企業の決算関連資料の基礎的な読み方を解説する「主要決算こう読む」シリーズ。これまで業績が堅調な企業を取り上げ、営業利益率や売上高(トップライン)に直結するKPI(重要業績指標)に着目する手法を紹介しましたが、今回は赤字決算の場合の着眼点を取り上げます。2期連続で最終赤字となった日本航空(JAL)と、ANAホールディングス(ANAHD)の開示資料を使いながら、効率的に決算の要点を抑える手法を押さえていきたいと思います。

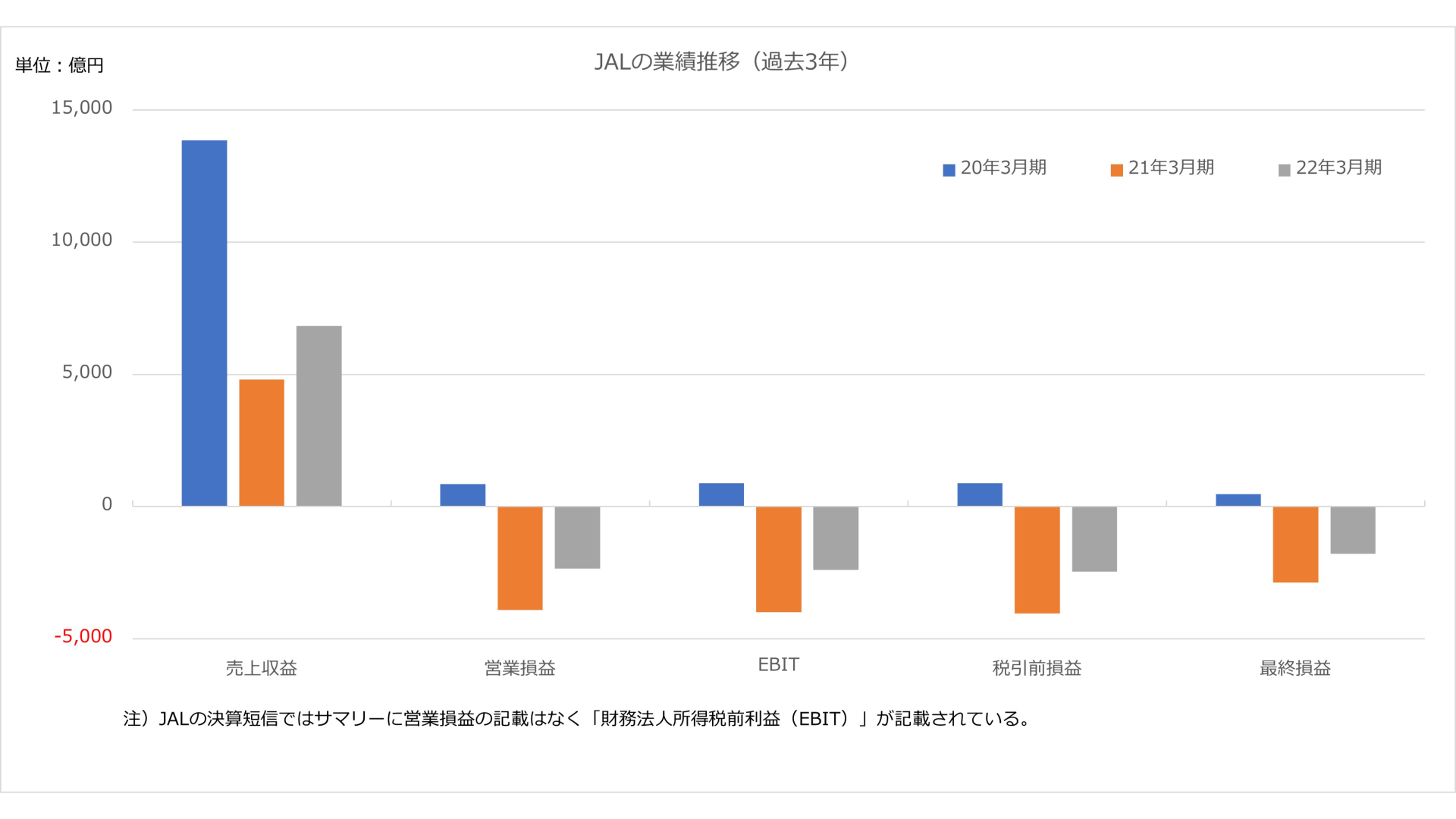

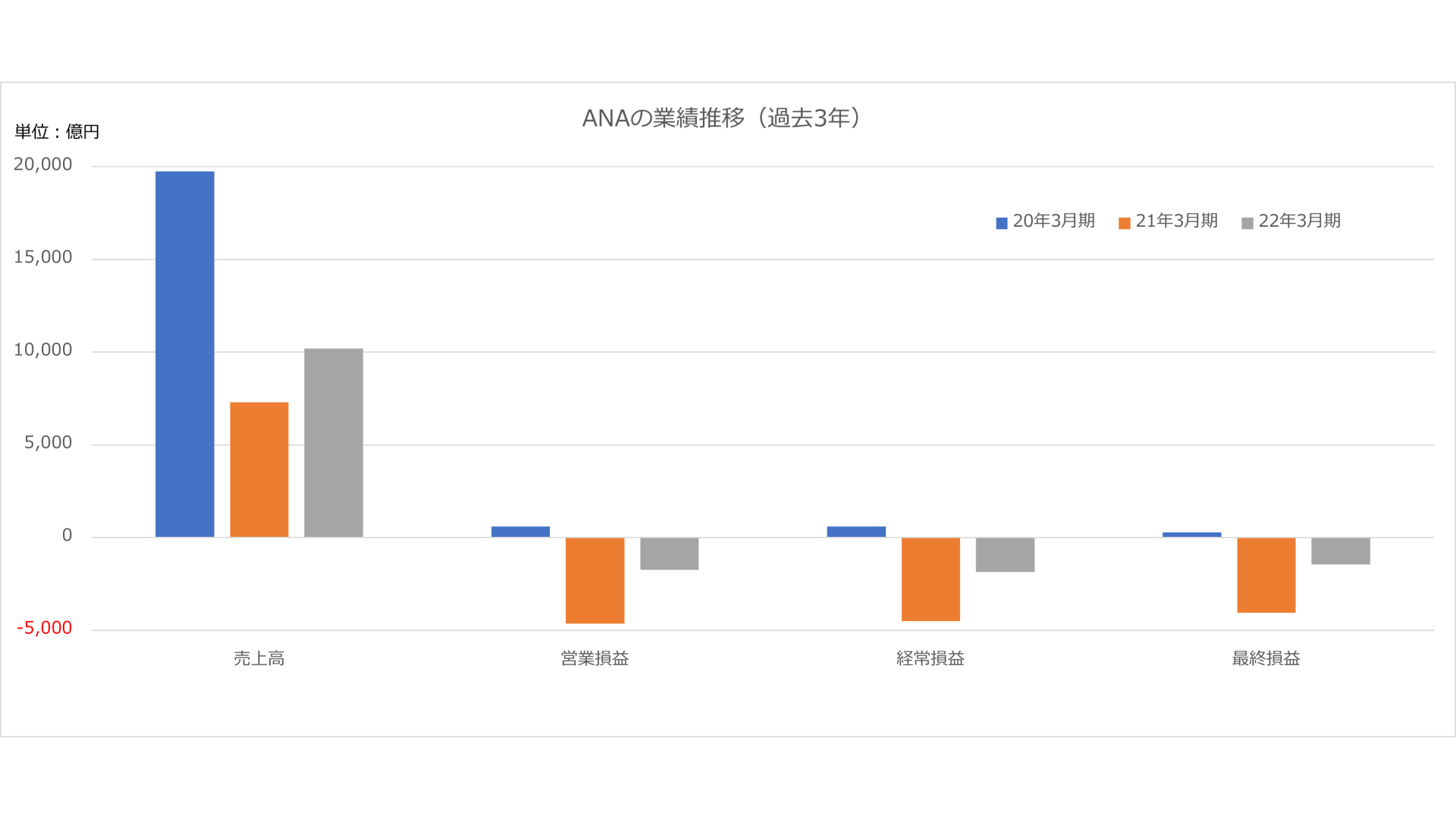

以下はJALとANAHDの2022年3月期までの売上高(JALは売上収益)や各利益をグラフ化したものですが、ほぼ同じようなトレンドだというのが分かると思います。20年3月期までは両社とも最終損益は黒字の状況でしたが、21年3月期はともに巨額の最終赤字を計上しました。22年3月期は引き続き2社とも最終赤字となりましたが、赤字額は縮小しています。

※JALは20年3月期期首よりIFRS(国際会計基準)移行。ANAHDは日本基準。

決算発表後、投資家や経済記者はどのような流れで内容を押さえていくのでしょうか。基本的には以下の図のように、① 赤字となった理由を探る、② 赤字の規模から債務超過のシナリオが現実的かどうか深刻度を考える、③ 今期の業績予想の有無を確認する、といった3つの流れになると思います。

① 赤字の理由を探る

どの段階で赤字になったか

ひとえに最終赤字といっても、本業のもうけを示す営業損益の段階で黒字を確保しているか否かで、意味合いが変わっていきます。航空2社の場合、21年3月期以降は営業赤字となっています。実際に損益計算書をみると、JALの営業費用は売上収益(21年3月期で約4800億円、22年3月期で約6800億円)を、ANAHDの売上原価と販管費の合計は、売上高(21年3月期で約7300億円、22年3月期で約1兆200億円)を上回る規模となっています。コロナ禍に伴う旅客需要の蒸発が売上高を急減させ、それが業績悪化の主因となったことが裏付けられています。

| JALの損益計算書(抜粋、億円) | 20年3月期 | 21年3月期 | 22年3月期 |

| 営業費用合計 | 13,089 | 8,850 | 9,402 |

| (人件費) | 2,913 | 2,548 | 2,457 |

| ANAHDの損益計算書(同) | 20年3月期 | 21年3月期 | 22年3月期 |

| 売上原価 | 15,834 | 10,000 | 10,494 |

| 販売費および一般管理費(販管費) | 3,300 | 1,935 | 1,440 |

| (従業員給料および賞与) | 394 | 313 | 304 |

| 特別損失 | 271 | 992 | 187 |

収益改善策などの有無も確認

外部環境の変化に対応するための収益・財務改善策や、本業以外のマイナス要因の有無も、把握する必要があります。ANAHDは21年3月期に特別損失として、航空機の早期退役などによる事業構造改革費用を約860億円計上しています。22年3月期は事業構造改革費用の計上はなく、特別損失額も減少しています。

JALはIFRSのため特別損益の項目はありませんが、ANAHDと同様に人件費の圧縮に努めてきたことが分かります。ちなみにJALの21年3月期の決算説明会資料には、ANAHDと同様に、航空機の早期退役に伴う費用の計上があったと記載されています。

ここまでみると、22年3月期の航空2社は、コロナ禍を受けて落ち込んだ旅客需要が最悪期を脱したとはいえ、需要の回復が遅れたことが赤字の大きな原因となったと考えられます。半面、両社とも経営環境の急変に伴い、21年3月期以降、構造改革や、人件費をはじめとしたコスト圧縮策を進めてきたことも把握できると思います。ANAHDの22年3月期は売上高が40%増加するなかにあっても売上原価はほぼ横ばいにとどめ、販管費に至っては減少させています。JALも42%の増収にあって営業費用は6%増に抑えており、両社とも損益分岐点売上高は大きく低下したものと推察できます。

② 赤字の深刻度を考える

利益剰余金と自己資本比率に着目する

最終赤字が巨額となった場合、決算短信や説明会資料のうち、自己資本比率や利益剰余金について記載された部分に注目が集まります。自己資本比率については後に触れるとして、まず利益剰余金について触れていきます。

利益剰余金とは、その企業が過去に稼いだ利益の蓄積とみなされています。最終損益が黒字の状態が続けば、利益剰余金は増加しますし、その逆なら減少します。

※関連記事:当期純利益と利益剰余金はどんな関係があるの?

利益剰余金は、バランスシート(貸借対照表)の「純資産の部」(JALは「資本の部」)に記載されています。22年3月期はJALが1764億円(前の期は3530億円)に対し、ANAHDはマイナス1132億円と、前の期の1451億円から「赤字」となってしまいました。

| JALのバランスシート(同) | 20年3月期 | 21年3月期 | 22年3月期 |

| 資産 | 19,823 | 21,073 | 23,717 |

| 負債 | 9,326 | 11,257 | 15,275 |

| 資本 | 10,496 | 9,815 | 8,441 |

| (資本のうち利益剰余金) | 6,454 | 3,530 | 1,764 |

| ANAHDのバランスシート(同) | 20年3月期 | 21年3月期 | 22年3月期 |

| 資産 | 25,602 | 32,079 | 32,184 |

| 負債 | 14,913 | 21,956 | 24,150 |

| 純資産 | 10,689 | 10,123 | 8,034 |

| (純資産のうち利益剰余金) | 5,508 | 1,451 | -1,132 |

ちなみに企業の長期的な収益の尺度として、利益剰余金を総資産で割った値が用いられることがあります。20年3月期の時点でJALは33%だったのに対し、ANAHDは22%と、もともとANAHDよりもJALのほうが高かったわけですが、22年3月期のJALは7%まで低下しています。

自己資本比率も、財務状態を示す数字として注目されます。自己資本比率は、自己資本(純資産のうち、株主資本とその他の包括利益累計額を足したもの)を、資産(=負債と純資産の合計)で割ったものです。自己資本比率がマイナスとなった場合、「債務超過」とみなされます。

決算短信などをみると、22年3月期はJALが前の期から11.3ポイント低下の33.7%、ANAHDは6.6ポイント低下の24.8%となっています。JALは決算説明会資料でハイブリッド・ファイナンスの実施に伴う「格付け評価上の自己資本比率」も開示しており、22年3月期は41.1%となっています。

※関連記事:純資産、株主資本、自己資本とは? 違いって何?【事例で解説】

債務超過のシナリオはあるのか

一般的に利益剰余金は増加すると、バランスシートの右下の「純資産」を拡大させます。このケースでは企業は利益を出しており、左側の資産の部(特に現預金や受取手形・営業未収金などを含む流動資産)が大きくなり、右側にある負債は縮小することになります。

逆に減少すると、バランスシートの右下の純資産と、左側の資産は減少し、右上の負債は増加することとなります。さらに、利益剰余金のマイナス額が、純資産のうちのそれ以外の項目(資本金や資本剰余金、自己株式など)のプラスを打ち消して、純資産合計がマイナスとなった場合、その企業は「債務超過」となります。

ANAHDの場合、22年3月期の純資産合計は8034億円となっています。あくまで理解を促すための単純なケースであり、現実にはありえないシナリオですが、仮に純資産の部の他の項目が前期と変わらず、最終赤字がそのまま利益剰余金の減少額になる、との前提に立てば、今期末の利益剰余金がマイナス約9200億円(=今期の最終赤字が8034億円)となると、債務超過となるイメージです。22年3月期の最終赤字額(1436億円)の約6年分に相当するとも言えます。

JALの利益剰余金はプラスとはいえ低水準にあると考えられます。ANAHDと同様のシミュレーションをすると、JALの場合、今期末の利益剰余金がマイナス約6700億円(=今期の最終赤字が約8500億円、前期の約5倍)となると債務超過になるというように、経済記者や株式市場の参加者は想像を働かせることができます。両社ともすぐに債務超過に陥るとは考えにくい状況と言えるかと思いますが、万一、巨額赤字の計上が続いた場合は、注目されるべき点となるに違いありません。

③ 今期の予想の有無をみる

業績予想は開示したのか

経営環境が不透明な中では、企業は業績予想の開示を見送ることがありますが、JALとANAHDはともに23年3月期(今期)の業績予想を公表しています。以下のように大幅な増収と最終黒字への転換を見込んでいます。

| JAL | 23年3月期予想 | ANAHD | 23年3月期予想 |

| 売上収益 | 1兆3900億円(2.0倍) | 売上高 | 1兆6600億円(+62.7%) |

| EBIT | 800億円の黒字 (2,395億円の赤字) |

営業損益 |

500億円の黒字 |

| 最終損益 | 450億円 (1,776億円の赤字) |

最終損益 |

210億円の黒字 |

※売上収益・売上高のカッコは前期比、それ以外のカッコは前期実績

業績予想の前提条件を確認する

輸出型企業の場合は、為替レートが利益変動要因として注目されますが、航空業の場合も同様です。ただ自動車業界とは異なり、航空業では、円安は燃料コストを増大させるため、企業の利益を減少させる方向に作用します。さらに原油市況の想定と実際の相場の乖離も、業績に大きな影響を及ぼします。2社は業績予想を公表するうえで、以下のような前提を立てています。

| JAL | ANAHD | |

| 為替レート(ドル) | 120円(111.6円) | 120円(112.4円) |

| シンガポールケロシン(1バレル) | 120ドル(81.6ドル) | 120ドル(87.4ドル) |

| 国内旅客需要 | 19年度比で90%程度 | 19年(暦年)比で平均80% |

| 国際旅客需要 | 19年度比で45%程度 | 19年(暦年)比で平均35% |

※為替レートとシンガポールケロシンの前提値の横にあるカッコは前期実績

前期は2社の売上高が増加したといっても、コロナ禍が本格化する前の20年3月期と比較すると、ともに半減した状態です。為替相場や原油市況など不透明要因も横たわりますが、コロナ禍の収束に伴う経済活動の正常化で、2社が想定するように旅客利用者が一段と回復すれば、本業の段階での黒字確保は確度の高い話となるでしょう。

※シリーズの記事はこちらから

日本電産決算、「マージン」や「営業利益率」に着目すると…

トヨタ業績 「販売計画」の変化に注目する

ワークマンから小売業績の要点を学ぶ

本業は順調なのに赤字転落…「特別損失」の中身を把握する