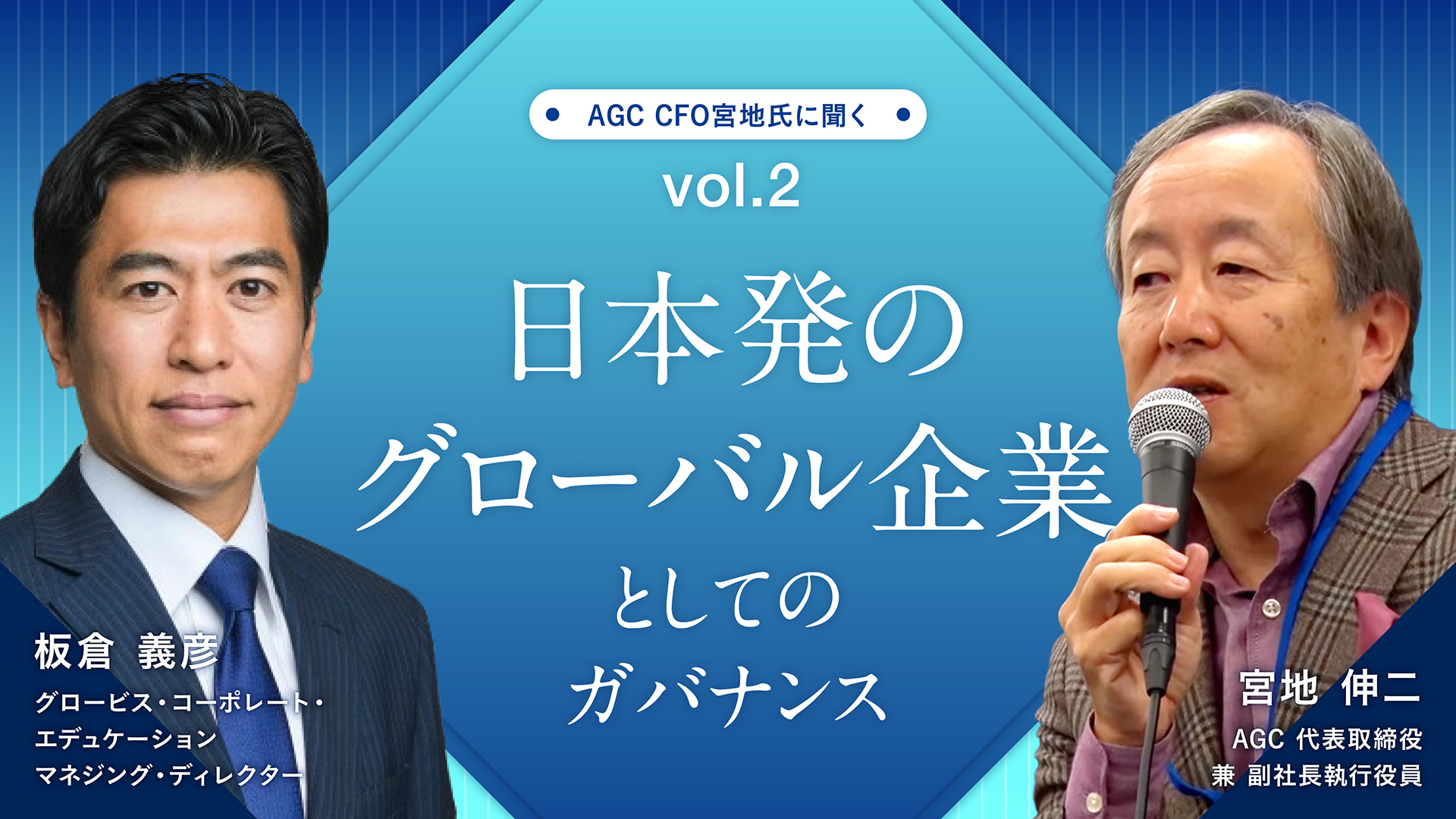

既存の事業の深化と、新規事業の探索の「両利きの経営」を実践し、イノベーションを起こし続けてきた世界に誇る素材大手メーカーのAGC。25年近く、経営企画、CFOなどの立場からCEOを支え、共に経営システムの整備、組織改革に取り組んできたCFOの宮地伸二氏に「両利きの経営」の成功要因について伺った。(全3回、第2回。前回はこちら)

2005年までにグローバル企業に必要なものはほぼすべて整備した

板倉 前回までに、AGCさんが約25年間にわたって取り組んできた組織体制の改革や経営システムの運用について伺ってきました。今の組織を作るときに、外部の戦略コンサルティングファームに依頼などはされたのですか。

宮地 入れていないですね。もちろん、戦略議論をする上では、過去も現在もいわゆるボードコンサルティングを起用することはありますが、ガバナンスシステムや組織設計、経営管理システムの整備などはすべて自社内で行いました。先ほど述べたように、2001年に経営体制を大きく変更すべき買収案件がありました。この大規模なM&Aは、上場企業である被買収企業を非上場にするという案件でもありました。

当時の被買収企業のトップは、日本的経営を行う企業の子会社になるのではなく、新しいグローバルカンパニーを一緒に作りたいという強い思いを持っていました。弊社のトップもこれを良き機会として、AGCを真のグローバルカンパニーに脱皮させたいと考えていました。

従って、弊社としては、グローバルカンパニーに相応しい新しいガバナンスシステムを早急に機能させる必要がありました。そのための準備期間は1年弱しかありませんでしたので、外部コンサルと一緒に考えるような時間的余裕はありませんでした。

板倉 随分短期間で整備されたのですね。

宮地 それまであたためてきた構想があったので、この短期間でも執行役員制や社外取締役制の導入、社内カンパニー制の導入など一連のガバナンスシステムの改革やグループ経営上で必要となる経営管理システム、規定類の整備などが何とかできました。当時は私も休みなく働いていたので、終わった後は若干燃え尽きるぐらいになりました。

板倉 非常に大変な思いをされたと思いますが、プランニングをされる時に、ここは外せないというような基本原則はあったのでしょうか。

宮地 グローバル経営においては、理念、価値観などを明文化し共有化することが全ての出発点だと思っていました。当時、創業精神はありましたが、グローバルカンパニーにあるような「ビジョン」や「体系化した理念」などは整っていませんでした。

そこで、若手を含めたビジョン検討チームを作って、パーパス、シェアードバリューなどを、経営トップやグローバルメンバーも交えたディスカッションを重ねながら整理していきました。それが、現在でもほぼそのままグループ全体で共有化されているビジョンである“Look Beyond”です。

板倉 宮地さんとしては、ある程度のベースとなる経営システムができたのはいつ頃だとご認識ですか。

宮地 1997~98年にEVA(経済的付加価値)を導入する議論をしていたことがひとつのきっかけであり、その後、日産などの自動車メーカーがグローバル制に移行してきたため「我々もグローバルに組織構造を変えていかねばならない」という流れとなりました。

そして、先ほどお話しした、上場している欧州企業を子会社にして非上場化するという流れのなかで、経営システムのベースを整えるようになりました。そこから人事制度の改訂も含めて、おおよそ完成できたのは、2005年ぐらいだと思います。

アメリカ型の経営に寄り過ぎると、長期的な事業ができず、リスクも取りにくい

板倉 今多くの企業で行われている、コーポレートガバナンスの取り組みを見ていて、何か感じられるところはありますか。

宮地 弊社が20年以上前に取り組み始めていたことを、やっと始めた会社が多いような印象もありますが、日本企業の足りない部分でもあったのでしょうから、よかったと思います。

伊藤レポートのROE8%以上というのも、分かり易かったと思います。日本企業の中で資本コストが明確に意識されたひとつのきっかけになったのではないでしょうか。

資本コストという点では、最近のPBR1倍問題もある訳ですが、我々もこの面では結果を出せているとは言えませんので、大きな課題です。現状のAGCのPBRは1を切っており、私が言うところのコーポレートが金融マーケットに対してシナジーを効かせて、バリューを上げているという証明になっていないからです。

PBRを改善するためにはROEの向上が欠かせませんが、その点でAGCも改善の余地が大きい状況です。ただし、弊社のような日本の製造業はアメリカ企業が求められるような極端に高いROEは狙わない方がいいかもしれません。そこを狙いすぎると、どうしても短期志向に陥り、長期視点での開発がやり辛くなります。その結果、投資額の少ないライトアセットな産業構造になりがちです。今の米国の製造業の衰退はその辺りに根本的な要因があると思っています。

高いROEを狙いすぎると、長期的に日本の製造業の強さがなくなり、日本の産業構造に大きなダメージを与えるというリスクを感じている経営者は特に製造業では多いと思います。

板倉 その絶妙なラインをどう探っていくかということですね。

宮地 もちろん、上場企業である限り、最低限ROE8%以上は必要です。弊社は安定的に10%程度を目指しています。

板倉 以前、日本の専業と複数事業体を持っている会社と、アメリカの専業とコングロマリット企業との財務パフォーマンスを比較したところ、日本企業は専業の方が収益性は高く、複数事業を持てば持つほど収益性が逆相関してくるというデータを見せられました。その点についてはどう思いますか?

宮地 金融マーケットの人たちが、ピュアプレーヤーを求めるのは当然です。なぜなら、自分たちでポートフォリオを組みたいからです。一方で、日本に多いコングロマリット企業は、自社内に複数の異なる事業を抱えて自社内のポートフォリオを持っている訳ですから、金融マーケットからすると、コーポレートという余分なレイヤーがひとつ挟まっているように見えます。金融マーケットの理屈はそういうことです。

でも我々としては、それでいいのかという問題意識があります。バラバラにして事業単位に放り出されたときに、日本企業の良さが維持できるかというと、それはなかなか難しい。労働市場も整備されていない。そういう中で「切ったり、貼ったり」を簡単に実行することは難しいという現実もあります。

従って、冒頭に述べたように、コーポレートが優れたパフォーマンスを発揮し、資本市場より事業バリューを大きく出来ていることを証明し、金融マーケットの信任を得るということがどうしても必要なのです。

(つづく)

.jpg?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)

.png?fm=webp&fit=clip&w=720)