2024年に入り、日経平均が1989年の大納会でつけた史上最高値を更新し、3月には4万円台を超えました。前稿「企業価値向上の論点――2024年にはどう動く?」でも指摘した通り、2023年までに公表された規制当局からの実務指針がいよいよ実践フェーズに入り、今までは取引先やステークホルダーへの配慮から消極的な姿勢であったメガバンク系列のみずほ証券が同意なきTOBの助言業務へ参入しました。2024年はまさに企業価値向上元年と言っても過言でない状況となってきました。

一方で、企業価値向上の前提ともいえるROE>Re(資本コスト)を達成した企業は、更なる企業価値の向上に向けて成長率を高める必要性が出てきますが、日本ではまだ十分に打ち手の検討が行われていないように見受けられます。

今回は、スタートアップの小粒上場の問題やスタートアップのエグジット戦略の海外比較を通じて、大企業が成長率を高める重要な打ち手と考えられるスタートアップの買収が十分に行われていない背景について解説します。

ROE>Re後の論点

企業価値向上の打ち手については、以下の式にエッセンスが集約されています。

PBR=1 + (ROE-Re)÷(Re-g)・・・①

Re(資本コスト)、g(成長率)

この式は、ROEという会計上の指標と資本コストというファイナンス上の概念が美しく調和された令和版の「企業価値向上の方程式」ともいえます。

※企業価値算定の定番であるDCF法と①の式の関係について詳しく知りたい方は、ぜひ「JPXプライム150指数とは?目的や企業価値向上との関係を探る」を参照ください。

この式から算出されるPBRをいかに改善するかは、東証が要請を行っているプライム上場企業だけでなく、全上場企業にとっての最重要の経営課題のひとつになっています。

PBR1倍割れ問題の最大の課題であるROE-Reがマイナス(即ちエクイティスプレッドがマイナス)の状態は、経営改善、値上げの浸透による利益率向上や、自社株買いによる資本効率の向上によって、ROEの分母と分子において相当な改善がみられつつあります。

事実、上場企業の2024年3月期の純利益は3期連続で過去最高を更新する見通しと言われており、2023年度の自社株買いは過去最高の10兆円を上回りました。

一方、PBR1倍越えの前提条件であるROE>Reを達成した後に、上場会社が直面する課題がg、すなわち成長率をいかに高めるかです。古くて新しい経営課題ですが、こちらはスタートアップ施策との関連で突破口が開かれつつあります。

上場企業の成長率を高める「スタートアップ」の可能性

成長率を高める取り組みとして、今後大いに期待できそうな動きが、経団連が提言している「スタートアップ躍進ビジョン~10X10Xを目指して」における、大企業とスタートアップとの連携向上を数値化・可視化する「スタートアップフレンドリースコアリング」(以下、「スコアリング」)という枠組みです。

このスコアリングは、大企業とスタートアップの連携がいかに進んでいるかを評価するものですが、大企業が買収候補となり得るスタートアップ企業のロングリストを作成しているか、といった問いも入っています。大企業によるスタートアップ買収が、大企業のイノベーションを促進し成長力を高める、というのが、日本を代表する上場会社で構成される経団連がこの問いを作成した背景です。

筆者としては、日本の資本市場や日本経済の足を引っ張っている理由は以下の2点だと捉えています。

- 「小粒上場」と言われる、スタートアップの時価総額100億円未満の上場問題

- 大企業の成長力不足

まさにスコアリングを通じて大企業がスタートアップの買収を加速することは、この両方の問題を一気に解決する方法となるのです。

それではなぜ、小粒上場が問題なのでしょうか?

小粒上場の問題点

上場後の伸び悩み

「ユニコーンの育成が、本当に日本の資本市場を活性化させるのか?」でも分析した通り、日本経済を発展させ続けていくためには、時価総額が大きいユニコーン企業のIPOを増やすだけでなく、IPO後もファイナンス、M&A及び株主還元といった戦略的な打ち手を続け「企業価値を高め続ける」ことを促していく必要があります。

多くの機関投資家が運用対象として意識する時価総額は100億~500億円と言われており、その時価総額以下の上場会社は機関投資家の投資対象外となります。機関投資家の投資対象とならなければ、証券会社のアナリストのカバレッジも開始されず、株式の売買を行うのが主に個人株主に偏ってしまいます。当然、売買が薄くなることで、公募増資といった資金調達ができなくなり、新たな成長投資が行えないという悪循環に陥ります。

2024年4月26日の終値ベースで、スタートアップが対象となる東証グロースの582社の内、399社(全体の68.5%)が時価総額100億円以下となっています。500億円以下では555社(全体の95.3%)となり、小粒上場が故に、上場後に時価総額が伸び悩んでいる姿が浮き彫りになります。

小型の資金調達に終始してしまう

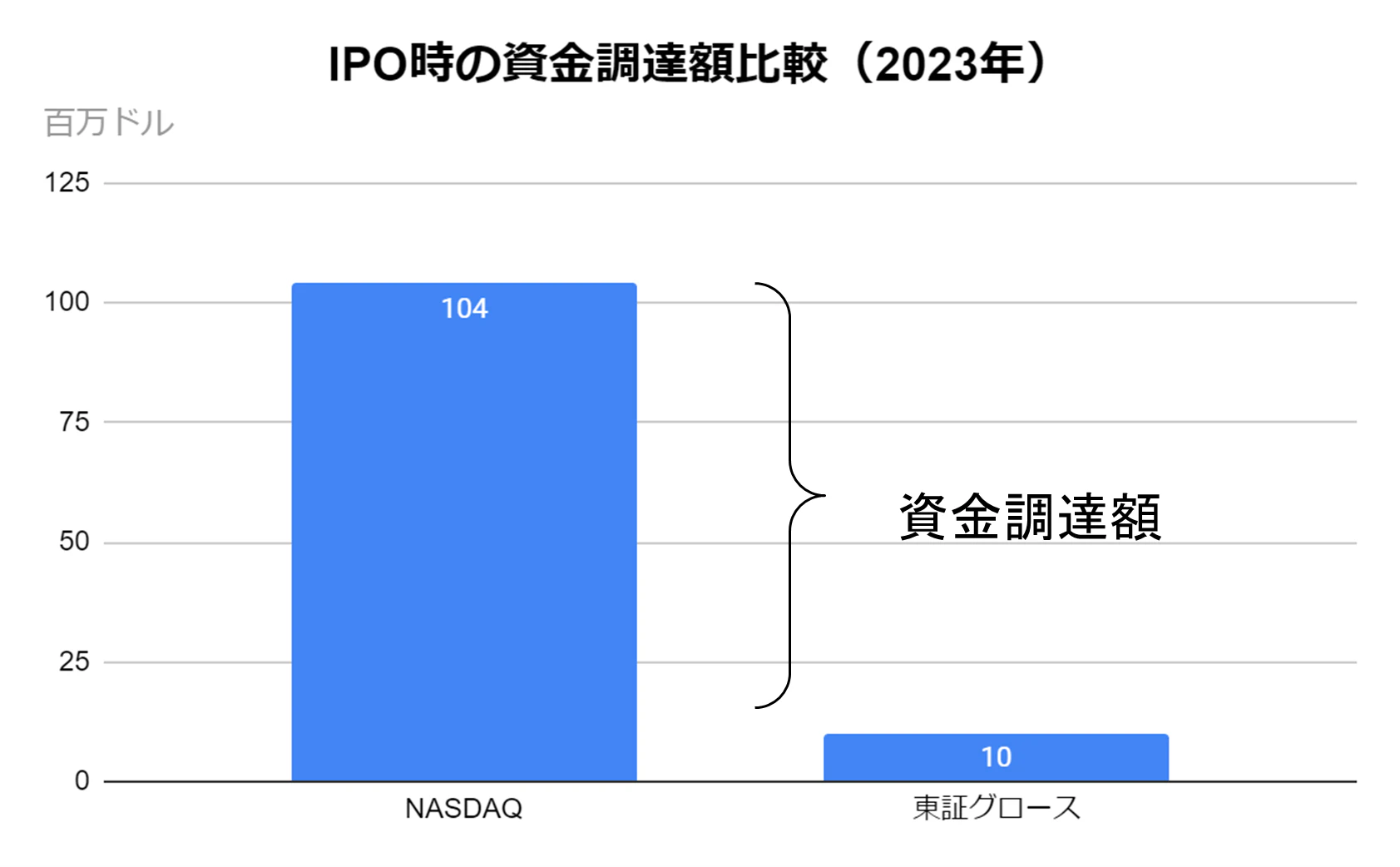

NASDAQと東証グロース市場での上場時の資金調達額の比較をすると、NASDAQの上場企業が平均104百万ドル調達するのに対して、東証グロースでは平均10百万ドルと、2023年では約10倍の開きがありました。IPO時に成長資金を確保しようにも、小粒上場が故に小型の資金調達しかできないで終わっています。

小粒上場は、資本市場にとっても、スタートアップの成長にとっても百害あって一利なしの状況で、唯一のメリットとしてはベンチャーキャピタルがエグジットできることでしょうか。換言すれば、小粒IPOは、ベンチャーキャピタルの換金目的ではないか、と勘ぐってしまいたくなる状況です。

成長率の鈍化

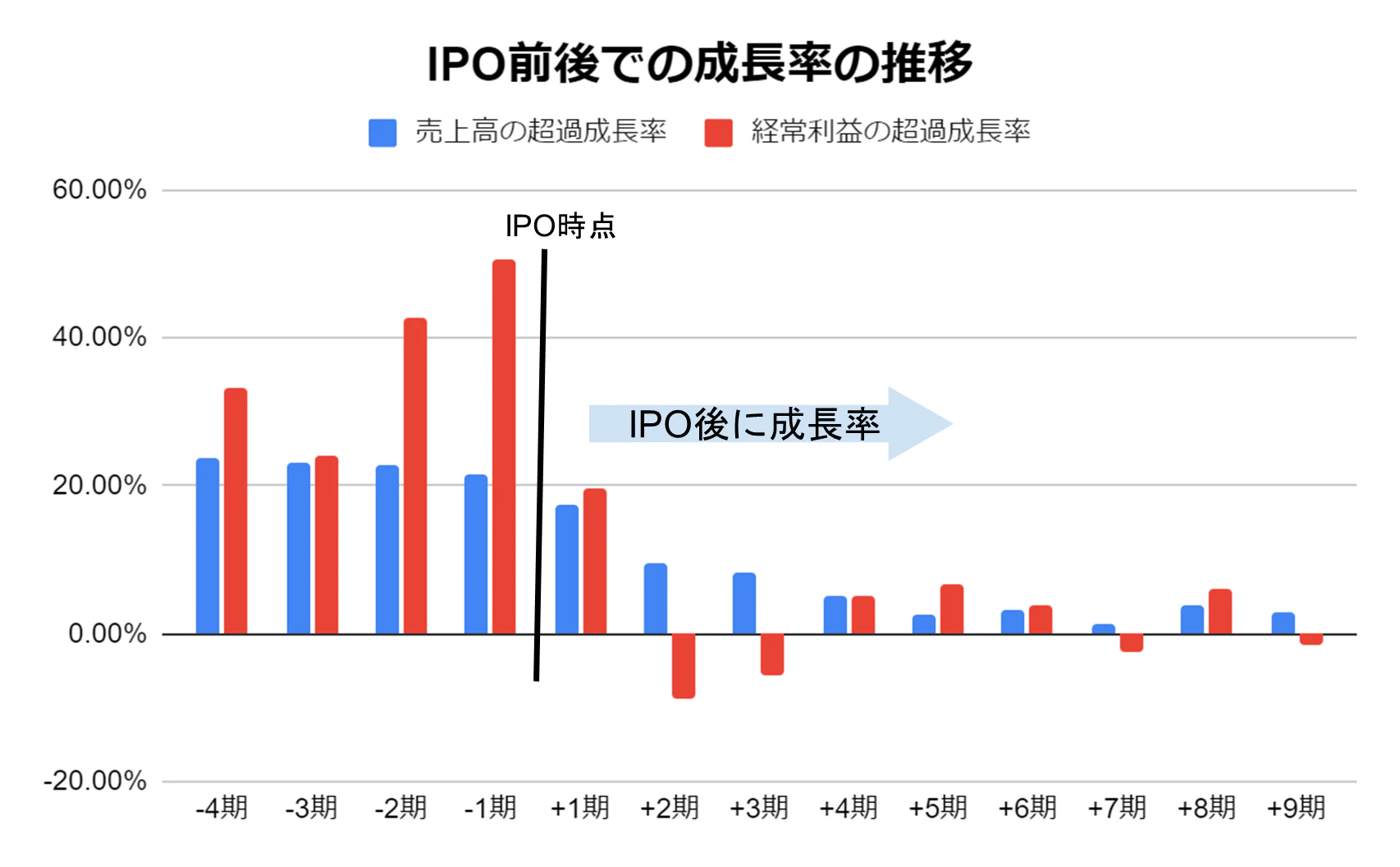

2001年~2014年と少しデータは古いものの、統計的にみて、IPO後には売上高や経常利益の成長率が低下する傾向にあるという分析がなされています。

上場後には四半期開示もあり、成長よりも利益確保を重視する、増資が行えず大きな投資を行いにくい、といった理由もあると思いますが、その他の大きな要因の一つとして、IPOまで経営陣と伴走していたベンチャーキャピタル(VC)が、上場後に株式を売却していき、サポートが薄くなってしまうこともあると考えられます。言い方は悪いですが、IPOがゴールになっているのが、多くのスタートアップ企業の現状です。

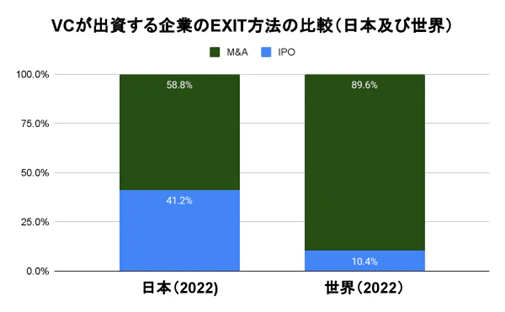

日本ではIPOでのEXITが好まれる一方で、こうした将来の成長を阻害する小粒上場の背景には、東証グロースの上場基準が世界的にみてもハードルが低いということと同時に、スタートアップ、とくにVCが支援する会社のEXITによるM&Aが世界的にみても少ないことが挙げられます。

2022年で比較すると、日本以外の国でのVCが出資する企業のエグジットの約9割がM&Aである一方で、日本の場合は約6割弱と、IPOでのEXITが好まれる傾向があると言えるでしょう。日本においてIPOでのEXITが多い背景としては、IPOのハードルが低いという理由以外にも、IPO以外のEXIT方法がない、すなわち、スタートアップを積極的に買収してEXITを促進する買い手(特に大企業)が少ないことが挙げられます。

スタートアップの買い手としての大企業

GAFAと呼ばれるような米国の大手IT会社は、上場後に多数のM&Aを行い、高成長を遂げてきました。2021年~2023年末までの2年間で、アルファベット(グーグル)は31回、マイクロソフトは35回のM&Aや戦略的な投資を行っています。

対して日本企業を見てみると、時価総額最大手のトヨタ自動車は同期間で14回、IT大手ではLINEヤフーは2回と大きな差がついています。

米国の大企業はスタートアップを含む買収を多用して成長しているのです。

アルファベットのM&A及び出資先(2021年~2023年、クローズ日ベース)

07 Nov 2023 | Semihalf sp z oo (100%) (subsidiary) |

24 Aug 2023 | Equalum Ltd (100%) (subsidiary) |

24 Aug 2023 | Hugging Face Inc (5.22%) |

16 Feb 2023 | Stores Inc |

03 Feb 2023 | Anthropic PBC (10%) |

17 Dec 2022 | KoruLab Inc (100%) (subsidiary) |

04 Nov 2022 | Linktree Pty Ltd |

27 Oct 2022 | Omnipresence Inc (100%) (subsidiary) |

11 Oct 2022 | BrightBytes Inc (100%) (subsidiary) |

29 Sep 2022 | Granular Insurance Co (100%) (subsidiary) |

20 Sep 2022 | BreezoMeter Ltd (100%) (subsidiary) |

09 Sep 2022 | Verily Life Sciences LLC (subsidiary) |

07 Jul 2022 | Twid Pay Global |

13 May 2022 | Foreseeti AB (100%) (subsidiary) |

04 May 2022 | Raxium Inc (100%) (subsidiary) |

30 Apr 2022 | Semhihalf sp zoo (100%) (subsidiary) |

29 Apr 2022 | MobiledgeX Inc (100%) (subsidiary) |

09 Mar 2022 | Property Portfolio (Warsaw HUB complex , 100%) |

08 Mar 2022 | Mandiant Inc (100%) (subsidiary) |

07 Mar 2022 | Property Portfolio (Warsaw HUB office complex, 100%) |

28 Jan 2022 | Bharti Airtel Ltd (1.28%) |

04 Jan 2022 | CyArx Technologies Ltd (100%) (subsidiary) |

17 Nov 2021 | TAP Sound System SAS (100%) (subsidiary) |

04 Nov 2021 | CME Group Inc (1.26%) |

20 Oct 2021 | CompilerWorks Inc (100%) (subsidiary) |

10 Sep 2021 | Aspen Designs Inc (100%) |

17 Aug 2021 | SignalPath LLC (100%) (subsidiary) |

16 Jun 2021 | Waymo LLC (subsidiary) |

01 Apr 2021 | Kakao Mobility Corp (1.6866%) |

19 Jan 2021 | Dunzo Digital Pvt Ltd |

11 Jan 2021 | Genalyte Inc |

出所:Megermarket

米国の大手IT会社は、IPO後に資本市場を利用して資金調達を行い、高いマルチプルを利用してM&Aを行い成長してきました。その前提としては、M&Aを通じてEXITを狙うスタートアップが存在したことも背景にあります。その他にも、終身雇用を前提としない雇用賃金体系、柔軟な組織体系、減損会計を前提としたのれん処理なども、大企業によるスタートアップのM&Aが増加する要因ともいえそうです。

大企業によるスタートアップ買収が日本市場回復の糸口に

日本においても、特定の条件を満たした場合には取得価額の25%を課税所得から控除できる「オープンイノベーション促進税制」が施行され、大企業によるM&Aを促進する枠組みが整いつつあります。

スタートアップ側では、ストックオプション税制の改正によって、ストックオプションの保管が簡素化されることで、非上場段階での権利行使が容易になると見込まれています。

大企業側もスタートアップの買収は成長戦略に不可欠な選択肢となります。世界の有力企業はグローバルで買収対象となるスタートアップのリストを作成しているといわれています。PBR1倍割れを解消した大企業は、スコアリングへの回答をするためでなく、イノベーションを加速し、成長力を高めるために、スタートアップ買収を積極的に検討する必要があるのではないでしょうか?

.png?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)