「敵対的買収」から「同意なき買収」へ

2023年に入り、日経平均が33年ぶりの高値を更新し、海外の機関投資家が日本株を大きく買い越しています。失われた30年の間に日本企業が利益率を改善させ、持合い株式の解消や社外役員の導入といったコーポレートガバナンスを強化しつつあることが、市場からも徐々に評価されつつあるように思われます。

そうした流れの中で、経済産業省が、当事者の企業価値向上の観点から望ましい買収が生じやすくすることを目的として、企業買収における行動指針(案)(以下「企業買収行動指針案」という)を2023 年 6 月 8 日付けで公表しました。

この企業買収行動指針案は、買収者が上場会社の株式を取得することでその経営支配権を取得する行為に関して遵守することを求めたルールともいえます。既に同省が公表している「企業価値・株主共同の利益の確保又は向上のための買収防衛策に関する指針」、「公正な M&A の在り方に関する指針」や「事業再編実務指針」と共に、M&Aに関わる投資銀行や弁護士事務所を含めた関連当事者の今後の実務上のガイドラインとなるものと思われます。

特徴的なのは、買収対象となる会社の取締役会の同意を得ないで公開買付を行った場合の表現を、対象会社の取締役会から同意を得ていない提案、即ち「同意なき買収」と中立的なニュアンスに変えている点です。従来は敵対的買収といった表現がなされていましたが、この表現が先行し、買収者=「敵対する対象」というネガティブな印象が付きまとっていました。

この変更によって、企業価値向上の観点から望ましい場合には、指針案に則った形で買収手続きを進めていけば、たとえ同意なき買収であっても積極的に行って問題ない、と経済産業省がお墨付きを与えたとも解釈できます。

ニデックによるTAKISAWAへの買収提案

そして早速指針案を活用した以下の事例が発表されました。 2023年7月13日にモーター業界の最大手であるニデックが、工作機械の名門であるTAKISAWAの取締役会に対して、2023年9月14日に公開買付を行う旨を記載した意向表明書を提出したのです。

企業買収における行動指針(案)に基いた初の事例

ニデックによれば、2022年1月~3月にかけて、同グループ会社がTAKISAWAに対して資本業務提携を提案したものの謝絶されたために、TAKISAWAの取締役会の同意が得られない形、即ち同意なき買収を提案するに至ったと経緯を説明しています。また、ニデックが提案した意向表明書の特徴として、企業買収行動指針案が15回ほど参照されていることが挙げられます。

筆者の知る限り、同意なき買収の手続きを当該行動指針案に基づいて実施したのは、ニデックが初めてと思われます。同指針を参照している回数を考えれば、TAKISAWAのステークホルダーがどのようにこの同意なき買収を受け止めるかについて、ニデックとしても相当配慮を行っていると推察されます。

TAKISAWAは事前に導入していた買収防衛策を基に対応

一方で、TAKISAWAは既に、買収防衛策の指針に沿う形で株式の大規模買付行為に関する対応方針(「事前警告型の買収防衛策」)を株主総会の承認のもと導入しており、事前警告型の買収防衛策に則った形で、買収防衛策を発動できる形になっています。ただし、買収防衛策を発動できるのは、強圧的あるいは濫用的な買収者であるとTAKISAWAの独立委員会や取締役会によって判断されるケースに限られ、ニデックのような、戦略的な事業会社からの適正なプロセスを踏まえた同意なきTOBの予告といったアプローチである場合、防衛策を発動することはかなり難しいのではないかと思われます。 今後の両社の打ち手がどのようなものになるか注目が集まりますが、両社ともにルールに則った形で手続きを進めており、透明性、公平性や中立性に十分に配慮したM&Aである点が特徴と言えます。

ファイナンスで見た2つの特徴

ここからは、ファイナンス的な側面から、ニデックによる意向表明書を読み解いてみます。すると、以下の2点が特徴的に思えます。

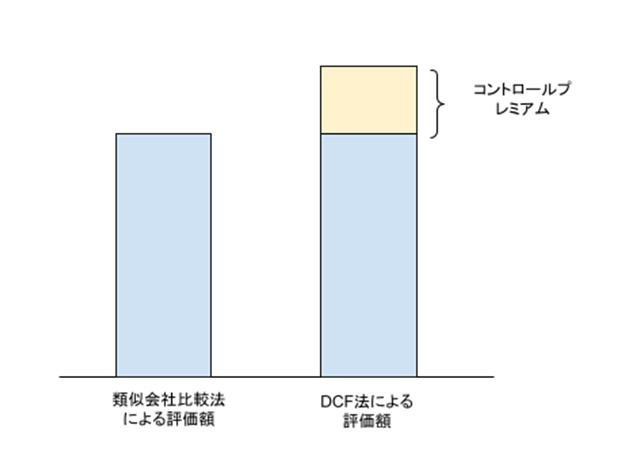

買収価格の引き上げ要請が起こりうる

ニデックがTAKISAWA取締役会に提案した買収価格は、1株当たり 2,600円に定めています。これは2023年7月12日を基準日とする過去 1ヶ月、3ヶ月、及び 6ヶ月のTAKISAWAの株式市場株価終値平均値対比でそれぞれ、約 104.89%、104.40%、及び 112.94%のプレミアム(上乗せした価格)を付けていることになります。2014年以降の主要なTOB案件の買収プレミアム(1~3ヶ月終値平均に対するプレミアム)は、31%~36%程度と推計されるため、ニデックが既存株主に配分するコントロールプレミアム※1としては過去の平均水準を十分に上回るものと捉えることができます。

※1 コントロールプレミアムとは:支配株主は会社全体のキャッシュフローをコントロールできることから、少数株主よりもより高く企業価値を見積もることができるという前提に立った、支配株主と少数株主の価値評価の差額。

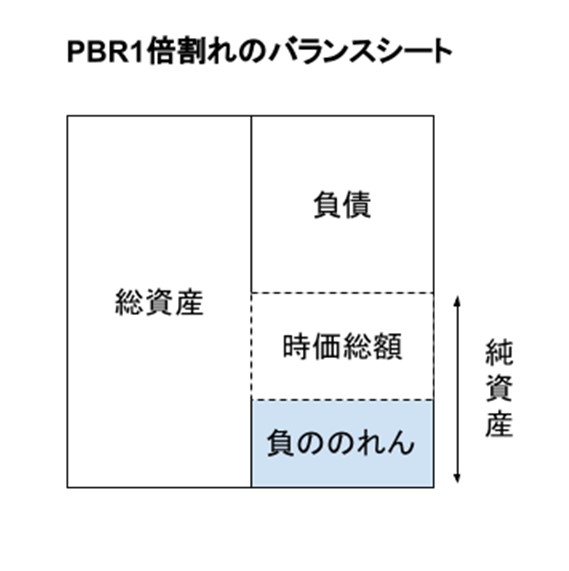

しかし一方で、TOB価格である2,600円は、TAKISAWAの直近決算期の数値から計算される一株あたり純資産2,777円よりも低く、よって100%を超えるプレミアムを付けていても、PBR倍率では1倍を割る水準となるのです。

「コーポレートファイナンスと投資家の視点から見たPBR1倍割れ企業」でも説明した通り、簿価純資産と時価純資産が同じだと仮定すると、PBRが1倍割れの会社は、時価純資産>買収価額です。そのため、仮にPBR1倍割れの価格で買収を行うことができれば、ニデック側には「負ののれん」が発生することになります。

ニデックは、負ののれんを買収時に特別利益として計上することになります。すると、想定しているシナジー効果に加えて株主に対して利益成長を示すことが可能となるのです。

<参考>今さら聞けない「のれん」って何?

一方で、ニデックの開示資料を見る限りでは、同社は第三者算定機関からの株式価値算定書及びフェアネス・オピニオン※2は取得しておらず、また大幅なプレミアムを上乗せしているものの、その前提としてのDCF分析などは行っておりません。

PBR倍率では1倍を割る水準である公開買付価格に対して、TAKISAWAの取締役会や独立委員会が価格引き上げの要請を行う可能性も十分にあるのではないかと思われます。

※2 フェアネス・オピニオンとは:独立した第三者による、企業がとった経営判断の公正性に対する財務的見地からの意見表明。

中期経営計画と実績値の乖離が明らかに

ニデックがTAKISAWA取締役会に対して行った分析には、競合会社との各種指標の比較(ベンチマーク分析)やシナジー分析などが含まれています。既存株主やその他のステークホルダーに対して、ニデックが経営を行った方が、TAKISAWA取締役会がスタンドアローンとして経営を行うよりも、より企業価値向上につながるとの主張を行っています。

また、TAKISAWAは、毎年の有価証券報告書に、翌2か年の中期経営計画を公表しています。ニデックはこの計画の営業利益や営業利益率について、2013年度以降の10年間、2017年度と2018年度の2年以外は計画未達と指摘の上、2024年度における営業利益率8%の達成の計画自体も、工作機械の業界構造の分析に加え、DMG森精機、オークマ、牧野フライス製作所及びツガミといった類似する工作機械メーカーをベンチマークとした分析を行い、単独での達成が難しいのではないか、と結論づけています。 確かに、会社が発表する中期経営計画は、上場会社のバリュエーションを行う上で、投資家やアナリストが最も注目している公開データであることを勘案すれば、TAKISAWAの計画と実績とが乖離することで、計画自体の信頼性が揺らぎ、PBR1倍を下回る状態が長く続いているとの示唆が得られることは否定できません。

今後同意なき買収提案が増加する可能性

TAKISAWAは、事前警告型の買収防衛策に則り、独立委員会を立ち上げ、60日間の検討期間(インフォームドジャッジメント期間)に、ニデックからの買収提案を精査の上で、取締役会としての意見を表明すると発表しています。ニデックに提案を受けた株価を上回る価値を創出するだけの蓋然性の高い具体的な対抗策を示すことができるのかに注目が集まります。

一方で、ニデックの意向表明や公開買付けの開始予定に関するお知らせにおける業界分析、類似会社分析やシナジー分析をベースとした提案は、長年PBR1倍割れを改善出来なかった経営陣に対する正攻法的な打ち手でもあります。TAKISAWAにとって、ニデックよりも企業価値向上に繋がる買収元企業を見つけることは相当に困難であると考えられます。

工作機械業界に限らず、他業界においても、過当競争→低営業利益→十分な成長資金が投じられない、といった悪循環に陥っているケースが多く見受けられます。業界再編を睨んで仕掛けられるM&Aは今後更に活発になっていくでしょう。

こうした状況の中、今回のニデックによる買収提案が仮に成功した場合、企業買収行動指針案に沿う形で、PBR1倍割れ企業に対する同意なきTOBもまた、増えることが予想されるのです。