日本取引所グループ・東京証券取引所(以下「東証」)は2023年12月26日、親子関係にある上場会社やその他の関係会社/関連会社の関係にある上場会社を対象に、少数株主保護やコーポレート・ガバナンスの観点から、上場させている理由や子会社の経営への関与などについて開示を要請 しました。

親子上場は、株主間の利害対立が生じやすいガバナンス構造や非効率な資本関係、連携関係を有すると指摘されてきました。2024年は親子上場の解消に改めて注目が集まる可能性があります。

年の瀬に公表されたこの要請も含めて振り返ってみると、2023年は上場企業が株主共同の利益の向上(企業価値向上)をどのように達成できるか、という観点から実務的な指針が数多く公表された年でした。

2023年に起きた企業価値向上への動き

PBR1倍割れ企業への対応

2023年3月31日に東証が公表した「資本コストや株価を意識した経営の実現に向けた対応」 は、ROEと資本コストの改善策の開示を要請したという意味で、東証に上場する企業の半数を占めるPBR1倍割れ企業の経営陣に大きな衝撃を与えた事でしょう。

その後さらに一歩踏み込み、エクイティスプレッド がプラスの企業、即ちPBRが1倍以上の企業には、JPXプライム150指数を2023年7月に設定し、企業価値向上をより強く促しています。東証はボトムアップとトップアップという両面アプローチでの企業価値の底上げを図っているのです。

2014年に公表され「ROE8%基準」を提唱した通称「伊藤レポート」 以降、こうしたROEと資本コストの関係への意識は、上場企業の経営陣にも徐々に浸透してきていると思われます。

筆者が教鞭をとっているグロービス経営大学院のファイナンス講座でも、受講生の多くが「企業価値向上は、DCF法の分母を構成する資本コストが重要」であると認識を深めています。

<参考>DCF法 ~企業・資産の価値を計算する方法を知る|グロービス学び放題

同意なきTOBの容認

2023年8月には、透明性・公平性のある手続きを踏めば「同意なきTOB」も容認されるという「企業買収における行動指針」 を経済産業省が策定しました。これを受けさっそくニデックにより行われた事例が、工作機械の老舗メーカーであるTAKISAWAへのTOBです。本件はスムーズに成立しましたが、本稿執筆現在、パソナの上場子会社であるベネフィットワンをめぐっては波乱が起きています。こちらは事前に親会社からの応募の確約やベネフィットワン経営陣からの同意を得たエムスリーのTOBに対して、第一生命HDがより高い価格で対抗TOBを行う案件となっています。今後もこうした株主共同の利益を高める動きが相次いでいくでしょう。

企業価値向上への当局施策を時系列で整理

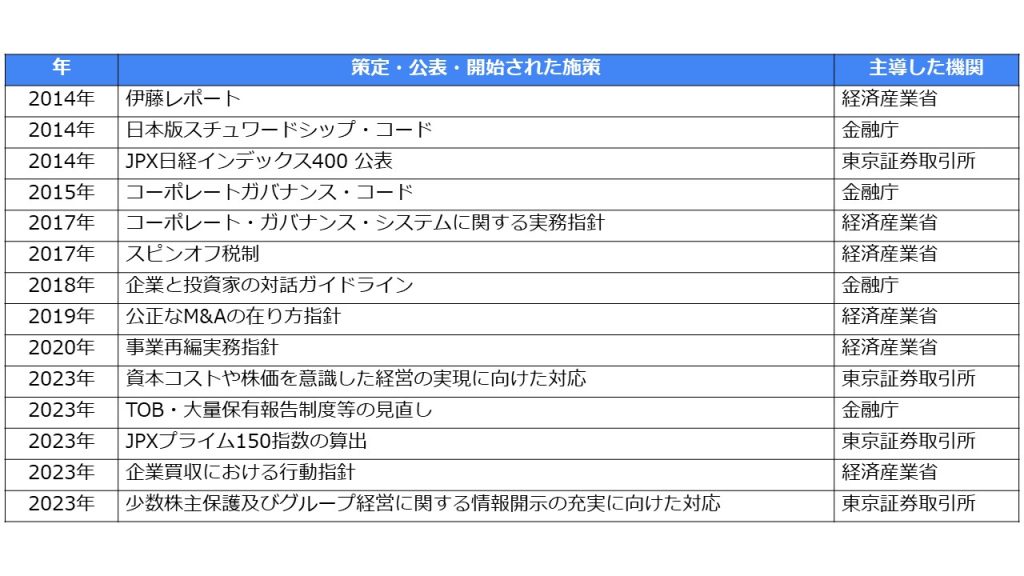

時系列で見ると、2014年の伊藤レポート以降、経済産業省・金融庁・東証が主導する形で、企業価値向上やガバナンス構造の解像度向上に向けた各種ルールやガイダンスが、まるで連奏曲のように有機的に一体として繋がっていることがよくわかります。

【企業価値向上に繋がるガイダンスの連奏曲】

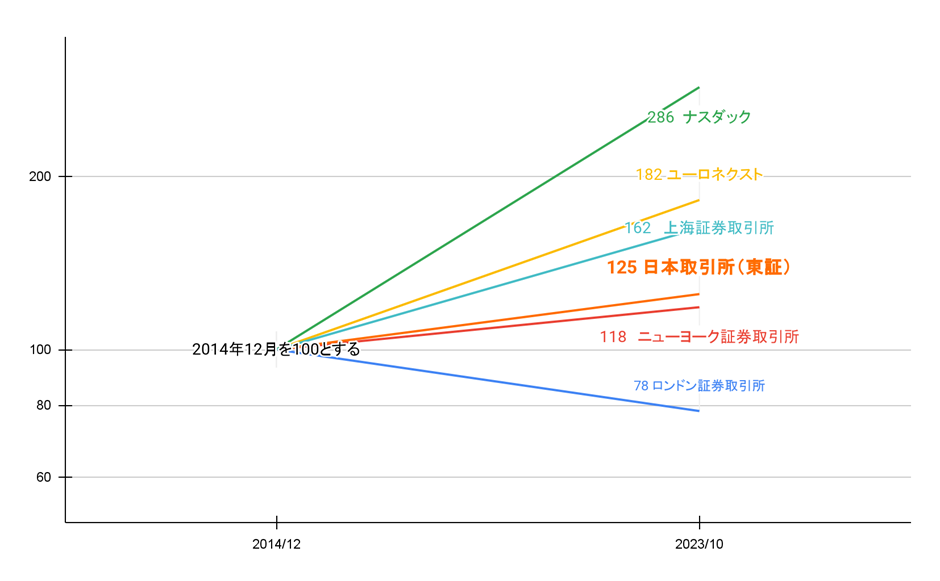

この結果、2014年12月以降の世界の主要取引所に上場する企業の時価総額の推移を見ると、日本の上場企業の時価総額は着実に上昇していることが分かります。

【証券取引所に上場する企業の時価総額の上昇率(2014年~2023年)】

2024年に見込まれる、企業価値向上に向けたM&Aの活性化

最後に、株主共同の利益や企業価値を向上させるというトレンドを踏まえ、2024年のテーマとなりそうなM&Aについて考えてみたいと思います。

非上場化に向けたTOBの増加

2023年は、上場廃止を企図的に目指すTOBが60件超(12月28日時点)となりました。これば2000年以降、過去最多の件数です。

内訳をみてみると、MBO(マネジメント・バイ・アウト、経営陣が参加する買収)や親子上場の廃止を企図したTOBが目立ちます。特にMBOでは、過去最大規模の約7100億円の買い付け総額となる大正製薬ホールディングス 、約60年にわたり上場していた硝子メーカー老舗の不二硝子、粘着テープ大手の寺岡製作所の非公開化といった大型案件の発表も相次ぎました。

これらの企業のTOBの発表直前までのPBRを確認すると、大正製薬ホールディングスが0.5倍~0.6倍、不二硝子が0.7倍~0.8倍、寺岡製作所が0.3~0.4倍程度と、1倍を下回っています。東証によるPBR1倍割れ改善要請の圧力によって生じたMBO案件ともいえそうです。

アクティビストファンドの介入

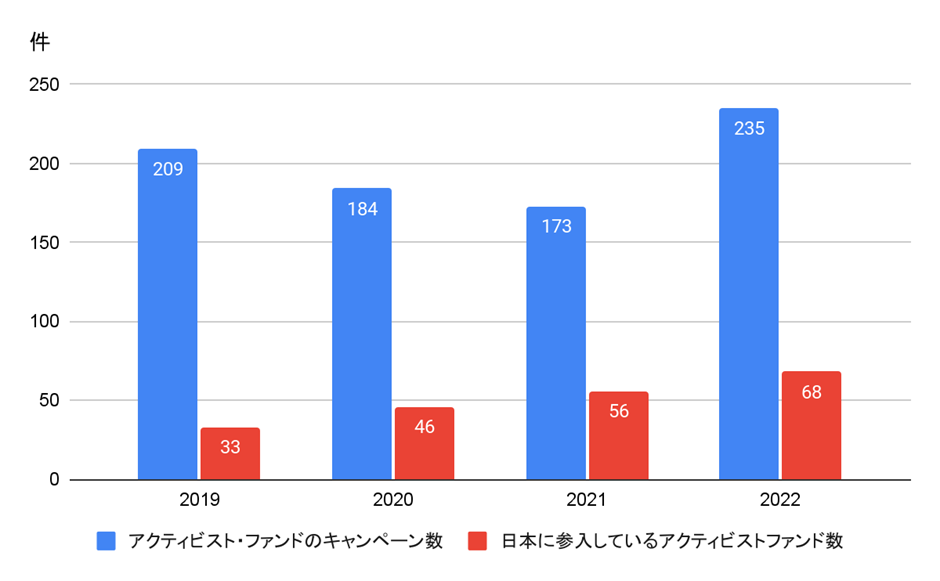

もうひとつの流れは、2022年以降世界的に活発化しているアクティビストファンドの動きが日本においても活発化していることが挙げられます。

【時価総額5億ドル以上の会社に対するアクティビストファンドのキャンペーン数と日本に参入しているアクティビストファンド数の推移】

こうした流れは、当局や東証が主導する企業価値向上策の追い風を利用する形で起こっており、日本でも事例は増えつつあります。

例えば東芝は複数のアクティビストファンドからの株主提案を受けていましたが、2023年にプライベートエクイティファンドからのTOBにより非上場化され、74年にわたる上場企業としての歴史が一時的に途切れることとなりました。

また、TOBによる非上場化には至りませんでしたが、エレベーター・エスカレーターの世界的な大手メーカーであるフジテックは、アクティビストからガバナンス上の問題点の公開提案を受けました。その後、臨時株主総会で創業家とアクティビストファンドによるプロキシーファイト(議決権をめぐって起きる株主の委任状の争奪戦)が行われ、アクティビスト側が推薦した社外取締役が過半数を占めることで経営陣の半数が入れ替わることになりました。

そしてPBR1倍割れが常態化していた焼津水産化学工業の場合、プライベートエクイティファンドによるTOB発表後、TOB価格が企業価値を適正に反映していないという理由でアクティビストファンドが同社の株式を取得しました。プライベートエクイティファンドとアクティビストファンドという資本市場のプロ同士の対決として注目を集めました 。

PBR1倍割れの企業は、2023年12月29日現在、東証に上場する約3800社のうち約1700社とほぼ半数の45%の割合を占めています。2024年も、PBRが低く、資本コストの開示にも消極的で本来の企業価値が未発現の上場企業については、業界再編を視野に入れたM&Aがますます活発になると考えられます。

親子上場廃止に向けたM&A

本稿の冒頭でも触れましたが、東証による親子上場への開示要請の強化を踏まえ、2024年は親子上場廃止に向けたM&Aも活発化するものと考えられます。

実際2023年は親子上場の廃止を目指すM&Aも数多く行われました。大手商社の兼松による兼松エレクトロニクスや兼松サステックの完全子会社化、伊藤忠商事による伊藤忠テクノソリューションズの完全子会社化、富士ソフトによる富士ソフトSB、サイバネット、サイバーコム、ヴィンクスの完全子会社化などです。大手インキメーカーであるDICが50%超保有していた星光PMCについては、親子上場解消に向け、プライベートエクイティファンドが星光PMCをTOBで買収するという事例もありました。本件からは、親会社による完全子会社化だけではなく、持分の売却も有効な選択肢であることが示唆されます。

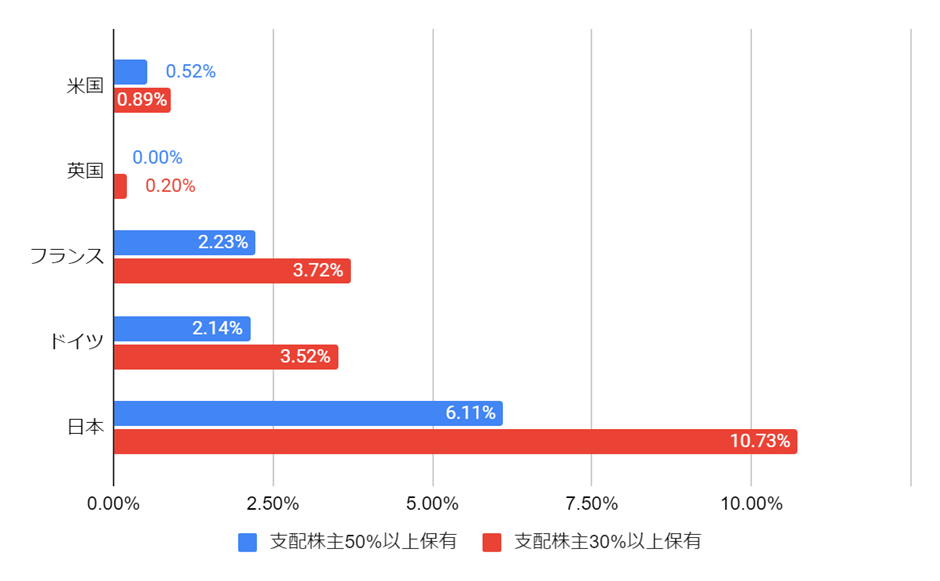

下記の図は2018年12月末時点とややデータは古いですが、支配株主が50%以上もしくは30%以上を保有している上場会社が、上場会社総数に占める割合を先進国で比較してみたものです。これを見ると、日本における支配株主の保有株式の割合は諸外国と比較しても大きいことが分かり、少数株主の保護も含め歪な資本構成の是正が必要であることが伺えます。こうした背景からも、2024年も親子上場廃止に向けたトレンドは継続するものと思われます。

まとめ

日本は、1989年に達した日経平均の高値を未だに上回ることができず、「失われた34年」となっています。しかし、企業価値向上に向けた法制度は整備されつつあり、日本企業の収益力も徐々に高まっています。2024年は、日本市場の歪みである、上場企業の約半数弱がPBR1倍割れ・先進国で突出する親子上場数という2つの状況が解消されることで、日本の完全復活を願いたいと思っています。

.jpg?fm=webp&fit=clip&w=720)