今回は、資本政策の基本編です。資本政策とは株式上場後の株主構成、自社の事業計画、資金調達計画、創業者利潤の実現や事業承継対策等、さまざまな項目を考慮し、第三者割当増資や株式移動等の方法により、株主構成の適正化を図ることです。

Ⅰ 資本政策の目的は株主構成の適正化

(mindscanner / shutterstock)

資本政策の立案にあたっては、以下の5点がポイントになりますが、各々相互に関連しているため、IPO全体を鳥瞰したバランスの良い資本政策が必要になります。

・今後3年から5年程度の事業計画・利益計画

・上場市場・上場時期

・安定株主持分比率

・資金調達ニーズ

・事業承継対策・創業者利益の実現

1. 事業計画を分析してベンチャーキャピタル等は投資の可否を判断

事業計画はIPOするまでの3年から5年程度の売上・利益を、各製品・サービスの販売量等の積み上げによって、合理的に作成する必要があります。その事業計画の利益水準によって主幹事証券会社やベンチャーキャピタル(以下、VCという)等はIPO時の株式時価総額等を算定するため、事業計画作成は非常に重要な作業となります。

2. 明確な資金使途やマネジメントチームで安定持分比率を確保

IPO前でも事業計画の達成に必要な設備投資、研究開発等を行うための資金調達ニーズが発生することがありますが、創業間もないベンチャー企業は信用力に乏しいため、銀行からの融資を受けにくい場合が多くあります。その場合には、VCや事業パートナー等に第三者割当増資を依頼することになりますが、創業者含めたマネジメントチームの株式持分比率が過半数以上を確保できるか確認することが重要であり、普通株の第三者割当増資の結果、マネジメントチームが過半数を確保出来ない場合には、種類株を活用した資本政策も必要になります。

3. 同族間の資本政策は株価が低いタイミングで

オーナー系企業の場合は創業者利益の確保が、IPOの動機の一つになる場合がありますが、多くの創業者利益を確保するために、IPO時に大量の株式を売却してしまうと、同族の安定持分比率を確保出来なくなる場合があります。それを避けるためには資本政策の初期段階の比較的株価が低い時期に株式移動等を行い、同族関係者の持分を多くしておくことが有効です。

4. やり直しが効かないので、十分注意すること

融資と違い、一旦株式を付与してしまうと、普通株の場合は相手の同意がない限り、株式の買戻し等が出来ません。資本政策実行後、株式を付与した役職員が退社してしまうと、重要な経営課題の決議が出来なかったり、その後高い株価で買戻さなければならなかったりするため、十分注意が必要です。そのためには株式付与の契約書に退社時には取得価格で買い戻す文言を入れておくといいでしょう。専門家に相談してください。

Ⅱ 資本政策の手法とその特徴

資本政策の手法には様々なものがありますが、各手法の特性を十分理解した上で実行することが必要です。

各資本政策の詳細

1. 株式移動

株式譲渡人、譲受人双方合意のもと、既存株主である譲渡人が保有している株式を、譲受人である法人・個人等に譲渡することです。上場審査では譲渡価格が妥当な水準であるか否かを判断するために、IPO前の5年程度の株式移動取引について、第三者機関(公認会計士や税理士等)が作成した株価算定書の提出を求められる場合が多いため、予め株式移動の前に第三者機関による株価算定を行っておくことをお勧めします。

2. 第三者割当増資

第三者(特定の既存株主を含む)に対して、新しく株式を発行して割り当てることです。IPOを目指す資本政策としては一番行われている方法であり、割当先はVCや従業員持株会、事業パートナーが多いです。発行済株式数が増加するため、既存株主の持株比率が低下(希薄化)するので注意が必要です。株価は株式移動と同様に第三者機関の株価算定を行っておくことをお勧めします。

3. ストックオプション

ストックオプションとは、「役員や従業員に対して無償または有利な価格で発行された新株予約権」を指し、権利行使期間内に予め定められた権利行使価格を払い込むことによって、株式を取得することが出来ます。株価上昇を通じてキャピタルゲインを与えることが出来るため、社内へのインセンティブプランとしての位置づけになります。税制適格ストックオプションの場合は適格要件に注意してください。

4. 株式分割

株式を一定の割合で増加させるものです。株式分割後の発行済株式数は定款で定められた発行可能株式総数の範囲内に限られます。主に上場直前に行われることが多く、IPO時に株式は100株単位(1単元)で売買されることになっており、更に各証券取引所は1単元が50万円未満であることを推奨しているため、高くなった株価を株式分割して、売買しやすくするのが主な目的となります。

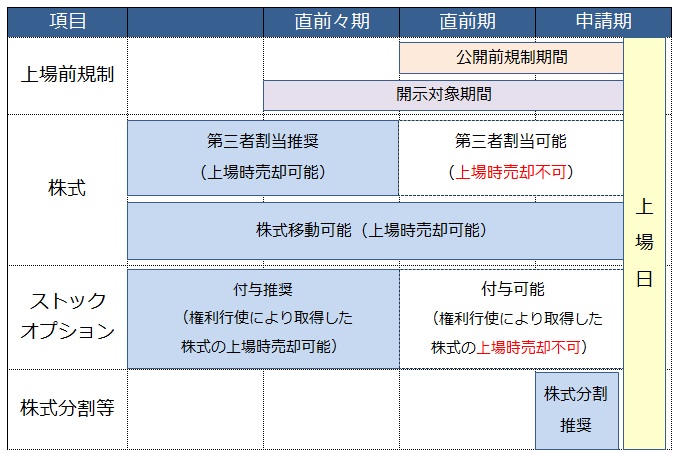

Ⅲ 各資本政策実行のタイミングについて(公開前規制に注意)

各証券取引所では、株式上場に際して短期利得行為を排除するために、一定の規則を設けており、注意が必要です。

公開前規制

上場前の第三者割当増資について、直前期から上場日の前日までに第三者割当増資を行っている場合は、割当を受けた日から1年間、若しくは上場日から6カ月間のどちらか長い方の期間、株式を継続保有することが決められています。要はIPO時に売却が出来ないことになります。よって、VCはキャピタルゲインを得ることが本業なので、この規則に該当する直前期以降の第三者割当増資を受けない場合が多くみられます。ですから、VCによる第三者割当増資を計画している場合は、直前々期中に行うことをお勧めします。なお、株式移動は公開前規制に該当しませんので、直前期以降に株式移動で取得した株式のIPO時の売却は可能です。この公開前規制は厳格に運用されているので、十分注意してください。

(次回は種類株を活用した資本政策)

(本稿は、2013年から2014年にかけて「経営者通信」に掲載された記事を、筆者が知見録向けに再構成したものです)

◆ジェイ・キャピタル・パートナーズ株式会社について

設立: 2010年4月

事業内容: 未公開株式への投資業務、投資事業組合の運営管理業務、M&Aアドバイザリー業務、IPOコンサルティング業務、経営コンサルティング業務

.jpg?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)