前回のIFRS連載vol.6では、今般日本で導入された「収益認識における会計基準」について解説し、IFRSとの差異を縮小・解消するという「コンバージェンス」(収斂)の例であることについても述べました。このように日本基準はコンバージェンスを進めていますが、未だに残っている日本基準とIFRSの主要な相違点の一つが、のれんにおける会計処理です。

そもそも「のれん」とは?

本題に入る前に、そもそも「のれん」とは何でしょうか。のれんとは、主に企業の買収・合併(M&A)の際に出てくる概念で、買収対象企業(買収される企業)が持つ技術力やブランド等の価値に対して上乗せして支払う金額のことを言います。のれんは、「営業権」とも呼ばれます。

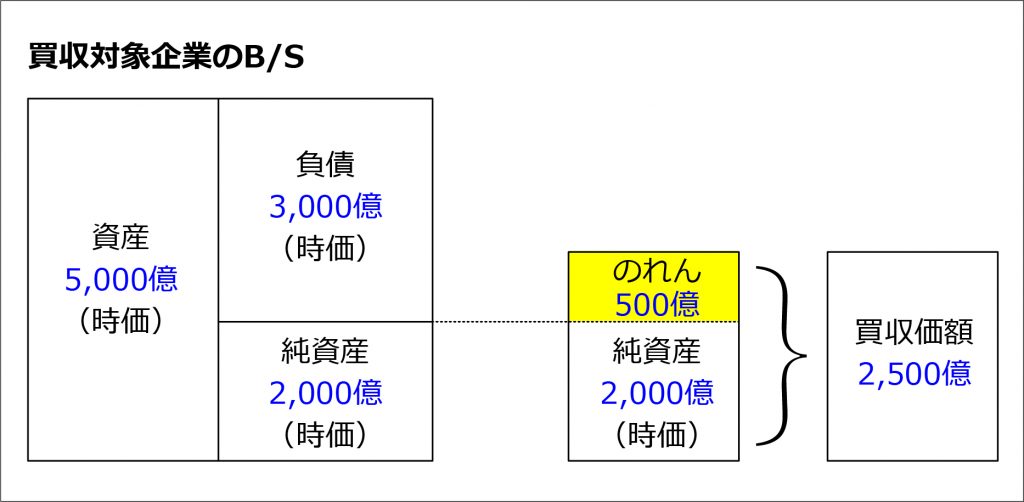

企業の買収・合併の際、買収対象企業の企業価値(買収価額)は、多くの場合、DCF法やマルチプル法等により計算されます。一方で、買収した企業を取得企業側の連結貸借対照表(B/S)に計上する際は、時価評価した資産と負債を引き継ぐ処理をします。そして、実際の買収価額と、買収対象企業の時価ベースの純資産(資産から負債を差し引いた金額)との差額を「のれん」として資産の部に計上するのです。

つまり、企業を買収する際は、一般的に買収する企業の資産と負債の純額に加えてのれん代が発生するということになります。のれんは、買収対象企業の将来の収益性に対する「超過収益力」としての意味合いを持ちます。なお、

(注)「負ののれん」は、

下記の図のように、資産(時価)が5,000億円、負債(時価)が3,000億円の企業を、2,500億円の買収価格で買収するとします。買収価額(2,500億円)と買収対象企業の資産と負債の純額である2,000億円と差額の500億円がのれんになり、資産として計上されます。

財務諸表上、のれんはB/Sの固定資産の中にある無形固定資産として計上します。のれんは、他社を買収したことで発生した場合に限り計上されます。言い換えますと、仮に自社が長年の努力により培ってきた超過収益力を有するとしても、それらは「自己創設のれん」と呼ばれ、貸借対照表には計上されません。

のれんの償却における日本基準とIFRSの相違点

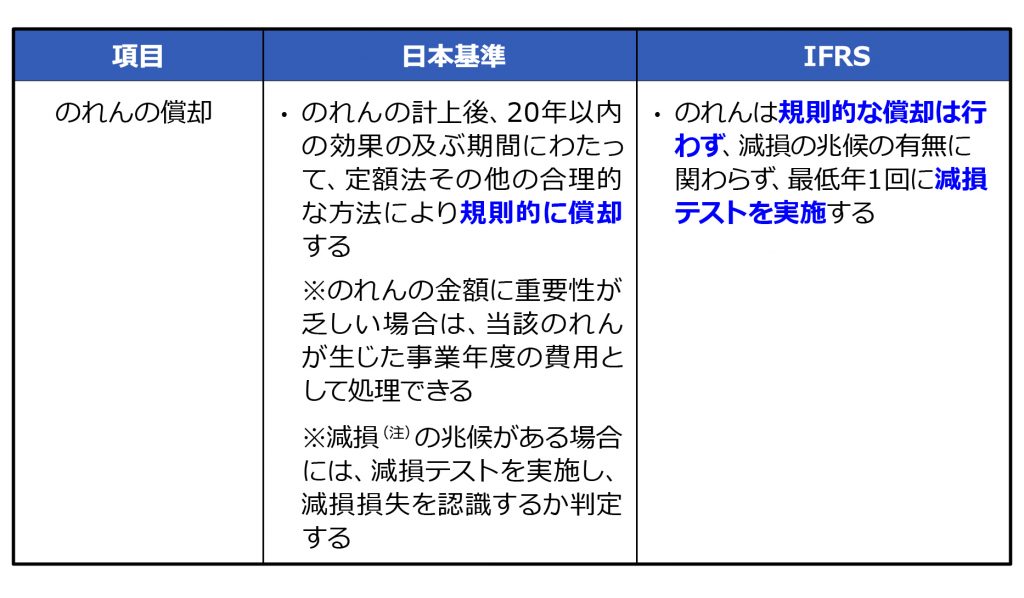

以下は日本基準とIFRSにおけるのれんの会計処理をまとめたものになります。

(注)減損処理については、次回のVol.8にて解説します

日本基準においては、のれんは計上後20年以内の効果の及ぶ期間に渡り、定額法やその他の合理的な方法により規則的に償却します。よって、建物や備品等の有形固定資産と同様に、時の経過に伴い、簿価が減少していくことになります。のれんの当期償却額は、販管費及び一般管理費の区分に表示します。

一方、IFRSではのれんは規則的な償却をしないこととなっています。その代わり、最低年1回に減損テストを実施することが義務付けられていて、その結果価値の減少があった時に、必要に応じて減損損失を計上する会計処理を行います。減損処理については、次回の連載にて詳しく解説しますが、簡単に言うと、のれんの価値が減少している場合は、その分、のれんを取り崩す処理を行います。ここでは、IFRSではのれんは原則として取得時の残高のままで、規則的な償却は行わないということを理解して下さい。

【事例】のれんの会計処理

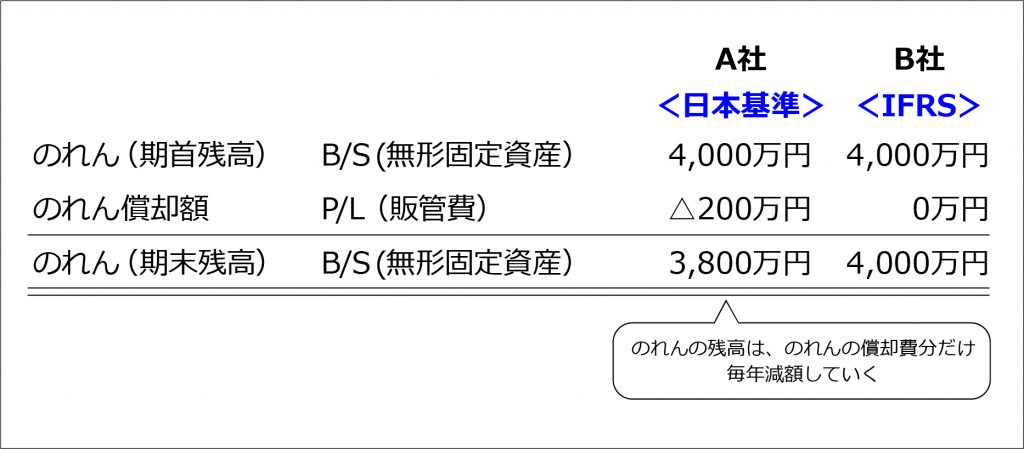

のれんの会計処理における日本基準とIFRSの違いやその影響を簡単な例を使ってみてみましょう。今回の例では、減損を行う状況ではなかったとします。

A社(日本基準)とB社(IFRS)は、期首においてある企業を買収し、共に4,000万円ののれんを計上したとします。日本基準を適用しているA社は20年間でのれんを償却するとします。A社は毎期のれんの償却を行う必要があるため、20年間に渡り、毎年200万円(=4,000万円÷20年)を販管費に計上します。よって、A社はIFRS適用企業であるB社よりも毎期の費用計上額が200万円多くなり、その分営業利益が小さくなります。また、A社ののれん(無形固定資産)の残高は、償却分だけ減少していきます。一方、IFRSの場合は、のれんの残高は4,000万円のまま据え置かれます。

さて、20年後の期末にはどうなるでしょうか?

A社は20年でのれんを償却するため、A社の貸借対照表ののれんの残高はゼロになります。一方、B社ののれん残高は、上記仮定により減損されないので4,000万円のままです。

のれんの会計処理の考え方における違い

のれんの会計処理が日本基準とIFRSとで異なる理由について、両者の考え方を解説します。

日本基準はのれんを償却しますが、その背景にある考えとして、のれんの本質は買収を通じて獲得した超過収益力であることから、時の経過により徐々に価値が減少するのが合理的だということが挙げられます。故に、適切な償却期間(耐用年数)や償却方法の見積もりは難しいとしても、20年という上限を決めた上で償却することが妥当だと考えられます。形がなく、法律上の権利でもないのれんを償却せずに資産として計上しておくということは、買収企業の超過収益力を評価しているのではなく、実質的には、自己創設のれんを計上していることと同じであるということも考えられます。

一方、IFRSがのれんを償却しない理由としては、償却計算に必要な償却年数や償却方法の根拠を説明できないことと、のれんの価値の減少については減損処理で対応できることが挙げられます。のれんの価値が何年間に渡り、どのような方法で価値がなくなるのかを見積もることは容易ではありません。また、のれんの価値は、買収した企業が有み出す収益性が下落した時、一気に下落すると考えられるため、のれんの価値が毎期同額ずつ減少するというのは、実態に反しているとも考えられます。

損益計上の費用負担の平準化という観点からは、のれんの償却を毎期行う日本基準の方が優れていると言えます。一方、毎期の貸借対照表にその時その時の適正な金額(評価額)を計上するという観点からはIFRSの方が優れていると言えます。このように、のれんの償却については異なる視点の考え方があるため、一概にどちらの会計処理が適切かと結論付けることはできません。

のれんの会計処理はIFRSと日本基準で大きく異なりますが、その背景や影響についてご理解頂けましたでしょうか?IFRSはのれんを償却しない代わりに、必要に応じて減損損失を計上することを説明しましたが、次回は、減損処理におけるIFRSと日本基準の相違点を学んでいきましょう。

※本解説は、2021年9月時点の情報に基づいています。

アカウンティングについて学びを深め、財務諸表から企業の現状や戦略を分析できるようになりたい方はグロービス経営大学院の「アカウンティング基礎講座」をご覧ください。

【関連サイト】

グロービス経営大学院 体験クラス&説明会

◆関連記事はこちら

会計基準のグローバルスタンダードIFRSとは Vol.1

IFRSの基本的な考え方―原則主義と細則主義、どちらが不正に強いのか? Vol.2

IFRSと日本基準−財務諸表、損益計算書の違い Vol.3

IFRSと日本基準−貸借対照表の違い Vol.4

IFRSと日本基準−キャッシュ・フロー計算書の違い Vol.5

IFRSの収益認識基準5つのステップと日本導入の背景 Vol.6

さらに詳しく知りたい方へ、

おすすめの動画をご案内します。

■IFRSについてもっと学べるおすすめの動画はこちら

GLOBIS 学び放題で、

さらに学びを深めませんか?

GLOBIS 学び放題は、ビジネススクールを運営するグロービスの動画学習サービスです。

上記でご紹介した目標設定、マネジメントに関連する動画を始め、マーケティングや経営戦略など、14カテゴリのビジネススキルが学び放題。

▼特徴▼

- MBAほかで教える講師監修の高品質なビジネス動画を提供

- 14,000本以上の動画(※2024年2月時点)を毎月書籍1冊分の価格で見放題

- 1動画3分〜、スマホやアプリでいつでもどこでも学べる

- ビジネスの原理原則〜最新トレンドまで、仕事に役立つ実践的な知識を体系的に網羅

- 初級・中級・実践まで自分に合うレベルを選べる

- オンラインイベントやユーザー主催の勉強会などで、一緒に学ぶ仲間に出会える

- 第20回日本e-Learning大賞で厚生労働大臣賞を受賞!

- 20代〜30代ビジネスパーソン334名を対象とした調査の結果、オンラインビジネス学習サービス部門、4部門で高評価を達成!

.png?q=75&fm=webp?w=904&h=300)

GLOBIS学び放題で、あなたの可能性を広げる一歩を始めませんか?

▼さらに詳しい情報や、無料体験はこちらから▼

.png?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)