2020年9月29日、日本電信電話株式会社(以下NTT)はNTTドコモ株式会社(以下ドコモ)に対するTOBを通じて、ドコモを完全子会社化すると発表しました。総額4.3兆円でドコモの一般投資家株式を買い取るこのM&A取引がいかに巨大かは、2006年に世間を驚かせたソフトバンクのボーダフォン買収金額(2兆円)の2倍であることからも明らかです。

一方で、元々ドコモはNTTグループの連結子会社なのだから100%に持分を増やすことにどういう目的があり、なぜそのコストを支払う必要があるのか、と疑問に感じる人もいるでしょう。今回はその意味につき、ファイナンス、事業戦略、そして国策と自由資本市場の関係、の以下3つの観点から読み解きます。

1. なぜ今この取引をするのか

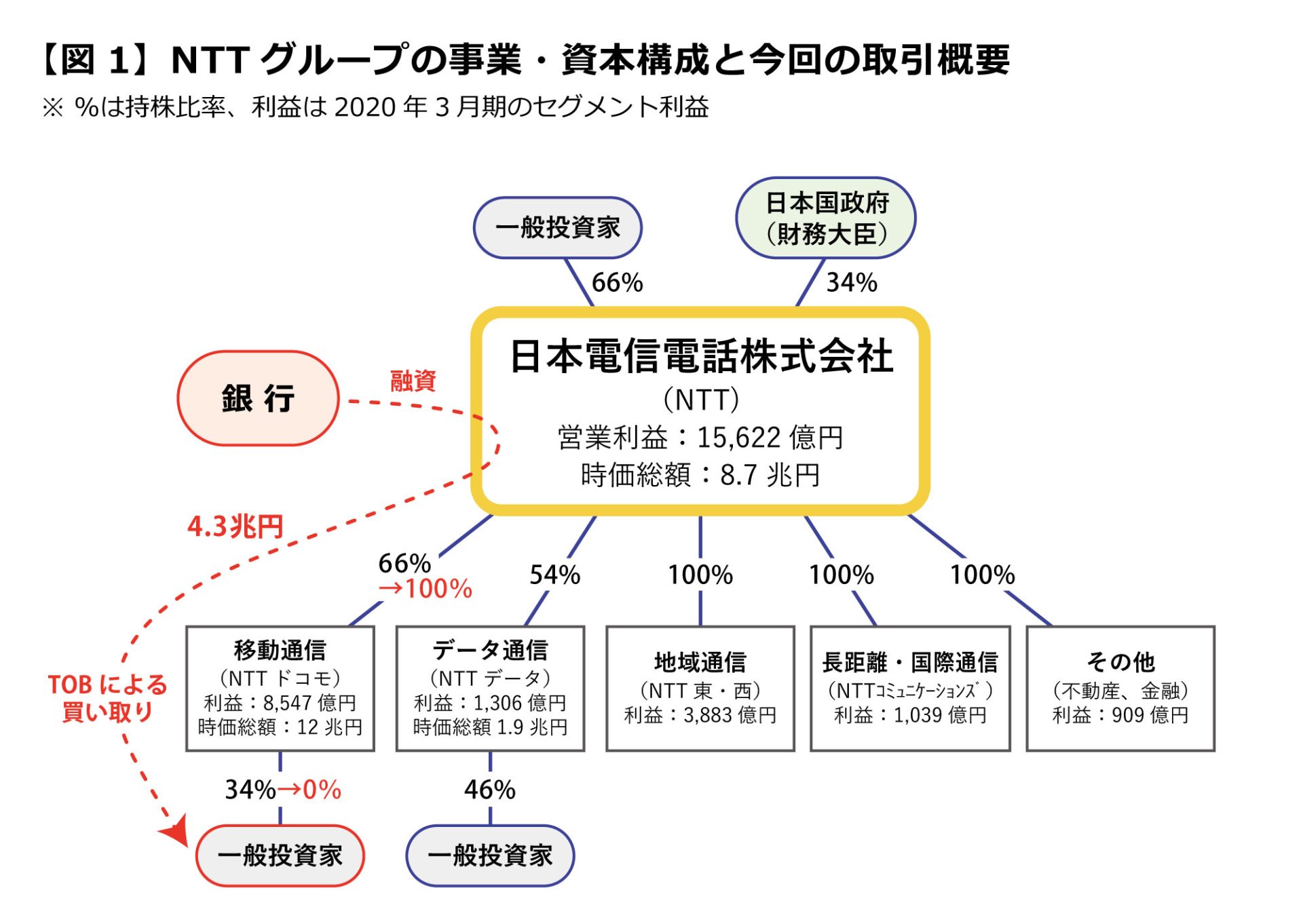

今回の取引の概要を、NTTグループ全体の事業および資本構成から概観したものが【図1】です。

NTTは日本国政府(財務大臣)が1/3以上の株式を保有する特殊持ち株会社で、東京証券取引所に株式を上場しています。NTTの傘下には大きく5つの事業分野があり、それぞれが連結子会社としてNTTグループを形成しています。その内、移動通信事業(NTTドコモ)とデータ通信事業(NTTデータ)はNTTが過半数株式を保有する上場子会社、それ以外はNTT100%保有の非上場子会社です(2018年まで不動産事業子会社もNTT都市開発株式会社として上場していましたが、今回と同様のTOBにより完全子会社化し上場廃止しています)。

図には持ち株会社およびそれぞれの事業の2020年3月期の営業利益(NTT有価証券報告書に記載されているセグメント利益)と、上場している3社については直近の株式時価総額を付しています。

この図表を眺めると、以下の点に気づくでしょう。

(a)は親子上場に起こりがちな「コングロマリット・ディスカウント」、「資本関係のねじれ」と呼ばれる問題、子会社の価値の総和より持ち株会社の価値が低くなるという現象です。そのまま放置すると、「親会社を安く手に入れて価値の高い子会社を支配できる」ということになってしまい、資本政策上危険です。

かつてラジオのニッポン放送がフジテレビの親会社となっている状況で、ライブドアがニッポン放送の過半数に迫る株式を取得して大騒ぎになりました。イトーヨーカ堂も子会社だったセブン-イレブンの方が大きくなってしまい、そのねじれを修正するために新たにセブン&アイという持ち株会社を作ってその下に各事業会社をぶら下げる形に資本関係を再構成しました。

NTTの場合は政府が1/3以上を保有し外国人の持ち株比率は20%未満と定められているので、丸ごと乗っ取られることはまずありません。これらの持ち株規制に加え通信業界の競争促進のためにNTTは分割されたのですから、コングロマリット・ディスカウントが起こるのはむしろ当然です。

NTTはドコモの方が大きくなってしまった資本構成を本来の姿に戻す機会を待ち続けていました。

因みに、ドコモの営業利益8,500億円全額をNTTの営業利益1兆5千億円の内数として連結計上する会計処理は誤解の元です。NTTはドコモを2/3しか保有しておらず、ドコモの最終利益の1/3は「非支配株主持ち分」として社外流出するものだからです。ドコモを100%子会社化することにより流出分約2,800億円の利益をNTTは取り込めることになるのだから、4兆円借金をしてもその利払いを十分賄えるという計算、これが(b)の意味です。

2. 4兆円は高すぎではないか

「恐らく高すぎる、でも仕方がない」というのが正直なところでしょう。TOB発表前のドコモの時価総額は9兆円あまり、KDDIの6.2兆円、ソフトバンクの5.7兆円に比べ妥当な水準でした(この2社はかなり借入金負債を持っているのに対してドコモはほぼ無借金という財務構成の違いも勘案して)。菅首相の携帯料金引き下げ方針、5G普及のための設備投資も必要で、移動通信事業の利益水準はさらに下がると予想され株価の先行き見通しは決して明るくありません。

他方、NTTは固定通信とワイアレス通信の一体化を進め、光関連技術を取り入れた次世代のICTインフラ網(IOWN: Innovative Optical and Wireless Network)で世界をリードする戦略を打ち出しています。この戦略をスピーディに進めるにはグループの一体化が必要で、親子上場の形態はその大きな障害となります。

その理由は一言でいうと、「利益相反」です。上場会社はその株主の共同利益最大化を目指して経営されねばなりません。ところが親子が同時に上場している場合、親会社NTTの株主にとってのベストな経営と子会社ドコモの株主にとってのベストな経営(例えば研究開発費の負担割合など)がぶつかり合い、意思決定がスムーズにできなくなるのです。

株主が損害を被ったと会社に賠償を求める訴訟が頻繁におこる米国で親子上場がほぼ皆無なのは、この理由によります。親会社の一方的な都合に合わせて経営することは、外国人投資家株主も多数いるドコモには許されないのです。ただでさえ、ドコモの株価はグローバル水準でも国内競合に比べても低迷気味で一般投資家株主の失望・不満が大きい状態でした。グループの経営方針のベクトルを揃えて大胆かつスピーディに実行するには、これらの一般投資家に対する「立ち退き料」として、40%という高いプレミアムをつけたTOBが必要だったのです。

4兆円のTOBは高すぎるのではないかという投資家の見方は、TOB発表直後に買い手である親会社NTTの株価が下がったことにも表れています。ドコモ株主は大喜びだがNTT株主には不満が残る、まさにこれが利益相反です。

3. ドコモ上場廃止の意味するもの

ドコモはNTT本体とは一線を画した独立企業文化を育んできましたが、iモードからスマホへの移行の中で過去10年ほどは競合に押され気味でした。稲盛和夫氏にルーツを持つKDDI、米国的スタイル孫正義氏のソフトバンク、としのぎを削りながら携帯サービスの向上に尽力してきたドコモが株式市場から退場することは、日本の株式市場の進化・発展における時代の変わり目を象徴する出来事です。

NTTの歴史は日本の資本市場発展の歴史の縮図だと言えます。NTTが民営化し株式上場したのは戦後日本の経済成長のピークといえる1986年でした。バブル景気の中でNTT株は人気を集め、一般大衆が株式投資に参加する「財テクブーム」の火付け役となりました。NTTの時価総額は1989年には世界一に上り詰めました(今は米国・中国のインターネット系が主役でNTTは100位にも入っていません)。

その後、通信業界の競争促進策としてNTTは分割されました。ドコモは1998年の上場時に日本企業初の大型グローバル・オファリングを行い世界中の投資家から資金を調達し、NTTからの独立色を強めました。その時価総額はiモードの爆発的人気とITバブルが重なり一時40兆円に達しました(が、ドコモも今は100位圏外です)。

さらに20年を経た節目の2020年、今回のドコモ非上場化は、自由でグローバルな資本市場に依拠して各子会社が独自に資金調達し競争力を高めるやり方から、持ち株会社NTTに資金調達を一元化し国と銀行に資金依存する形への方向転換ととらえることができます。

国民経済を活性化させるための携帯料金引き下げ手段として政府が最大株主であるNTTグループを使うことは、民間企業および株主投資家の利益を圧迫することにつながり、市場経済を歪める危険があります。グループ総力をあげてのIOWN戦略~6G推進を国がバックアップする姿勢は、1980年代までの日本の経済成長を支えた官民一体の「日本株式会社」スタイルを思い起こさせます。

情報通信業界では、豊かかつ厳しい資本市場に支えられる米国企業と国家政策に支えられる中国企業(ファーウェイは非上場です)の間で激烈な競争が繰り広げられています。政府が筆頭株主でありながら一般投資家資金にも支えられた上場企業という資本構成のNTTグループは、このグローバルな競争環境を戦い抜くための、日本的な米・中折衷型の布陣なのかもしれません。

さらに詳しく知りたい方へ、

おすすめの動画をご案内します。

■ニュースを経営学観点で見て考えてみたいあなたにおすすめの動画はこちら

- トレンド経営学/NTTによるドコモ完全子会社化の狙い〜親子上場解消の動き〜

- トレンド経営学/日立建機の売却報道にみる日立の選択〜なぜ企業は複合企業化するのか〜

- プロダクト・ポートフォリオ・マネジメント(PPM) ~事業の位置づけを理解する~

■GLOBIS 学び放題で、さらに学びを深めませんか?

GLOBIS 学び放題は、ビジネススクールを運営するグロービスの動画学習サービスです。

上記でご紹介した目標設定、マネジメントに関連する動画を始め、マーケティングや経営戦略など、14カテゴリのビジネススキルが学び放題。

▼特徴▼

- MBAほかで教える講師監修の高品質なビジネス動画を提供

- 14,000本以上の動画(※2024年2月時点)を毎月書籍1冊分の価格で見放題

- 1動画3分〜、スマホやアプリでいつでもどこでも学べる

- ビジネスの原理原則〜最新トレンドまで、仕事に役立つ実践的な知識を体系的に網羅

- 初級・中級・実践まで自分に合うレベルを選べる

- オンラインイベントやユーザー主催の勉強会などで、一緒に学ぶ仲間に出会える

- 第20回日本e-Learning大賞で厚生労働大臣賞を受賞!

- 20代〜30代ビジネスパーソン334名を対象とした調査の結果、オンラインビジネス学習サービス部門、4部門で高評価を達成!

.png?q=75&fm=webp?w=904&h=300)

GLOBIS学び放題で、あなたの可能性を広げる一歩を始めませんか?

▼さらに詳しい情報や、無料体験はこちらから▼

.jpg?fm=webp&fit=clip&w=720)