2022年に入り金利が世界的に大きく変動する場面がみられるようになっています。時に「経済の体温計」と例えられるほど、資本主義経済の根幹をなしていると言われる金利についての着眼点を押さえていく「ビジネスパーソンの必須知識 金利編」。前回の「vol.1 動き出した? 『金利』のイロハ」では、金利とビジネスの関係や、金利の種類などを取り上げました。今回は「イールドカーブ(利回り曲線)」や為替への影響、海外金利の基礎知識をまとめていきます。

短期金利、静かな海が暴れると…

ひとえに金利といっても、金融市場には短期金利もあれば、長期金利もあります。

短期金利が算出される元となる金融資産には、「国庫短期証券」や「無担保コールレート翌日物」などがありますが、金融機関に勤務する人以外はほとんどなじみがないものだと思います。国庫短期証券とは、国庫(一般会計・特別会計)で一時的に発生する資金不足を補うため、または国債の償還・借り換えを行うために発行される債券の一種です。償還までの期限は2カ月程度、3カ月、6カ月、1年の4種類があります。

無担保コールレート翌日物とは、金融機関同士が資金の貸し借りをする市場(インターバンク市場)で、担保を差し入れることなく資金を借り、翌日に返済する際に適用される金利です。無担保コール・オーバーナイト物と呼ばれることもあります。2022年1月末時点における市場規模は国庫短期証券で約145兆円、無担保コール市場で15兆円に上ります*。

短期金利は、普段はほとんどニュースになることがない「静かな海」と言えます。しかし急変動した場合、金融市場には極めて強い緊張感が走ることとなります。1997年に三洋証券が破綻した際、当時のコール市場では資金の貸し手が激減し、金融機関の資金調達に支障が出ました。その結果、北海道拓殖銀行の破綻や、山一証券の自主廃業を招くこととなり、実体経済に悪影響を及ぼしました**。

中期/長期/超長期金利とイールドカーブ

2年債、5年債で最も近い時期に入札が行われた銘柄(新発債)の利回りが中期金利、10年債が長期金利、20年債、30年債、40年債が超長期金利となります。

償還までの期間が長ければ長くなるほど、その間の経済情勢の変化などの不確実性が高まります。このリスク分が上乗せされるため、一般的には中期債よりも長期債の利回りが高くなり、長期債よりも超長期債の利回りが高くなります。短期~超長期のそれぞれの利回りを線でつないだグラフを「イールドカーブ(利回り曲線)」と呼びます。

日銀は2016年9月、新たな金融政策として「長短金利操作付き量的・質的金融緩和」を導入しました。長短金利操作とは、金融機関が保有する国債を日銀が買い入れることなど により、イールドカーブをコントロールしようとすることを意味します。

市場に流通する国債を日銀が買い入れると、国債の需給は引き締まり、国債価格に上昇圧力が掛かることとなります。国債価格の上昇は、投資家にとっては債券の運用パフォーマンスの低下につながります。すなわち、国債の「利回り」に低下圧力が掛かることとなります。国債買入オペと呼ばれる公開市場操作(オペレーション)を通じ、日銀は国債を買い入れることとしています。

一方、日銀は、金融機関が日銀に預け入れる当座預金を、プラス金利、ゼロ金利、マイナス金利が適用される3階層に分割する制度を導入しています。当座預金のうちマイナス金利が適用される残高(政策金利残高)が増えた場合、金融機関は収益への悪影響を避けるため、たとえマイナス金利であっても、政策金利残高への適用金利(−0.1%)より高い利回りの短期金融資産などに余剰資金を振り分ける(=購入・運用する)ことが考えられます。金融機関の余剰資金が短期金融市場に流入すると、短期金利に下落圧力が掛かることとなります。

イールドカーブの動き方

イールドカーブの起点を無担保コールレート翌日物と考えてみます。理論的には起点の金利が上昇すれば、金利全体に上昇圧力が掛かることとなります。

現実の世界で起こるのは教科書通りの動きばかりではありませんが、イールドカーブには、景気や金融政策に対する市場の見方が反映されるのも事実です。ここではニュースによく登場する、イールドカーブに関する用語を取り上げます。

フラットニング

フラットニングとは、イールドカーブの傾きが緩やかになる現象です。

金利が全体的に上昇するなか、短期金利の上昇幅よりも、長期・超長期金利の上昇幅が小さい場合を、「ベア・フラットニング」と呼びます。一般的に景気が過熱するなかで、中央銀行が利上げに動く との市場の見方が広がるなかで起きやすい現象とされます。金融政策を運営する中央銀行が、金融機関に資金を貸し付ける際の「政策金利」を引き上げた場合、市場での短期金利には基本的に上昇圧力が掛かることになります。

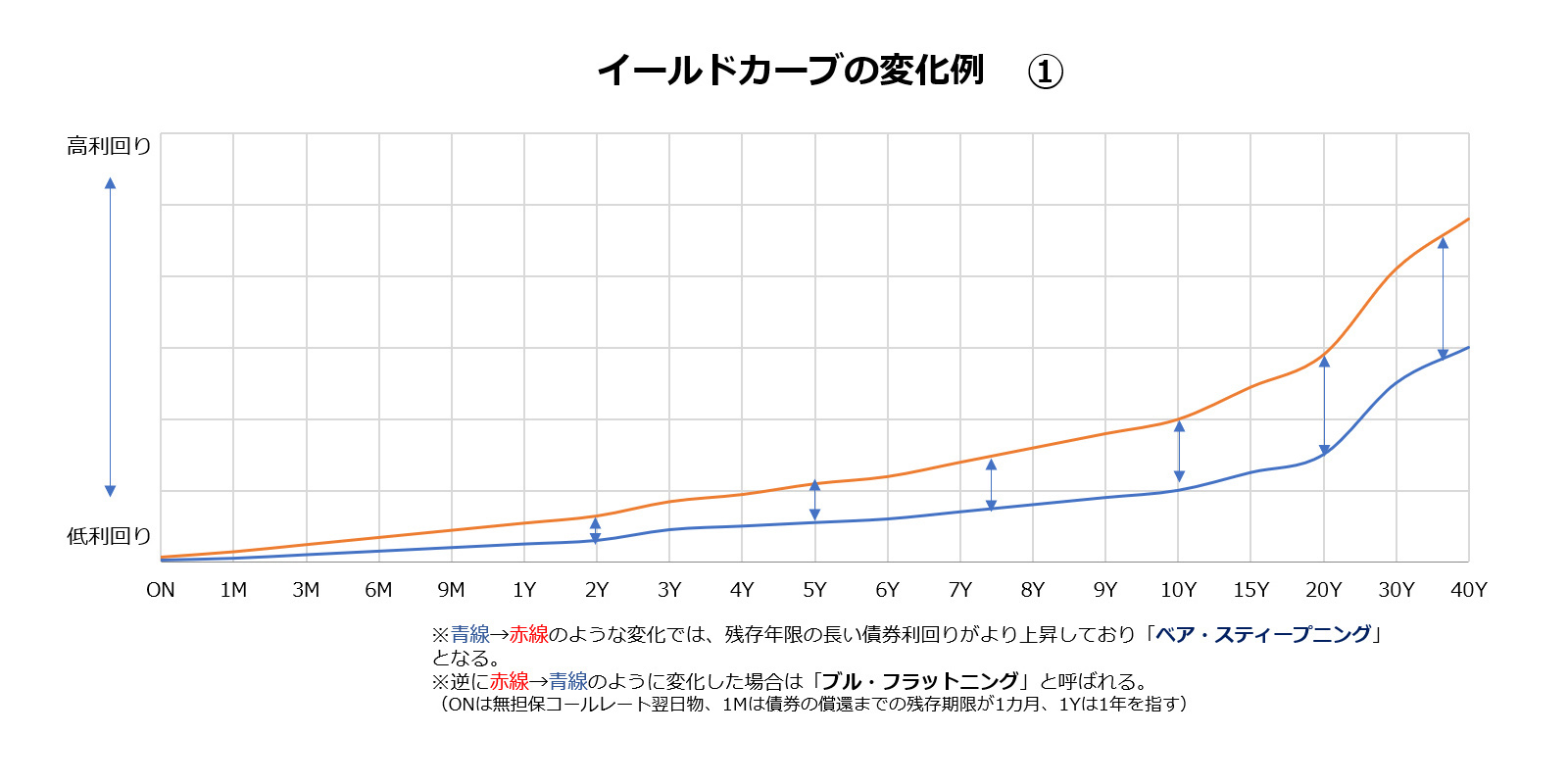

反対に金利に全体的な低下圧力が掛かり、短期金利よりも長期金利がより大きく低下することを「ブル・フラットニング」と呼びます(下の図「変化例①」において赤線→青線に変化するケースが該当します)。

中央銀行が利下げに踏み切るとの見方が市場で広がるときに起きやすいとみられています。景気後退時に中央銀行が利下げに踏み切るとの観測が強まると、短期金利には下落圧力が掛かります。さらに、通常は景気が後退すると金融機関に対する企業の資金需要が縮小すると考えられるため、長期債や超長期債の利回りには、より高い下押し圧力が掛かることとなります。

ちなみにここでいう「ベア」は「熊(bear)」、「ブル」は「雄牛(bull)」が語源です。熊がほかの動物を攻撃する時、腕を上から下に振ることから、金融市場で使われる「ベア」は投資家の売りが膨らむことに伴う資産価格の下落、または弱気相場を意味します。これに対し、雄牛が攻撃する時は角を下から上に動かします。転じて「ブル」は投資家の買いが集まることに伴う資産価格の上昇、あるいは強気相場を指します。

スティープニング

スティープニングとは、イールドカーブの傾きが急になる現象です。

全体的に金利が上昇する時、短期金利よりも長期金利の方が大きく上昇するケースを「ベア・スティープニング」と呼びます。中央銀行に対する金融緩和期待が膨らみ、過度なブル・フラットニングが発生した後、緩和期待が後退すると、イールドカーブはベア・スティープ化します。

全体的に金利が低下し、短期金利よりも長期金利の低下幅が小さい時は「ブル・スティープニング」と呼びます。景気後退局面に発生することが多いとされます

ツイスト・フラットニング/ツイスト・スティープニング

ツイスト・フラットニング/ツイスト・スティープニング

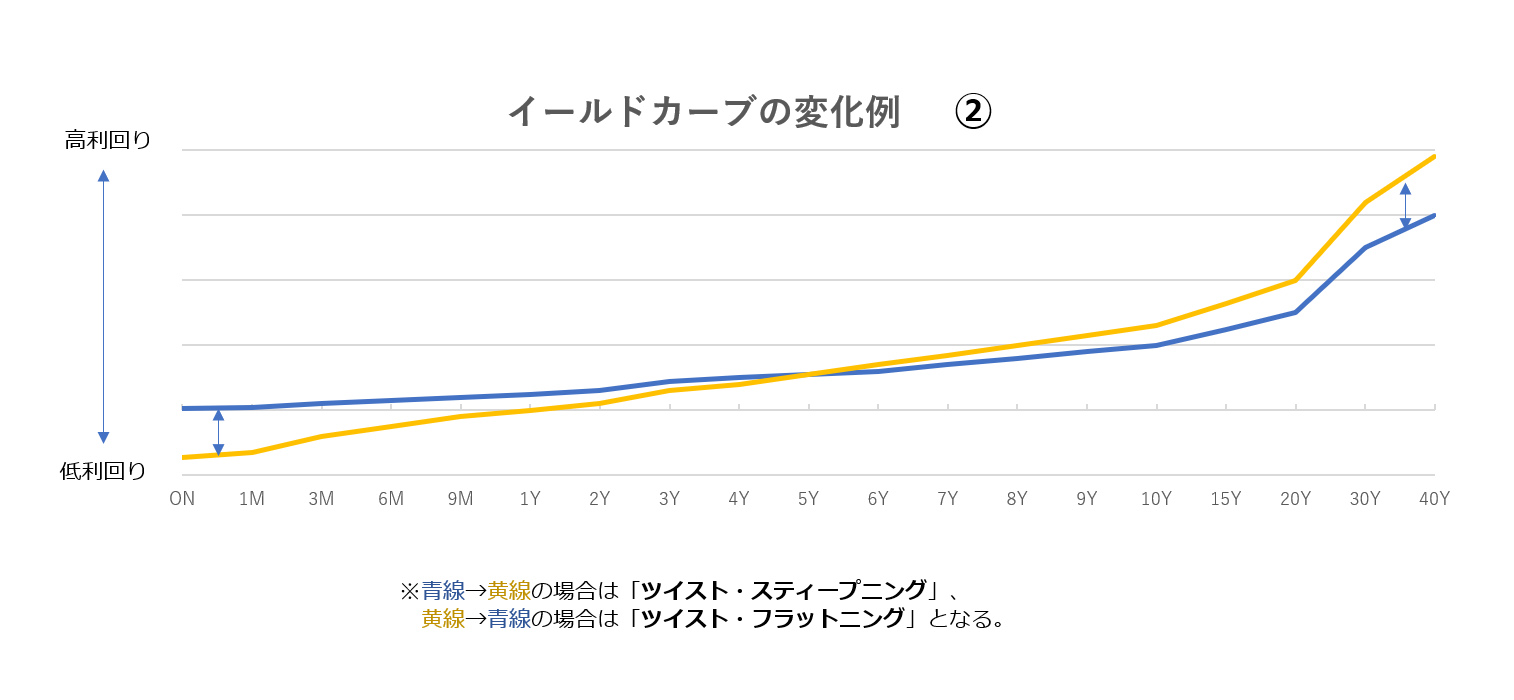

短期金利が上昇、超長期金利が低下し、カーブの傾きが水平に近くなる現象を「ツイスト・フラットニング」、逆を「ツイスト・スティープニング」と呼びます。さらに中期金利が長期金利を上回るケースなどは「逆イールド」と呼ばれ、景気後退のサインとみなされます。

日米金利差と為替

金利は時に為替相場に影響を及ぼします。例えば米国の長期金利が上昇したにもかかわらず、日本の長期金利が横ばいで推移すると、日米の金利格差は拡大します。この時、ドルが買われて円が売られることによる「ドル高/円安」が進みやすくなります。

米金利の上昇時、例えばグローバルで金融資産を運用する機関投資家は、相対的に利回りの高い米国債などに資金をシフトさせることが考えられます。ドルを調達する(=ドル買い)需要が高まると、外国為替市場でドルの価値が上昇(=ドル高が進行)することになります。

また、低金利の国で資金を調達し、高金利の国の通貨に換えて金融資産を購入する取引をキャリー取引と言います。低金利の日本で円を調達した場合は「円キャリー取引」となります。調達した資金が米国の金融資産に向かった場合、ドル高/円安が進行することになります。

もちろん、機関投資家は闇雲に高金利を求めている訳ではありません。経済基盤がぜい弱な新興国の場合、先進国と比べ信用力は低いとみなされ、その分国債利回りは高くなっています。年金基金など、国民生活に多大な影響力を持つ機関投資家の場合、過度なリスクを取る動機は強くはなく、保有する国債も先進国が多くを占めています。

FF金利とは

日本の金利について中心に解説しましたが、海外の金利についても簡単に触れておきます。先進国では米国はもちろん、ドイツ、英国の金利が注目されます。短期と中期、長期、超長期の金利がある点も共通しています。代表的な金利指標とされるのはいずれも10年物の新発国債です。金融市場で米国債は「トレジャリー(Treasury)」、ドイツ国債は「ブンズ(Bunds)」、英国債は「ギルト(Gilt)」と呼ばれています。日本国債は海外では「JGB (Japanese Government Bondsの頭文字をとったもの)」が一般的な呼称となっています。

経済ニュースに日常的に接する人であれば、FF金利(Federal Funds Rate)という言葉を耳にした人も多いと思います。米国の中央銀行である連邦準備制度理事会(FRB)が金融政策を遂行するために操作する「政策金利」で、FRBが定期的に開く連邦公開市場委員会(FOMC)でFF金利の水準は決められます。

米国の銀行は連邦準備銀行に一定の準備金を預託する義務があり、準備金が集まった「フェデラル・ファンド」を通じ、銀行は短期的に必要な資金を融通しあっています。日本のコール市場と同じ役割を持っていると言えますが、ここで融通する資金に適応される金利がFF金利です。FRBがFF金利の誘導目標を引き上げた場合、「利上げ」をしたとみなされます。

一般的に利上げは市中金利を押し上げることで、景気の過熱感を抑制するために行われます。反対に景気低迷時に市中金利を押し下げ、資金需要を喚起し景気の底入れを図ることを「利下げ」と呼びます。

日本やECB(欧州中央銀行)は政策金利をマイナスとする「マイナス金利政策」を導入した経験を持つ一方、FRBはまだマイナス金利政策を導入していません。

ここまでイールドカーブの変動例と為替や金融政策との関係性などについて掘り下げてきました。では2022年に入り世界的に金利が上昇しているのはなぜでしょうか? 次回は国債価格の変動要因について基本的な知識を押さえていきます。

「ビジネスパーソンの必須知識 金利編」シリーズの記事はこちら

vol.1 動き出した?「金利」のイロハ

vol.3 2022年の金利上昇、その要因とは?

vol.4 「指し値オペ」とは何のこと?

参考:

*日本銀行「金融経済統計月報」(2022年2月22日公表)https://www.boj.or.jp/statistics/pub/sk/data/sk3.pdf

**金融ファクシミリ新聞「山一証券破たんの真相」(2017年10月23日)https://www.fn-group.jp/1934/

.png?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)