ソフトバンク・グループ(以下、SBG)が7-9月期四半期決算で7000億円の赤字を発表しました。その内訳を見ると、米国を中心に世界でシェアオフィス事業を展開するウィーワーク(以下、WeWork)の評価損74億ドル(1ドル100円換算で7,400億円)が最大要因です。この発表に先立つ10月23日、SBGは 総額95億ドルのWeWork支援を発表しました。金銭感覚が麻痺するような金額のこのやりとりの背景にどんな思惑があるのか、ファイナンスの基本に則り読み解きます。

企業価値算定の基本的考え方

「企業価値とは、企業が将来にわたって生み出すキャッシュフローの現在価値である」

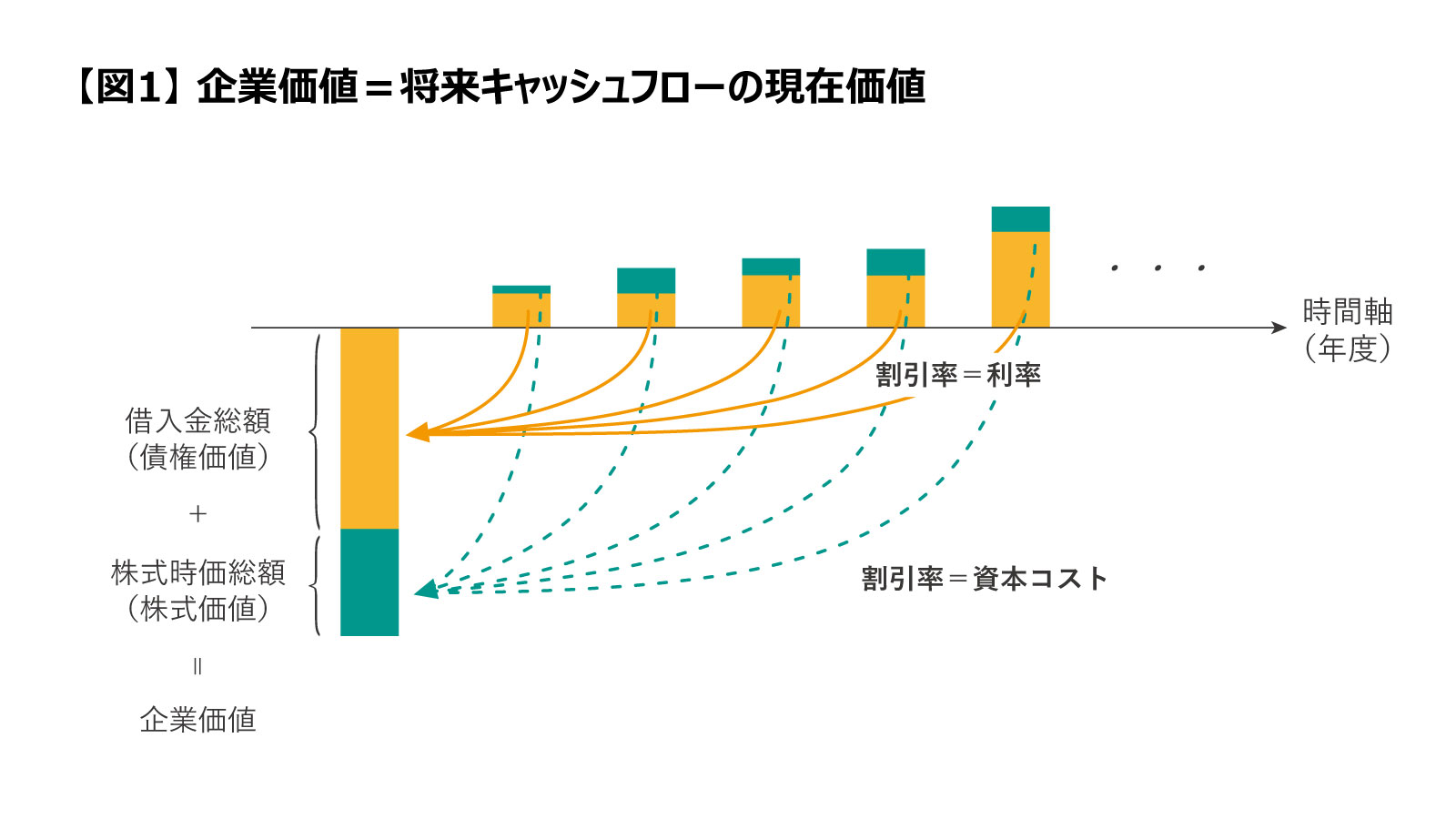

これがファイナンスの世界のグローバル共通定義です。企業は借入金(Debt)と出資金(Equity)で資金調達し、生み出されるキャッシュフローでそれを銀行などの債権者と株主に還元(リターン)します。借入金は元本返済に加え利息を払い、株主には期待利回りを配当やキャピタルゲインの形で提供します。

「現在価値にする」とは将来の受け取る予定のお金は現在手元にある金額いくらに相当するかを算定するファイナンスの基本動作で、その割引率は借入金の場合は「利率」、株式の場合は「期待利回り=株式資本コスト」を使います。

イラストにすると【図1】のように表現できます。将来キャッシュフローからまず債権者に返済し、残りが株主の取り分となります。この図から、

企業価値=借入金総額(債権価値)+株式時価総額(株式価値)

と計算されることがわかります。

SBGの投資価値激減のワケ

SBGは2018年までに、傘下のビジョンファンドを通じて43億ドル、SBG自身から追加出資の権利(ワラント)を含め60億ドル、合計約100億ドルをWeWorkと日本他アジアの合弁会社に出資しました。

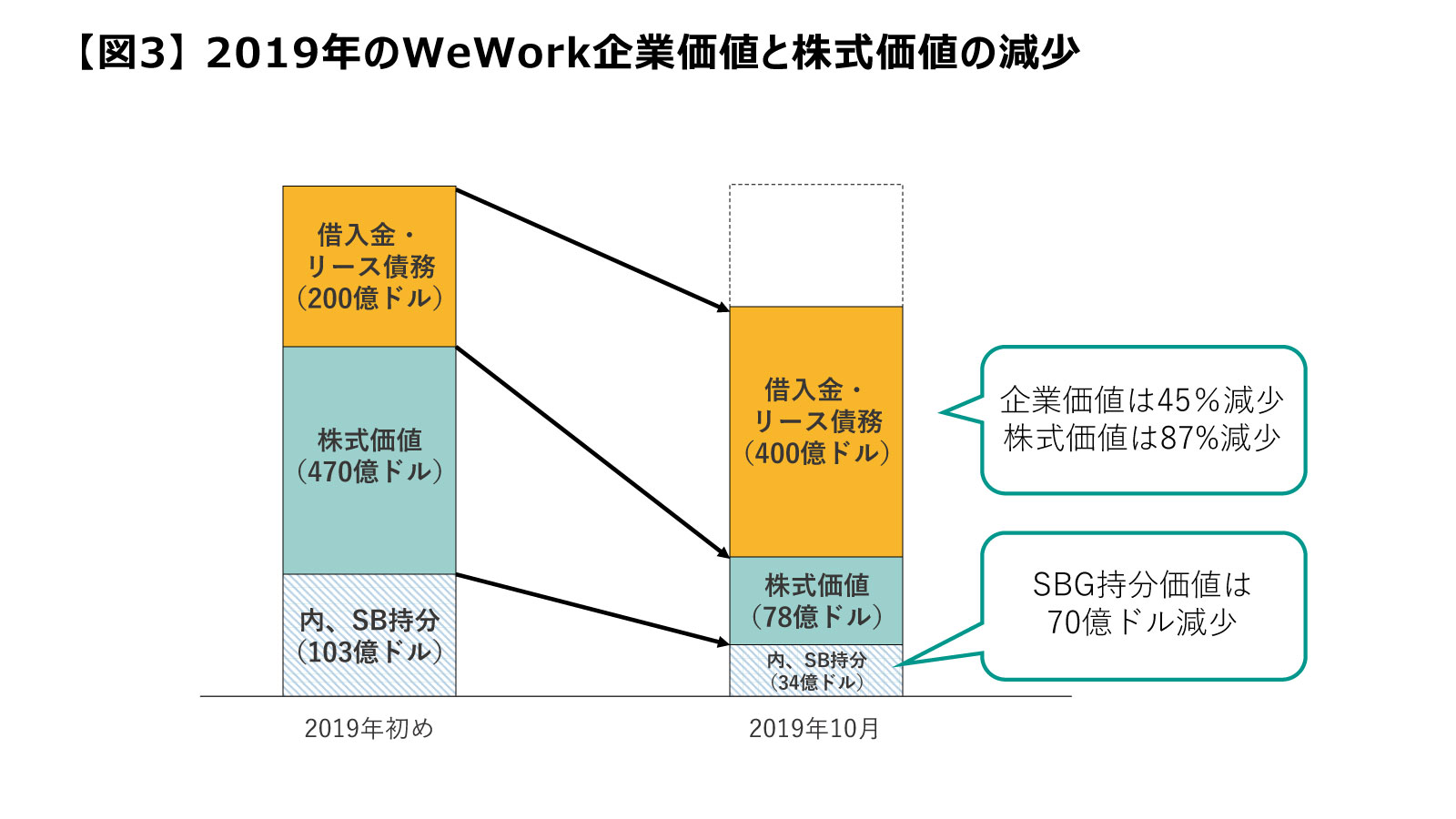

WeWork全体の株式価値は2019年始めには470億ドルと評価されていました。ところが夏に予定されていた株式上場(IPO)は延期され、半年余りの間に株式価値は78億ドルに激減しました。なぜこのような事態が起きたのでしょうか。それには大きく以下の2つの要因が挙げられます。

1.将来の成長拡大見通しへの疑問

SBGはWeWorkがアマゾンやフェイスブックのような、グローバル・プラットフォーム会社に成長・拡大すると見込んで470億ドルと会社価値を評価しました。両社の株式時価総額は当時それぞれ9,000億ドル、6,000億ドルありましたから、それに比較すればこの値段はおかしくはないと考えたのでしょう。

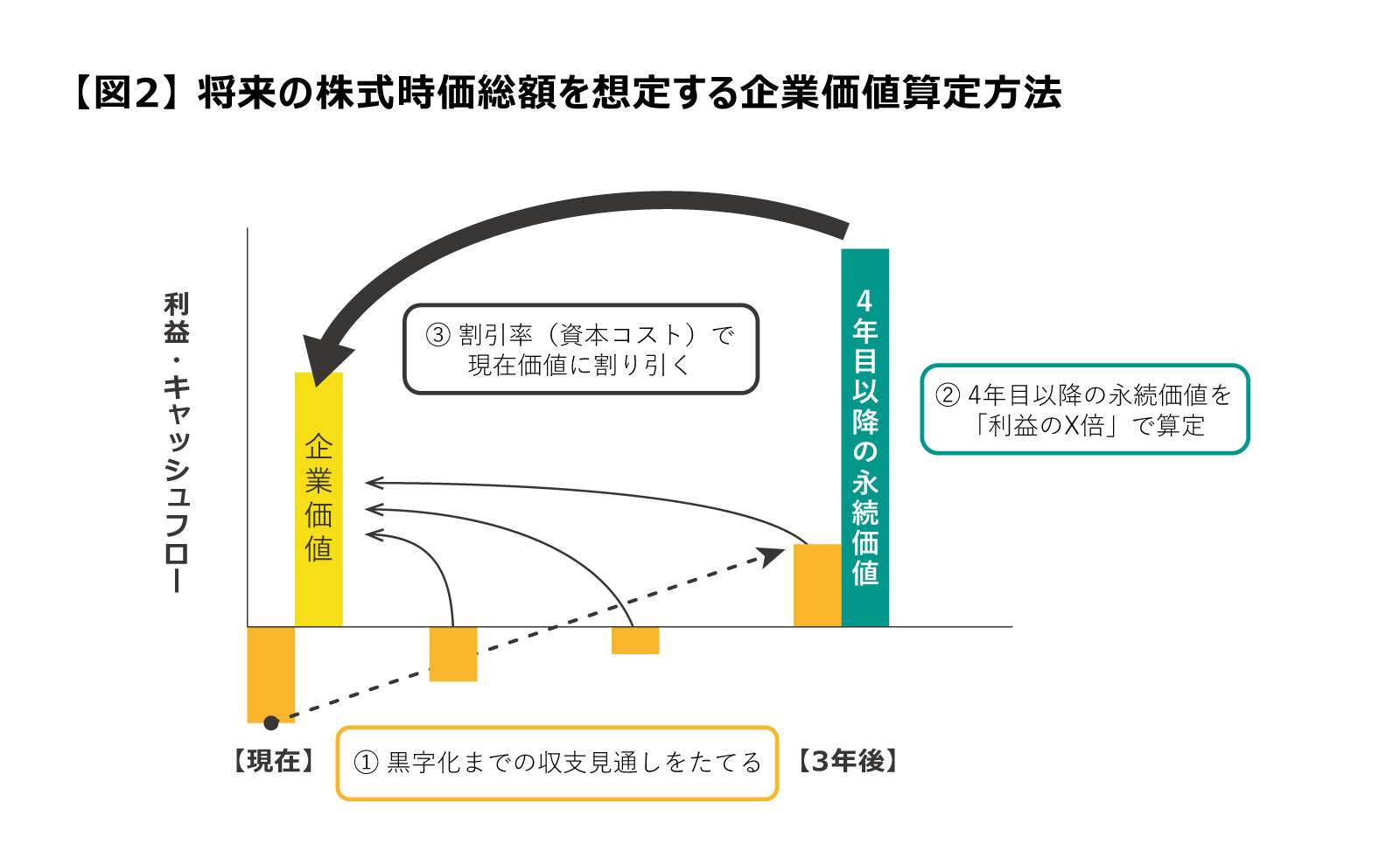

前述の企業価値算定の基本公式は、このような新業態創出型企業の場合、「永続する将来キャッシュフロー」として「数年後に黒字になった際にいくらの時価総額の会社になるか」を用いるのが通常です。図で表現すると【図2】のようになります。

「WeWorkは現在大きな赤字だが、その先行投資期間を終えて倍々ゲームで売上を伸ばし、プラットフォームを支配し、規模の利益を享受できるようになれば大きな利益を生む会社に変貌する。その時点で株式上場すれば利益の40倍(アマゾンやフェイスブックの倍率)の値段がつく」、こう想定するのです。例えばWeWorkが3年後に15億ドルの利益を生むとして40倍で600億ドル、それまでの累積赤字分も含め8%の割引率で現在価値に引き直すと450億ドル程度になります。

ところが8月に開示されたWeWorkの上場申請資料を見ると、2019年度上期実績は、売上は倍々ゲームのペースで伸びているものの赤字は想定以上に拡大し、半期で26億ドルに膨れ上がっていました。「グローバルに拡大成長してもそれほど儲からないのではないか?」「利益の40倍の値段は高すぎるのではないか?」という疑問の声が投資家から上がり、上場申請は取り下げられてしまいました。

ちなみに、2019年の大幅赤字状態から経費増加を抑えつつ倍々ゲームが続けられると楽観的に仮定すると、3年後に黒字転換して利益は9.5億ドル、その25倍(SBGが説明会資料で使っている数値、下記参照)の永続価値を想定して現在価値に割り引くと100億ドル程度となり、SBGが採用した減損後評価額(78億ドル)にかなり近づきます。

2.借入金の見積もり不足

「WeWorkの事業モデルがアマゾンやフェイスブックと同じなのか?」については後でも触れますが、バーチャルな空間でサービス提供するインターネット系プラットフォーム企業と、オフィススペースというリアルな世界でサービス提供するWeWorkは、その財務構造がかなり異なります。

シェアオフィス事業は、ビル一棟を丸ごと長期リース契約し、内装やIT、コミュニティ環境を整え、メンバー企業に小口・短期で転貸するビジネスです。長期リース債務は実質的には借入金と同じですが、財務諸表にどう計上するかは採用する会計方針やリース契約内容により違いが出ます。

WeWorkは200億ドルほどを長期リースその他負債として計上しましたが、開示資料を元にアナリストは400億ドル以上の将来の支払い義務を負っていると算定しました。WeWorkのリース契約期間は平均15年、つまり年間家賃と同額を15年間支払い続ける約束(=債務)があることになるので、成長のためにリース物件の数を増やすにつれてこの金額が膨れ上がると想定せねばなりません。アマゾン、フェイスブック、グーグル、アリババ等が皆、実質無借金なのとは正反対の事業・財務構造です。

先に企業価値算定の基本で述べたとおり株式価値は将来キャッシュフローから借入金等の債務の元利払いを差し引いた残りの価値ですから、企業価値が変わらないとしても債務の見積もり金額が増えるとその分だけ株式価値は減少します。

1と2の要因によるWeWorkの企業価値・株式価値の減少と、それに伴うSBGの評価損失計上を簡略化して図示すると【図3】の通りとなります。将来利益の見通しが下方修正されたことにより200億ドル、計上されていなかった長期リース債務を認識することで200億ドル、合計400億ドル程度の株式価値が半年ほどの間に吹き飛んだメカニズムはこのように理解できます。

95億ドルの金融支援の思惑

孫社長は「高すぎる評価で投資してしまったことは反省。だがWeWorkへの追加出資は救済投資ではない」と記者会見で述べました。倒産して投資株式が紙くずになるのを回避するための延命措置ではなく、アマゾンが小売業に革命をもたらしフェイスブックがメディア・マーケティング業界を一新したのと同じことをオフィス用不動産業界で巻き起こせると判断したので95億ドル追加投資したのだ、という意味です。

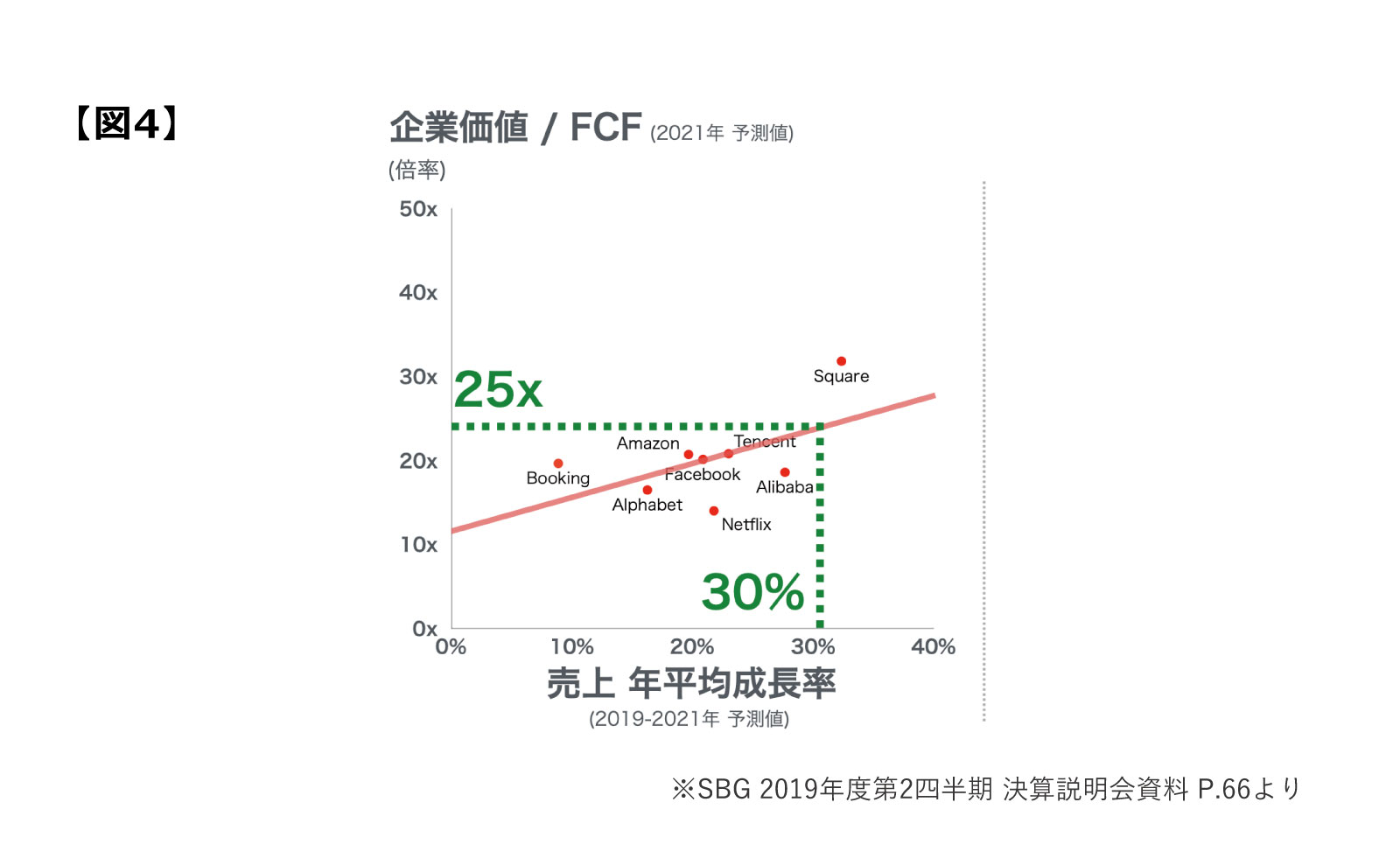

決算説明会資料に、これらの企業が平均30%のFCF(フリーキャッシュフロー)成長でその25倍の企業価値を実現していること、SBGがWeWorkの企業価値をそれらの会社と同様に見ていること、を伺わせるスライドがあります。【図4】

1兆円の追加投資の目的として孫社長が最も重要視しているのは、恐らく大化け企業にV時回復させるために必要な信用とブランド力の維持・回復、でしょう。

「WeWorkは単なる不動産賃貸業、モバイル通信やネット事業とは事業モデルが異なり、爆発的に市場が成長し規模の経済が効き利益が急激に伸びる業態ではない」。これが常識的な識者・投資家の見方ですが、孫社長には従来の不動産賃貸業とは違う風景が見えているようです。

WeWorkの戦略は、スマホ市場におけるiPhoneの成功戦略になぞらえることができます。iPhoneは従来の携帯電話とは異なり、デザイン、操作性やネットワーク連携が「クールでおしゃれ」であるとのイメージ、すなわち「ブランド」、を築くことに成功しました。だからこそ、競合スマホよりかなり高い価格設定でも飛ぶように売れたのです。

WeWorkはオフィス市場におけるiPhoneを目指しています。イノベーションを活性化しグローバルにつながるオフィス空間を作ることにより、WeWork内にオフィスを持つことが「クールで格好いい」成功企業ブランドとなり、高めの家賃でも入居希望が殺到する。このサイクルを築き上げられればSBGの巨額投資は大きなリターンを生める、と読んでいるのでしょう。

逆にそのブランド構築ができず「WeWorkに入居しているなんてダサい」となれば、普通の不動産賃貸業並みの将来キャッシュフローしか生み出せず、WeWorkは莫大な家賃リース債務を支払い続けることに汲々とし株主にリターンを返せない会社、で終わるでしょう。SBGが今回の追加投資でその信用とブランドを再構築できるか、が勝負のカギです。

.jpg?fm=webp&fit=clip&w=720)