2022年11月7日、日本産業パートナーズ(以下JIP)という日系ファンドが約2兆2千億円で東芝を買収し非公開化(上場廃止)する提案を行い、東芝の特別委員会がこれを受け入れるかを検討、との記事が報道されました。

2018年3月期に債務超過に陥り上場廃止になるのを防ぐため、東芝は2017年12月に海外ファンド等60社から6,000億円の増資を受けました。5年後に結局は株式非公開化という形で一応の決着を迎える模様ですが、なぜ5年の長きにわたり東芝の経営は漂流することになってしまったのか、疑問は尽きません。

2021年4月の知見録コラム「東芝はハゲタカ外資の餌食なのか」の続編として、今回は以下3つのファイナンス・キーワードからこの5年を読み解きます:

- コングロマリット・ディスカウント

- 財務レバレッジ

- エージェンシーコスト

東芝に群がったさまざまな投資ファンド

ひと口に「ファンド」といっても、ヘッジ・ファンド、アクティビスト・ファンド(もの言う株主)、プライベート・エクイティ・ファンド(PEファンド)等、さまざまありますが、

「投資家から預かった資金を運用してリターンを上げる仕事」

という意味では同じです。その手法やリターン回収期間の長短に違いがあるだけ、東芝にからんで登場してきた多くの投資ファンドはこれらさまざまな側面を併せ持っています。

これらのファンドに共通する東芝への認識は、

「会社の企業価値を株価が反映しておらず『割安』だ」

でした。

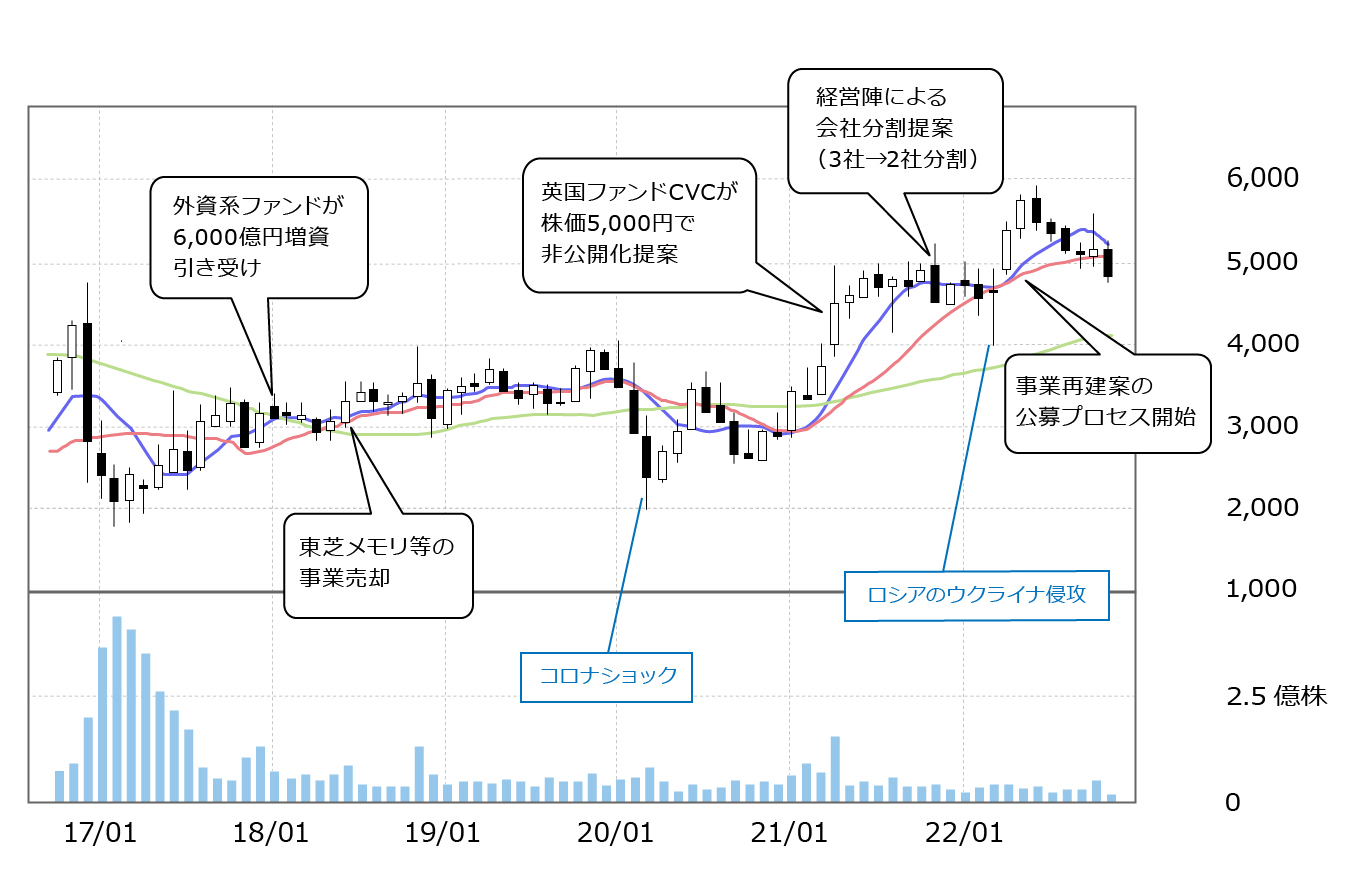

過去5年間の株価推移と主なイベントは図1の通りです。

過去5年間、東芝を巡ってさまざまな施策・提案が浮かんでは消えてきたのはなぜでしょうか?答えはシンプル、

「ファンド投資家の考える水準に東芝株価が上がらなかったから」

です。

「株価は市場で投資家が決めるもの、出来ることは全てやりそれでも上がらないなら仕方がない」

これが東芝経営陣の言い分、対するファンド株主は

「今の株価より高い値段で東芝を買収したがる投資家がいるはず」

と考えており、その結果が今回の事業再編案の公募プロセスの採用でした。

ファンド投資家達が想定する東芝の「適正株価」が正しかったのかは横に置き、ここでは彼らが東芝株価を割安(ディスカウント)と判断し続けた背景を、順を追って解説します。

1.コングロマリット・ディスカウントの解消

2017年12月、なぜ海外ファンドが6,000億円の増資引き受けに応じたのか。その思惑は、ウエスティングハウス原発事業の破綻と不正会計の発覚で足元の株価が実力以上に落ち込んだから、そして東芝経営陣はそれでも増資を実行してなんとか債務超過を免れ上場を維持したいから、でした。

株価が実力値を下回る典型的なパターンは「コングロマリット・ディスカウント」、これは多くの事業を抱える複合企業(コングロマリット)の企業価値が各事業ごとの企業価値の合計より小さくなる状態です。

ファンドは東芝の事業セグメント情報等を基にそれぞれの事業価値を算定し合算する「サムオブザパーツ(sum-of-the-parts 、SOTP)法」を用いて企業価値評価(バリュエーション)を行い、その金額が東芝全体の企業価値(株式時価総額+ネット有利子負債)を上回ると判断したのです。

2018年6月に半導体事業会社の東芝メモリがベインキャピタル主導の日米韓連合に2兆3億円で売却(東芝は引き続き40%を保有)されると、東芝の株価は増資時の2,628円から3,400円付近まで上昇、東芝は債務超過危機から一転して1兆円の現預金を保有する財務健全会社に生まれ変わりました。

2.財務レバレッジの活用

PEファンドが企業を買収する際には、ファンド自身の株式(エクイティ)出資金額は小さく抑え、多額の借入金(デット)で買収資金を調達する「レバレッジド・バイアウト(Leveraged Buyout, LBO)」が通常用いられます。レバレッジとは梃子の意味で、デットをテコに使って小さな手持ち資金から大きなリターンを上げる投資手法です。

今回のJIPの買収・非公開化提案も、JIPは日本企業から集めた1兆円を出資金に、残りの1兆円以上を金融機関からの融資で調達する予定となっており、融資が無事に取り付けられるかが焦点となっています(新聞報道※1によると、11月7日の提案書には「コミットメントレター」がついていない、つまり銀行融資の確約は未だ得られていない模様です)。

2019年、外部から招聘された車谷社長(当時)は、事業売却益で得られたキャッシュを再投資し、東芝を世界有数のサイバーフィジカル企業に生まれ変わらせるというビジョンを掲げました。しかしファンド投資家は東芝が1兆円もの現預金を持ち実質無借金なのは財務的に非効率(レバレッジを利用するどころか逆レバレッジがかかっている)、まずは配当や自社株買いで株主還元し適正なレバレッジ(負債/資本比率)にすべき、と主張しました。

2020年6月の株主総会で車谷社長の再任支持率は57%に留まり、さらに承認の投票プロセスについて後日、「株主総会が公正に運営されたとはいえない」との調査報告書が出されました。1年後の2021年4月に英国のPEファンドCVCから東芝非公開化の買収案(株価は今回と同水準の5,000円)が提示されましたが、車谷社長が前CVC会長だったことから、彼の保身目的ではないかとファンド投資家のみならず東芝社内からも疑念の声があがりました。政府が安全保障上海外ファンドへの売却に懸念を表したこともあり結局提案は取り下げられ、車谷社長は辞任に追い込まれました。

3.エージェンシーコストの最小化

エージェンシーコストとは、「依頼主と代理人(エージェント)との利害不一致により発生する(およびその不一致を解消するために必要となる)コスト」です。

米国的な企業統治理論においては、株式会社の経営者は株主の依頼に基づき経営を行う代理人であり株主利益の最大化のために行動すべきで、それに反する行為(経営陣の自己保身やリストラなど厳しい経営判断の先送り、等)は株主価値を毀損する「コスト」と認識されます。このエージェンシーコストを最小化する営みが「コーポレート・ガバナンス(企業統治)」で、アクティビスト株主は東芝株価が上がらないのはエージェンシーコストに原因があると考えたのです。極端な株主至上主義を修正すべしという議論は欧米でも盛んですが、投機的株主の短期的利益追求により企業の長期的価値が損なわれてはならないというのがガバナンス強化の目的で、アクティビスト活動の全てが長期的価値を犠牲にした短期利益追求に過ぎないと決めつけるのも行き過ぎです。

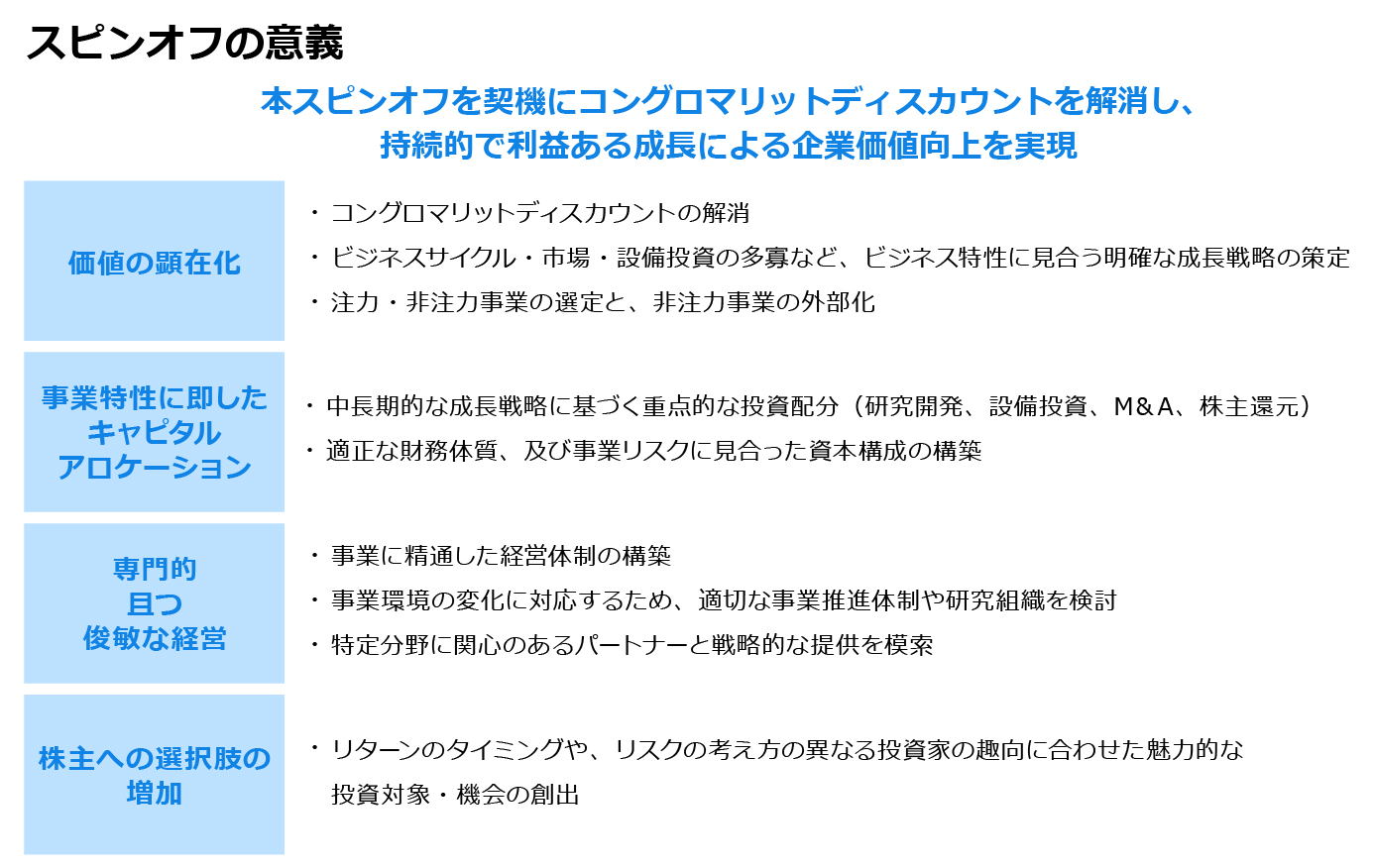

コングロマリットがエージェンシーコストの高い経営形態であることを認識した東芝は、次に「会社分割」を株主総会に提案しました。「スピンオフ」と呼ばれるこの手法は米国でも盛んで、ダウ・デュポン、GE、ジョンソンエンドジョンソン、等の有名大企業が相次いで実施している事業再編手法です。

スピンオフについての2022年2月の投資家向け説明会資料が図2です。

復帰した綱川社長(当時)は当初の3社分割(発電・エネルギー会社と電子・デバイス会社を分離し、残った東芝本体と合わせて3社)から2社分割(デバイス会社とインフラサービス会社)に変更して臨時株主総会にその承認をはかりましたが、「会社の問題を抜本的に解決しない(エージェンシーコスト最小化につながらない)」というアクティビスト株主の主張への賛同が多くあり、約6割の反対で否決されてしまいました。

結局誰もハッピーにならない決着?

万事休すとなった東芝経営陣は、経営再建提案を公募することとしました。

「どんな再建案を出しても株主は『それでは株価が上がらない』と否決する。だったら株主が満足する株価を実現できる買い手が世の中に本当にいるのか公募して確かめてみましょう」

という最後の手段です。

2022年5月末の一次募集には海外のPEファンドを中心に10社からの一次提案がありましたが、原子力発電事業など経済安全保障上の懸念もあり、最終的にはJIPの国内連合による買収・非上場化案に絞り込まれ現在に至りました。

JIP提案の東芝買収金額提示は2兆2千億円程度、足元の株価(5000〜5500円)と同等水準であり、「この5年間すったもんだ大騒ぎして一体何をやっていたのだろう?」というのが全ての当事者の本音でしょう。

なぜなら、それぞれに以下のような後悔の念をいだいていると想像されるからです。

- 東芝経営陣にとって:

上場維持という当初の目的は結局達成されず、従来の経営体制(役職者のポジション)にメスを入れねば経営再建できないという点では、買い手が国内ファンドでも恐らく同じであろう - 海外のファンド投資家にとって:

かけた時間と労力に見合わない投資、その資金を他に回していた場合に比べての機会損失は大きい、という意味で失敗投資とみなされるだろう。アクティビスト株主として関わってきたファラロン・キャピタルと3Dインベストメントの取得簿価はそれぞれ27ドル、32ドルと報じられており、円安が進んだためドルベース換算でのリターンは激減してしまった - 買い手の国内連合にとって:

買収資金を出資した会社の中には東芝の技術力を支えなければ自身の事業に支障をきたすエネルギー・インフラ関連会社が含まれており、そうであるならばなぜ2017年の緊急増資の際に低い株価で参加せず、その倍の株価で今回参加するのか

5年の経営漂流の期間中、東芝は成長のための投資ができず、優秀な人材流出や競争力低下に苦しみました。それは目先の利益しか考えないファンド投資家が東芝の経営を撹乱したせいだと多くの日本人の目には映るでしょう。

しかしながらグローバルな投資家目線では、歴代の東芝経営陣が株主投資家のガバナンス要求をかわそうと場当たり的対応を繰り返し抜本的な構造改革を先送りしたからだ、となります。

どちらの見解にも一理ありますが、皆が膨大な時間とエネルギーを浪費したあげく東芝の企業価値は目減りし誰もハッピーにならなかった、その間日本全体の価値も円安により減少、という現実だけが残りました。東芝の5年間にはバブル崩壊以降の日本経済の「失われた30年」の本質的課題が凝縮されています。

日本企業と経済はよみがえれるか

さる2022年5月5日、岸田首相はロンドンの金融街シティで「新しい資本主義」について講演し、「日本経済はこれからも力強く成長し続けるので、安心して日本に投資してほしい。Invest in Kishidaです」と呼びかけました※2が、東芝の増資に応じたファンドの5年後の姿を見る海外投資家には、「ガバナンスが効かない日本企業に投資してもひどい目にあうだけ」と映り、その資金は円安バーゲンセール中の日本の不動産買い漁りに向かっていくだけでしょう。

「ハゲタカファンドの投資などに頼らなくても日本企業はこれから元気に成長できる」

だとよいのですが、5年前の東芝危機の際に緊急支援に応じ経営構造改革を推進できなかった日本市場が、社会・経済の構造改革に必要なリスクマネーを供給できるのか、心もとないと言わざるを得ません。海外からの投資を呼び込めない国は成長できず長期的に凋落していく、これが世界の歴史です。

最後に、10年以上前の映画『ハゲタカ』の冒頭シーンで「濫用的買収者」の烙印を押され失脚した辣腕ファンドマネージャーの鷲津政彦が、日本に戻ってアカマ自動車救済に力を貸してほしいと説得にきた芝野に言い返した以下のセリフを紹介します。

「もう今の日本で俺がやることはありません。この10年でつくづくわかった。日本は、何も変わらない」

「政治家、官僚、大企業、腐り切った既得権益層がテーブルの真ん中に座り、馬鹿な国民はただそれをへらへら見ているだけ……こんな国がありますか」

東芝同様、日本全体の経済再活性化もこれからが正念場です。

※1「東芝買収案、ロームが3000億円投資 スズキや大成建設も」日本経済新聞

※2「ギルドホールにおける岸田総理基調講演」首相官邸

ファイナンスの基礎知識を理解し、事業の未来を設計する力を身につけるなら、こちらの動画から。

ファイナンスについて更に学びを深め、企業が将来生み出す価値を見極めるための分析手法と考え方を学びたい方は、グロービス経営大学院のファイナンス基礎をご覧ください。

.png?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)