世界的な物価上昇を背景に、欧米の中央銀行が金融引き締めへ政策転換を迫られるなか、世界的なリセッション(景気後退)のリスクが意識されるようになってきました。リセッション局面が訪れた場合、企業はどう対峙すべきなのでしょうか。変化する外部環境に適合し、さらにチャンスにするための財務戦略のあり方について、本シリーズは考察していきます。

「スタグフレーション」の様相

景気の停滞が続く中で物価の上昇が始まり、日本経済はスタグフレーションの様相を見せています。スタグフレーションとは、「スタグネーション(景気の停滞)」と「インフレーション(物価上昇)」を合成した言葉で、景気が後退(リセッション)もしくは停滞(スタグネーション)している中でインフレーションが同時進行する現象をいいます。通常、景気の停滞時は需要が落ち込むことから物価は低下傾向(デフレーション、デフレ)となりますが、原油等の資源価格の高騰によって原材料や素材関連価格が上昇し、景気が停滞する中でも物価が上昇していくことがあります。

これがスタグフレーションで、日本でも1970年代のオイルショック後にこのような状態に陥ったことがあります。今回は、新型コロナウイルスの蔓延により、世界の一大製造基地である中国で各種製品の生産が停滞していることによる全般的な供給不足に、ロシアのウクライナ侵攻によって原油や小麦をはじめとする食料品の流通が分断されたことが輪をかけ、世界中で物価が大きく上昇してきています。

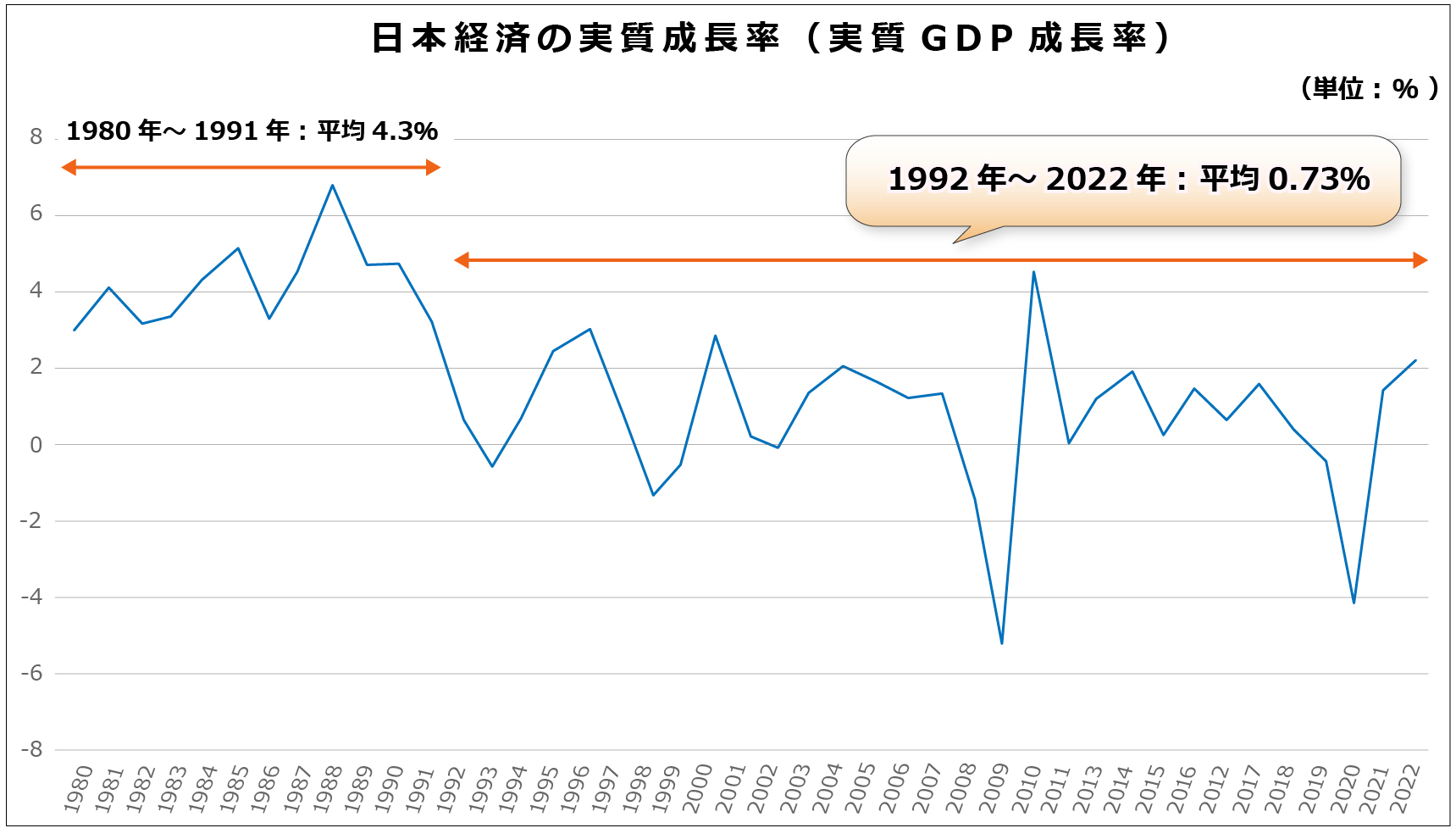

景気面では、日本は長い低成長期のトンネルのなかにあります。1990年代のバブル崩壊に2008年のリーマンショックが輪をかけ、1992年から2022年までの実質経済成長率(実質GDP成長率)は年平均で0.73%と、1980年から1991年までの年間平均値である4.3%を大幅に下回っています。

出展: IMF - World Economic Outlook Databases (2022年4月版) 2021年および2022年の数字は、IMFによる2022年4月時点の推計

変容する金融政策

日本銀行は低成長に陥った日本経済を浮揚させようと1999年に「ゼロ金利政策」を発動、さらに2001年には「量的緩和政策」を導入し豊富な資金を経済に供給することで、金融面から日本経済を浮揚しようと努力しましたが、日本経済は低成長から抜け出すことはできませんでした。さらに2008年のリーマンショックへの対策として2009年から巨額の長期国債を市中から購入することで量的緩和を加速させていきました。

2013年に日銀総裁に就任した黒田東彦氏は、それまでの金融政策からさらに一歩踏み出した「質的・量的緩和政策」を導入し、物価が安定的に前年比で2%上昇となるまで金融緩和を継続すると宣言しました。しかしながら、日本経済は顕著な回復は見せず、黒田総裁は2016年に「マイナス金利付き質的・量的緩和政策」という異次元の金融施策に踏み切りました。

この間、リーマンショックによる景気後退を抑えようと欧米の中央銀行も、低金利と量的緩和を合体させた日本型の金融緩和に踏み切り、世界の主要国ではこれまでにない異例のゼロ・マイナス金利の出現となりました。このような中で、コロナ禍による供給制約やロシアによるウクライナ侵攻を背景に、急速に昂進していくインフレを抑えこもうと、欧米の中央銀行はこれまでの低金利・量的緩和金融政策から転換し、金融引き締めに入っていますが、日本では依然として異次元の金融緩和政策が継続しています。

金融政策と企業活動への波及メカニズム

それでは金融政策はどのように企業活動にインパクトを与えるのでしょうか。まずは、金融政策が特に経済後退期の企業活動をどのように変化させ、景気を浮揚させようとしているのかについての理論的なメカニズムを解明したうえで、企業としてどのようにしたらリセッションを乗り越えられるのか、具体的な事例を挙げながら考えていきたいと思います。

設備投資や買収を含め企業が投資を行うかどうかの判断は、投資から得られるリターンが投資金額を上回るかどうかによって決まります。DCF(ディスカウンテッド・キャッシュフロー)法によれば、投資によって得られる資産の今現在の価値は、その資産が将来生み出すキャッシュフローの今現在の価値であることから、投資を行うべきかどうかは、以下の式によって判断できます:

PV(投資によって得られる将来のCF)-投資金額>0 (注:PVとは現在価値)

この差額をNPV(ネット・プレゼントバリュー:正味現在価値)と呼んでいます。NVPがプラスということは、投資によって正の価値が生みだされるので投資は行うべきとなります。反対に、NPVがマイナスということは投資金額が回収できずに損失が発生することから、投資は中止すべきという判断となります。

またDCF法では、その投資が将来生み出すキャッシュフローを、そのキャッシュフローのリスク(振れ幅の大きさ)の大きさに見合った割引率で割り戻して現在価値を算出します。ある2つの投資案件について、将来生み出されるキャッシュフローの平均値が2件とも全く同じであった場合、平均値が同じなら少しでもばらつきが小さいほうが選好されることになります。人間は将来のキャッシュフローがばらつくことを忌避する傾向があるためです。このばらつきの大きさをファイナンスでは「リスク」と呼んでいます。リスクが高いと割引率は高くなり、リスクが低いと割引率も低くなります。

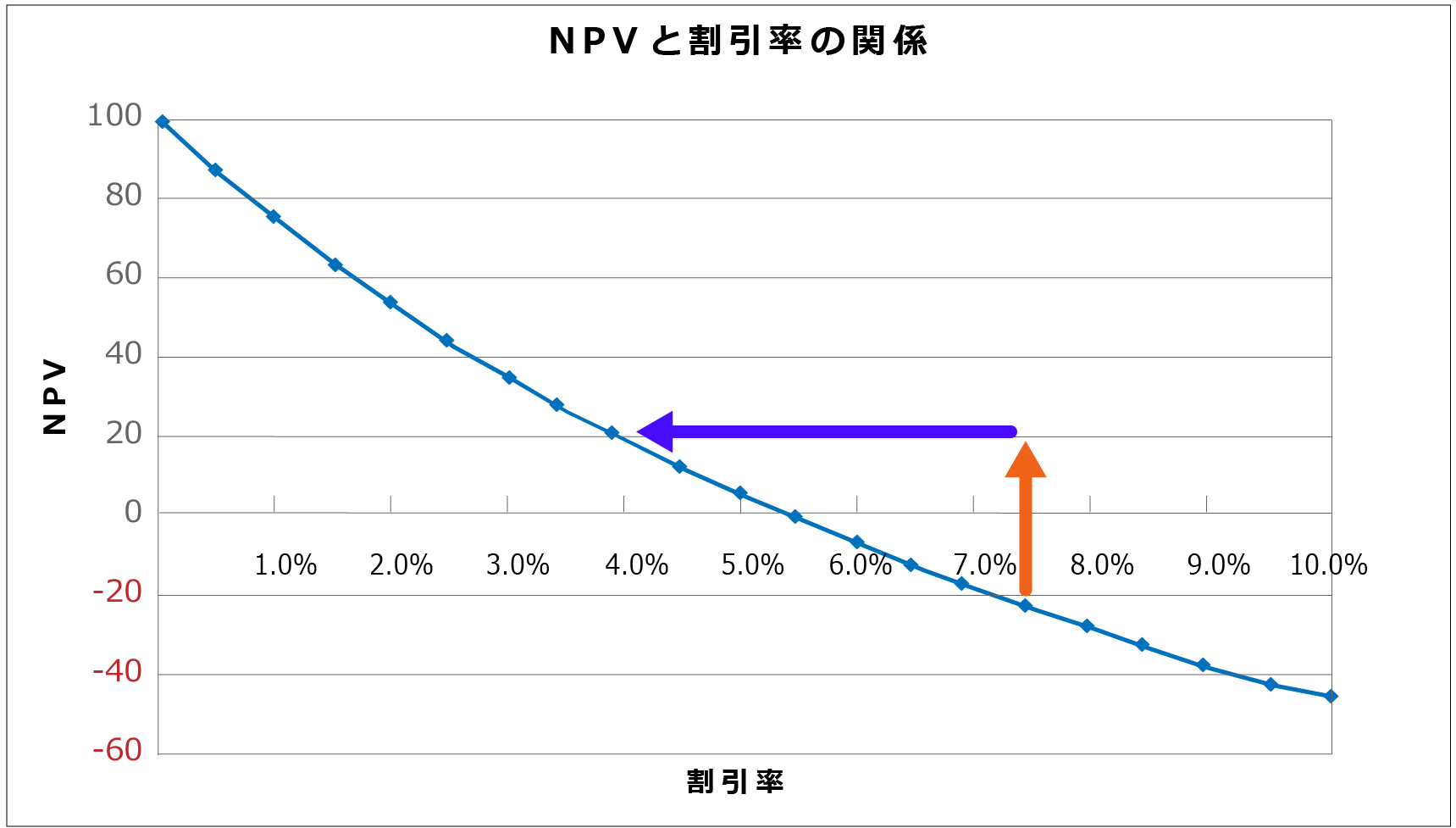

つまりNPVに影響を与える要因は、①毎年のキャッシュフロー(CF)の額と、②割引率の大きさとなります。①のキャッシュフローが大きければ大きいほどNPVは高くなります。一方で、②の割引率が小さければ小さいほどNPVは高くなります。投資額と投資による将来キャッシュフローが同じ場合、割引率が低下すればNPVは増加していくという関係にあることがわかります。

下の図では、割引率が7.5%から4.0%に低下する(青線)場合、NPVがマイナス20億円からプラス20億円に変化する(橙線)ことが示されています。

一般に景気が悪くなり、投資による将来キャッシュフローの低下が予測される場合、今現在の割引率では投資対象の事業が生み出すNPVがマイナスとなってしまうことから、企業は投資を手控えることになり、このため経済全体の投資を含めた需要が落ち込み、景気はさらに後退していきます。

このような事象を防ぐため、中央銀行は政策金利を引き下げることで市中金利(銀行が企業に貸し出す際の金利や企業が社債を発行する際の金利)の低下を促進します。市中金利の低下によって投資評価のための割引率も低下し、これまでマイナスであった投資案件もプラスとなることから投資が活発となり、現物経済を刺激し、景気が浮揚していくことになります。

まさに不況期の金融政策の目的は、政策金利を引き下げることによってNPVがプラスとなる民間投資案件を増加させ、景気を刺激することにあります。これが、金融政策による景気浮揚効果のメカニズムです。

|

<金融政策の投資刺激メカニズム> |

次回は、具体的にリセッションを克服するための企業の投資戦略について事例を交え解説していきます。