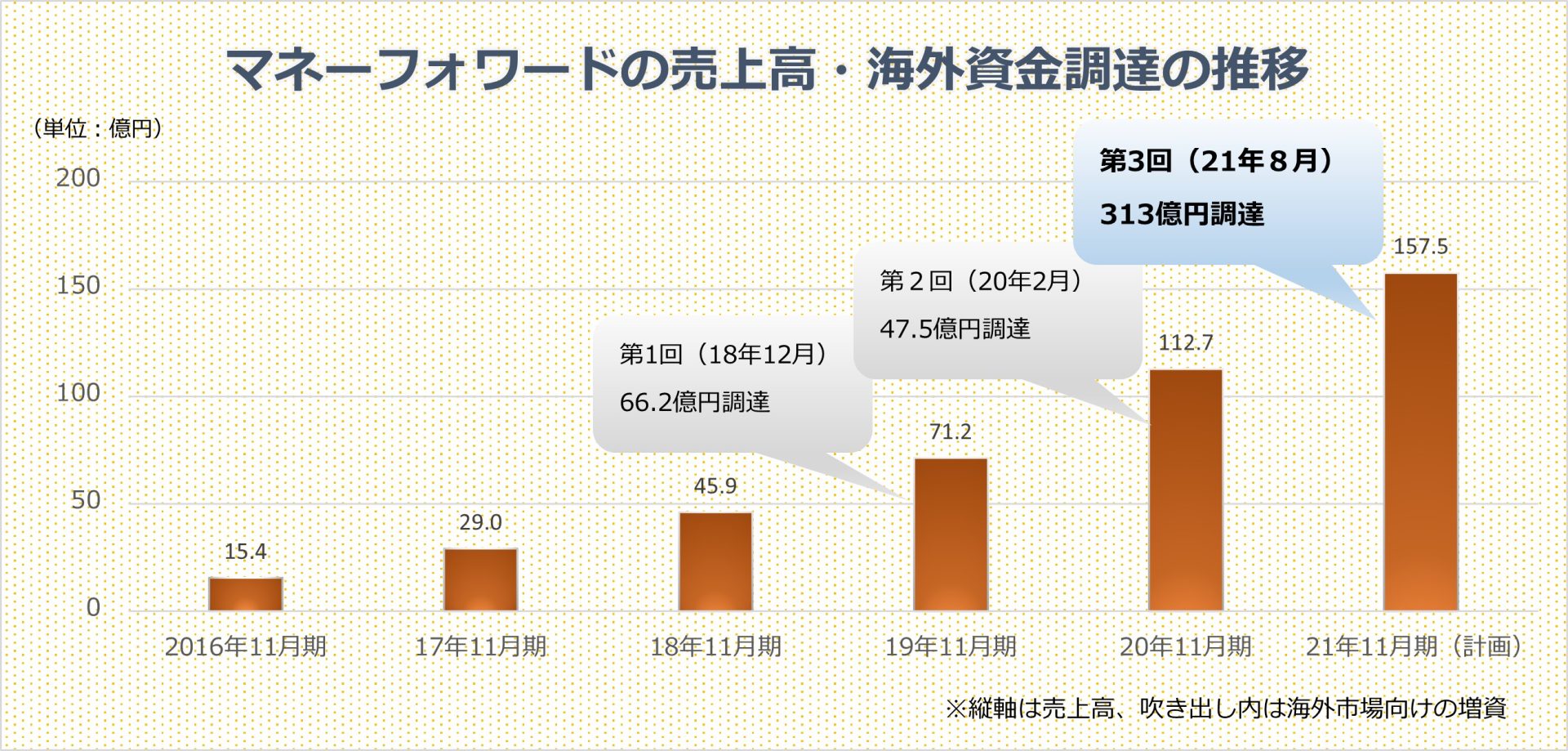

マネーフォワードが、2021年8月に3回目となる海外市場での増資によって、313億円(手取り金額)の資金調達を行いました。これまでも2018年12月に66.2億円、2020年2月には47.5億円と、上場して以来、大規模な増資は全て海外市場での実施となっています。国内企業が日本の株式市場ではなく、なぜ海外市場で増資と資金調達を行わなくてはいけなかったのか、その背景を考えてみます。

マネフォの時価総額、上場時の4倍に急拡大

マネーフォワードは、2017年9月に東京証券取引所マザーズ市場に上場し、およそ4年後の2021年6月には東京株式市場1部に市場変更となりました。マザーズに上場した際の時価総額は820億円でしたが、2021年7月末には3592億円と急拡大しています。

原動力となったのは2つあります。急成長するフィンテック市場において、バックオフィス向けの業務効率化クラウドソリューション「マネーフォワード・クラウド」のSaaS(ソフトウエア・アズ・ア・サービス)形態での提供を拡大したこと、そして周辺事業分野への戦略的・積極的なM&Aを実施したことです。

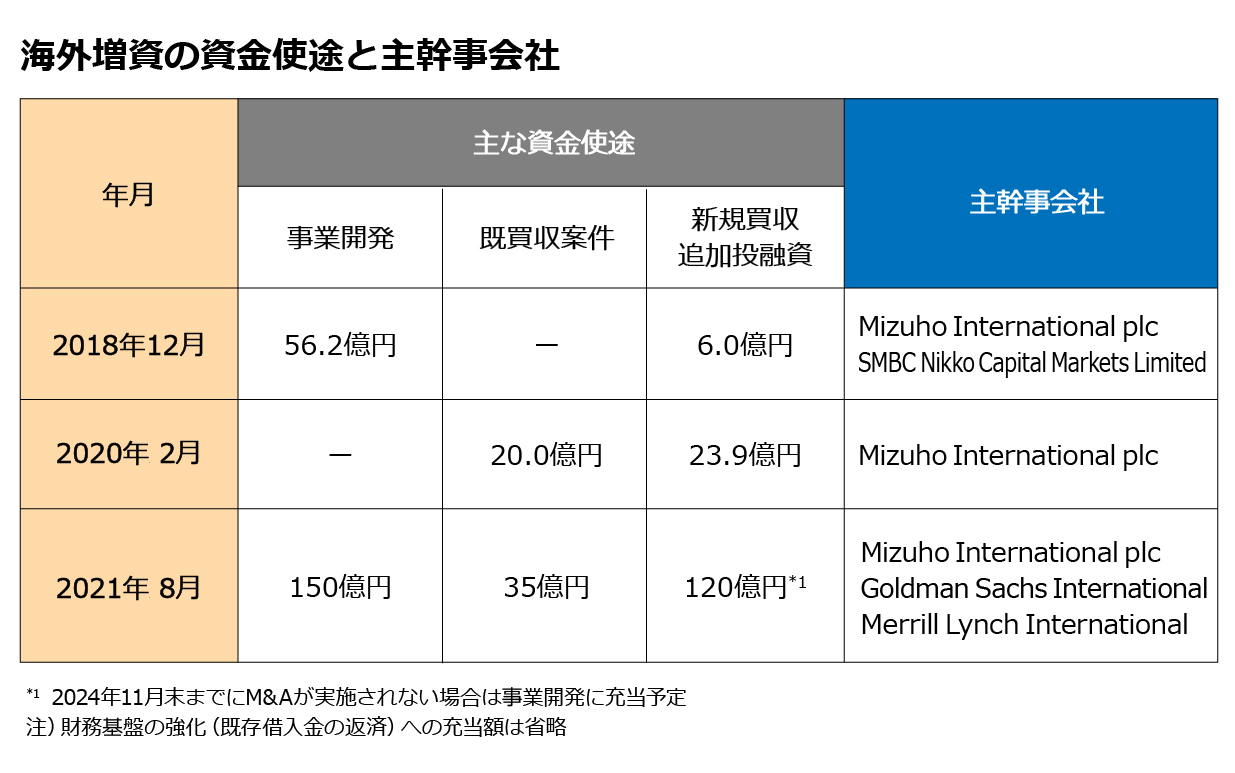

マネーフォワードは、過去2回海外で調達した資金(手取り額)総額113.7億円のうち、49.9億円(43.9%)をM&Aに振り向けています。さらに、今回資金調達した313億円のうち120億円を2024年11月までに「加速度的な成長を実現するためのM&A資金」として投資するとしています。

一方で同社は「2024年末までに上記金額分のM&Aが実施されない場合においては、M&Aに充当されなかった残額を2025年11月末までに新規顧客獲得のための人件費及び広告宣伝費、並びに顧客価値向上のためのシステム開発費に充当する予定」と開示しています。

「将来のM&A」では難しい国内での資金調達

新株発行での資金調達にあたっては、日本国内で実施する際には、財務局への届け出が必要です。資金使途を詳細に記述することが求められており、将来、記述した目的ではなく別の目的に流用した場合は虚偽記載の疑いをかけられることもありえます。このため、特に将来のM&Aを目的とした増資は記述が難しく、規制のより緩やかな海外市場を選択することになります。

マネーフォワードの増資は、過去に手元資金や銀行借入によって実施したM&Aだけでなく、将来実施予定のM&Aに充当するための増資となっており、日本国内での増資による資金調達はかなり困難であったものと思われます。マザーズ上場のフリーも4月にM&Aのための公募増資で352億円を調達していますが、募集は海外投資家だけでした。国内では財務局の審査が通らない可能性が高かったためと言われています。

なお、今回の新株発行による増資は313億円と前2回に比べ格段に大きく、また増資を引き受け、販売を担う主幹事証券会社には、従来のみずほに加え、ゴールドマン・サックスやメリルリンチといった米国の有力投資銀行も参加しています。まさに資本調達の主戦場である米国市場を視野に入れた新株発行となっています。

海外投資家の持ち株比率、新興企業で顕著な高さ

以上見てきたように、マネーフォワードは海外市場での増資によって得た資金のかなりの部分を買収に充ててきました。この影響もあり、同社の株主構成は、外国人株主(法人)が43.4%(2020年11月末時点、前期の有価証券報告書より)と大きな割合を占めています。

このような傾向はマネーフォワードに限られることはありません。マザーズ市場に上場している時価総額の高い企業の有価証券報告書を確認すると、フリー(55.0%、2020年6月末時点)、BASE(51.0%、20年12月末時点)、メルカリ(40.27%、20年6月末時点)も外国人株主比率が高くなっています。

これらの企業に共通している特徴として海外市場での増資を実施してきたことがあげられます。これは、成長中のベンチャー企業の成長資金の相当部分を海外投資家が担っているということを意味しています。

ベンチャー企業育成の意識乏しい日本

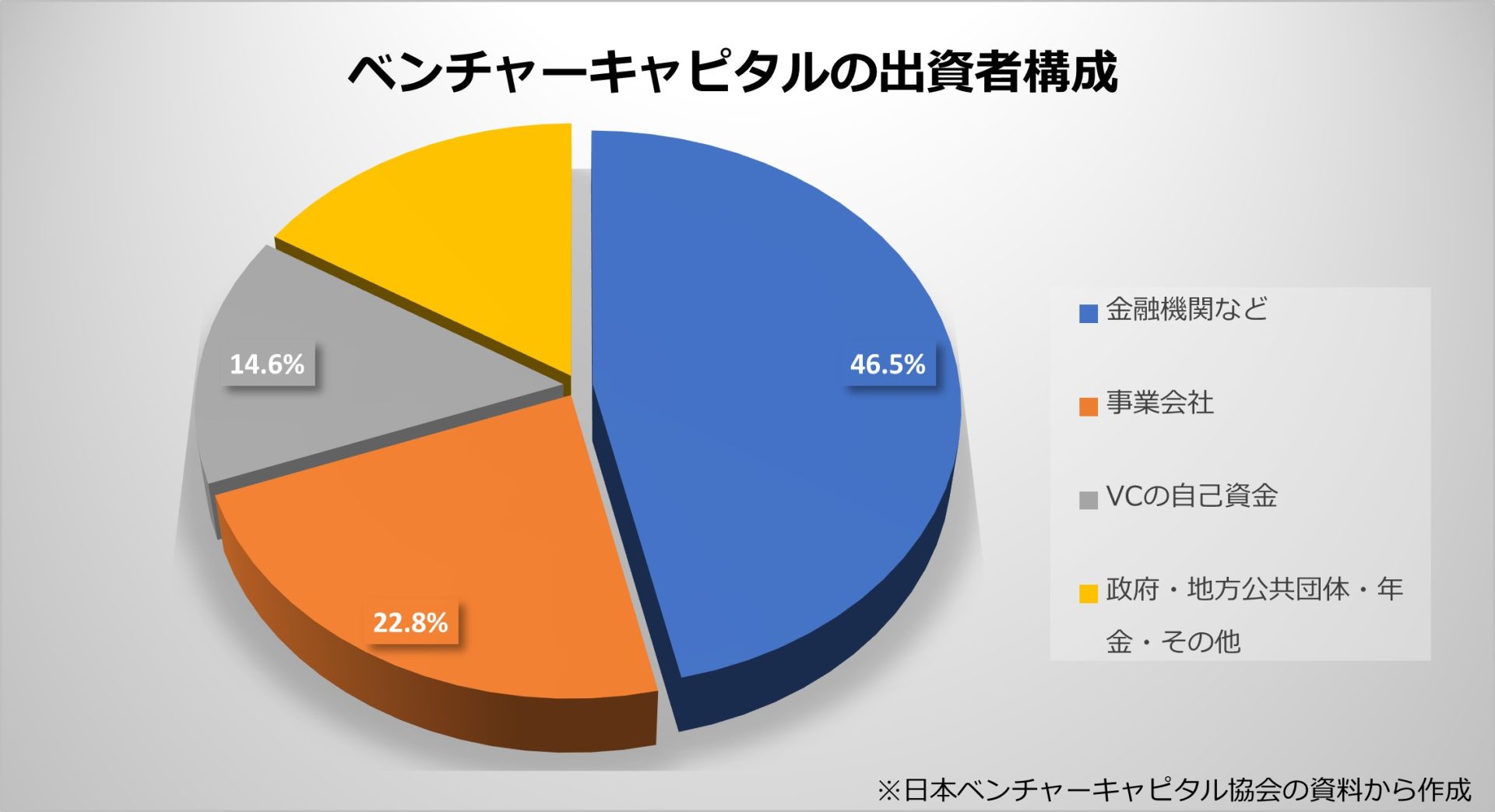

それではなぜ、国内の投資家はベンチャー企業に資金を供給できないのでしょうか。これを解くカギは、日本の成長企業向けの資本市場の構造にあります。

米国では新規上場の株式の8割は機関投資家が購入しますが、日本のマザーズのIPO市場の参加者は7割が個人投資家であり、IPO時に株式を売却することでキャピタルゲインを得ることが主な目的となっています。このため、ベンチャー企業の株式を長期に保有し、育成していくという意識が低くなっています。

また、未上場のベンチャー企業に投資を行う国内のベンチャーキャピタル(VC)について言えば、その出資者は、金融機関等が46.5%、事業会社が22.8%、VCの自己資金14.6%で、資金提供者のほとんどは企業系もしくは金融機関系となっています。その投資目的はベンチャー企業の育成というよりは、技術やサービスの囲い込み(企業系VC)、そして将来の取引先の囲い込み(金融機関系VC)にあります。

日本最大のベンチャー・キャピタルファンドであるソフトバンクグループの「ビジョンファンド」は、投資先のほとんどが海外のメガベンチャー企業であり、日本のベンチャー企業はその埒外です。

米国や中国では有名大学の最優秀の学生は起業を目指すのに対して、日本では起業を考える学生はまだまだ少数であるのが現状です。もともと起業件数が少ないなか、日本のベンチャー企業がメガベンチャーに成長していかないこと、そして上場したとしてもその後の成長が止まりがちである事実の背景にある大きな要因は、上述のように、戦略的な成長加速のための資金調達が日本国内では難しいことにあると言えます。

まさに、ベンチャー起業意欲の低さ、ベンチャー企業の成長を加速させるためのリスクマネーの枯渇、そしてM&Aを目的とする新株発行に対する政府当局の規制の強さの3重苦が、日本のベンチャー市場の発展の足かせとなっているわけです。

.png?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)