コロナ禍の出口はまだ見えない2021年2月15日、日経平均株価指数が3万円を超えた。実体経済を示すGDP(国内総生産)はマイナス成長なのに、株価指数は最高値を更新。このパラドックスは、どう説明できるのだろう。日経平均3万円は高過ぎるのだろうか?株価はどうやって決まるのだろうか?

実体経済と株価は別物

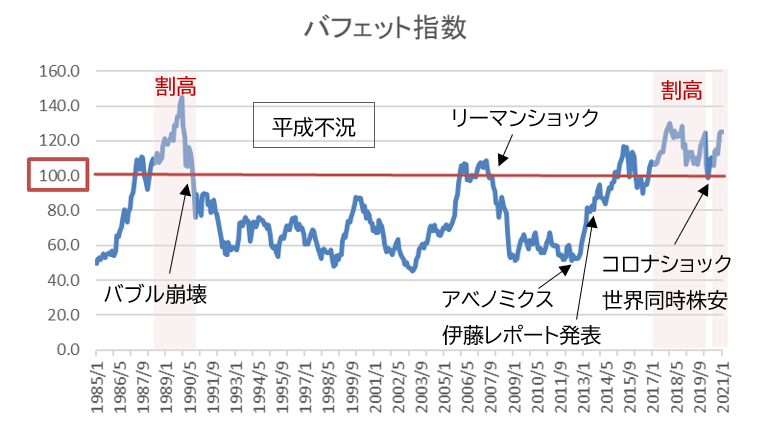

「不況なのに株高だ」と違和感を唱える人は多いが、実のところ、実体経済と株価の動向は、そもそも別物である。著名な投資家ウォーレン・バフェット氏が株価の割高・割安を判断する指標として用いる「バフェット指数(*1)」を見ると、日本の株式市場とGDPがいかに乖離しているかがわかる。

出所)日本取引所グループおよびSNA(国民経済計算マニュアル)データに基づきグロービス作成

注)2020年名目GDPはIMFによる推計(2020年10月時点)

*1)バフェット指数…主要市場の上場企業の時価総額を名目GDPで割って100をかけた指数。100以上だと株価が割高、100以下だと割安と解釈する。

より具体的に理解するために、日本経済を振り返ってみよう。日本では1990年代前半のバブル崩壊後、株式投資は敬遠され、株価は割安で放置された。ところが、2012年末にアベノミクスが打ち出されると、日銀が

ところが、株式市場はすぐさま息を吹き返した。先進国の中央銀行による大幅な金融緩和が、急激なカネ余りを生み出し、株式市場に資金が流入したのである。カネ余りと言っても、バブルの教訓で日本の市中銀行などによる投機は制限されているから、株式市場に流入したのは別の取引主体の資金――個人投資家と海外投資家である。

今や東証一部市場の取引の2割を占める個人投資家は、コロナ禍による株安を投資のチャンスと見て、買い越した(株数ベースで売りより買いの量が上回った)。一方、取引の7割を占める海外投資家は、コロナショック時に一斉に株から資金を引き揚げた。けれども、約200兆円の大規模な景気対策を公約に掲げたバイデン大統領の誕生が濃厚になった2020年後半から再び買い越しており、ついに日経平均は3万円の大台に乗った、というわけである。

大勢が値上がりを期待して、買うから上がる、上がるから買う。その熱狂は、やがてバブルを生み出す危険性をはらむ。

このように、株式市場の参加者は実体経済を担う人々と構成が違う。しかも、日経平均は経済指標としての注目度は高いものの、そもそも実体経済から乖離しやすい。その原因は、主に次の2つである。

日経平均は実体経済から乖離しやすい

第一に、日経平均は「ダウ(*2)」に追随しがちである。米国のダウ平均株価は2020年12月に3万ドルを超えた。巷でコロナ不況と叫ばれようが、日経平均が3万円を超えるのは時間の問題だったと言える。

*2)ダウ…米国の代表的な株価指数

第二に、日経平均は上位構成銘柄の値動きに引っ張られる。現に、日経平均が3万円を超えた2月15日には、上位構成銘柄のファーストリテイリングが「ZARA」を運営するインディテックスを抜いて時価総額10兆円となっている。これが日経平均の上昇を牽引した。同社の株は、2月15日時点でPER(株価収益率)が100倍以上、つまり、一株当たり純利益の100倍以上の値段がついており、これは相当割高な水準と言える。けれども、インデックス運用の機関投資家は株取引プログラムによって自動的に日経平均に採用されている企業の株式を売買するため、個別企業の株価がいくら割高でも自動的に買い注文が入る仕組みがある。

このように、ダウと上位構成銘柄の値動きによって、日経平均はますます実体経済から乖離し、実社会を生きる我々にとっては、ますます他人事のように感じられるようになる。ところで、そもそも株価とは、どのように決まるのだろうか?ファイナンス理論では、株価をどう説明できるのだろうか。

株価を決める要因

経済学では、モノの値段は、買いたい人と売りたい人が折り合う点、つまり、需要曲線と供給曲線の交点に落ち着く。需要の方が多ければ値上がりし、供給の方が多ければ値下がりする。株価にも、このシンプルな関係性が働く。

株価の決定要因は、大きくミクロとマクロの2種類に分けられる。ミクロ経済学的な事柄は、その企業自体に関するもので、業績や期待感、お家騒動や粉飾などの事件や事故などがある。マクロ経済学的な事柄は、株式市場全体に関するもので、金利や為替レート、景気といった経済的な要因だけでなく、国内政治や国際情勢、天候・災害などが幅広く株価に影響を与える。短期的には、株価は市場の需給関係で決まるが、中長期的には、あえて一言で表すなら「期待感」の影響が大きくなる。今後成長しそう・値上がりしそうな期待感から、多くの人から欲しいと思われれば買われるし、その逆も然り。そして長期的には、株価は多くの人から見て妥当な価値、すなわち「適正な」価値に近づくと考えられている。

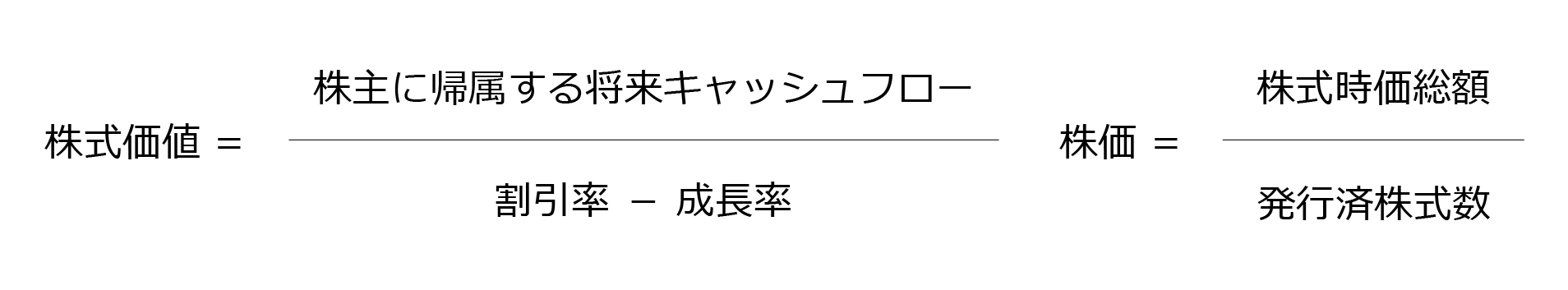

株の適正な価値、つまり理論株価を求める方法は複数あり、グロービス経営大学院のファイナンス基礎科目で学ぶ割増永久年金法もそのひとつである。

理論株価の出し方

DCF法のひとつである割増永久年金法は、企業が生み出す「株主に帰属するキャッシュフロー」が一定の成長率で将来伸びていくという前提のもと、直近年の予想額を(割引率―成長率)で除すことで、理論的な株式価値(株式時価総額)を導出する。前述の「期待感」は、株式価値の算式の分母の「成長率」に含まれる。

計算する際は、分子や分母にどれだけ納得感の高い前提を置くことができるかによって、算出結果の妥当性が変わってくる。たとえば、割引率を何%にするかも、企業の株価の振れ幅の大きさや資本コストによって異なる。そのため、算出にあたっては、マルチプル法や清算法など複数の手法を用いて勘案することで、納得感を高める必要がある。