EBITDAとは

今回はEBITDAについて説明します。EBITDAとは、金利支払い前、税金支払い前、有形固定資産の減価償却費及び無形固定資産の償却費控除前の利益を指します。

EBITDAは、国などの違いによって生じる税率、金利、会計基準や会計方針の違いによる影響を受けないキャッシュベースの指標であるため、グローバル企業における各事業拠点の業績評価や企業買収時における買収価格の目安などに活用されています。一方、EBITDAは、投資に対する支出を加味しない投資からの成果部分のみを表す指標であるため、事業の性質上、設備投資の大きな会社などの収益性等の評価においては留意すべき点もあります。

EBITDAの読み方、由来、訳など

EBITDAは、Earnings Before Interest, Taxes, Depreciation and Amortizationの頭文字をとった略字です。統一された呼び方はありませんが、「イービットディーエー」「イービットダー」などと呼ばれることが一般的です。

EBITDAの計算方法

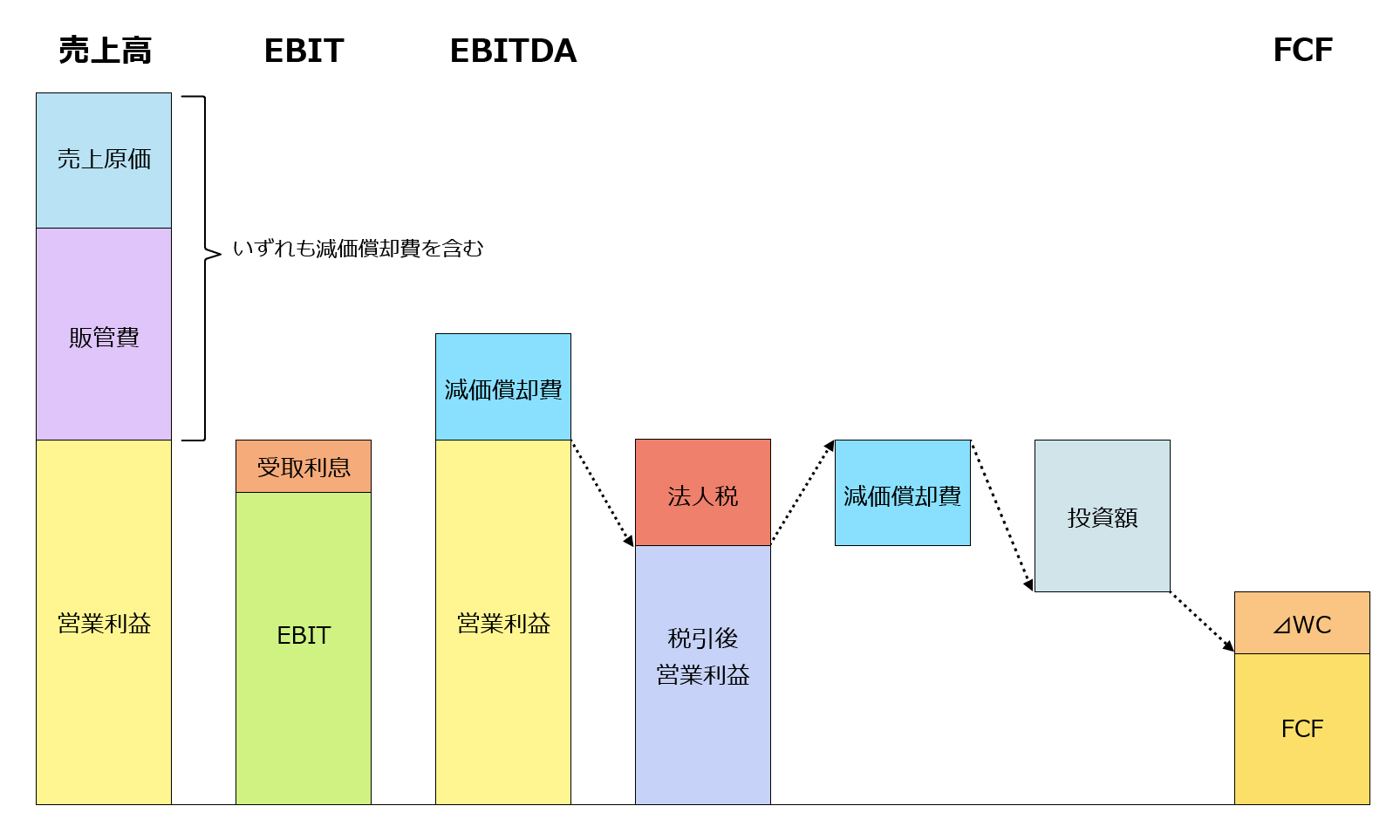

算定式もいくつかありますが、簡単に表現すると「営業利益+減価償却費」となります。

EBITDA= 営業利益+減価償却費

営業利益に非キャッシュ費用である減価償却費を足し戻して求めることから、簡易的な営業キャッシュフロー、あるいはキャッシュベースの利益と捉えることができます。

なお、減価償却費にはのれんなどの無形固定資産の償却費も含めます。

EBIT、FCF、営業利益との違い

EBITDAに似た指標に、EBIT、フリーキャッシュフロー(FCF)などがあります。EBITは、「Earnings Before Interest and Taxes」の略です。税金支払前、支払利息控除前の利益という意味であり、算定式の一例をあげると以下となります。

EBIT=営業利益-受取利息(*)

(*)受取配当金などの財務収益を含む

EBITDAと比較すると、減価償却費が足し戻されていない点、受取利息が控除されている点が異なります。会社が企業間もない時期や成長期などで一時的に借金が多い場合、支払利息の負担が大きくなり利益が減少します。EBITは、このような一時的な借金が会社の利益へ与える影響を排除し、中長期的な視点から事業の収益性を把握する場合に適しています。

FCFは、会社として投資家(株主及び債権者)に配当や利払いとして還元できるキャッシュを意味します。FCFは、事業やプロジェクトの経済的価値を評価する際に当該事業等から将来得られるキャッシュフローとして把握されます。FCFを適切な割引率で割引き、事業やプロジェクトの経済価値を算定します。

フリーキャッシュフロー=税引後営業利益+減価償却費-投資-⊿運転資本

FCFは、EBITDAと同様にキャッシュベースの指標ですが、税金支払い後である点や、設備や運転資本に投じたキャッシュを控除している点が異なります。

EBITDAのメリット・活用シーン

EBITDAは企業経営の様々なシーンで活用されています。例を挙げてみましょう。

〈関連記事:NECのスイス金融ソフト会社の買収 30倍のEBITDA倍率は高いのか?〉

メリット①グローバル企業の評価・比較に使える

金利水準や税率は国ごとに異なります。また、減価償却方法は定額法や定率法などがあり、どれを採るかによって計算される利益が変動します。しかし、EBITDAは、税金、減価償却費及び支払利息を控除する前の指標であるため、会計基準や会計方針、各国の税率や金利水準の差異の影響を受けません。したがって、多国に展開するグローバル企業の評価・比較に使えるのです。

活用シーン:グローバル拠点の評価や収益性の比較分析

例えばグローバルに事業を展開している企業が金利水準、税率差、会計基準などの差異要因を排除して、同じ土俵でグループ拠点の評価や海外の競合他社との収益性を比較・分析する際に用いられます。

メリット②減価償却費の多寡など投資の影響を受けない

営業利益は、その計算過程で減価償却費が控除されています。そのため、販売実績は同じであっても、営業利益は減価償却費の多寡により変化することがあります。EABITDAは減価償却費を控除する前の指標のため、例えば成長期における一時的な多額の設備投資から発生する減価償却費の影響を排除して、中長期視点からの会社の収益性を評価することができます。

活用シーン:設備投資額の大きな会社の収益性評価

EBITDAは、設備投資額の大きな会社の収益性を評価する場合にも使用されます。設備投資額の大きな会社は減価償却負担により赤字となる場合があります。また、年度ごとの設備投資額の変動が減価償却費を通じて(営業)利益のブレの要因になります。このような影響を排除し、設備投資から得られた成果としての利益が順調に成長しているかどうかを評価する目的です。

EV/EBITDA倍率

また、企業価値評価の参考指標とされるEV/EBITDA比率があります。EV=企業価値ですが、EVがEBITDAの何倍(何年分)かを示します。簡易買収倍率とも言われ、株価の尺度を表します。倍率が高いほどEVは高くなります。業種等にもよりますが、概ね6~7倍程度が目安と言われます。

EBITDAの留意点

一方で、気をつけたい点もあります。目的と趣旨からはある意味当然の結果ではありますが、EBITDAはいわば「投資対効果」の「効果」の部分しか表しません。効果を得るために必要な設備投資や運転資本の増加などの投資額は反映(控除)されていないのです。また、EBITDAは営業キャッシュフローの簡易版とは言っても、支払利息や税金は控除されていません。しかし、これらは会社が事業を継続していくためには必要不可欠です。したがって、EBITDAのみをもって会社のおカネを生み出す力と判断するのは早計と言えるでしょう。

<企業会計の基本を学ぶなら:アカウンティング基礎(前編:財務三表編)>

さらに詳しく知りたい方へ、

おすすめの動画をご案内します。

GLOBIS 学び放題で、さらに学びを深めませんか?

GLOBIS 学び放題は、ビジネススクールを運営するグロービスの動画学習サービスです。

上記でご紹介した目標設定、マネジメントに関連する動画を始め、マーケティングや経営戦略など、14カテゴリのビジネススキルが学び放題。

▼特徴▼

- MBAほかで教える講師監修の高品質なビジネス動画を提供

- 14,000本以上の動画(※2024年2月時点)を毎月書籍1冊分の価格で見放題

- 1動画3分〜、スマホやアプリでいつでもどこでも学べる

- ビジネスの原理原則〜最新トレンドまで、仕事に役立つ実践的な知識を体系的に網羅

- 初級・中級・実践まで自分に合うレベルを選べる

- オンラインイベントやユーザー主催の勉強会などで、一緒に学ぶ仲間に出会える

- 第20回日本e-Learning大賞で厚生労働大臣賞を受賞!

- 20代〜30代ビジネスパーソン334名を対象とした調査の結果、オンラインビジネス学習サービス部門、4部門で高評価を達成!

.png?q=75&fm=webp?w=904&h=300)

GLOBIS学び放題で、あなたの可能性を広げる一歩を始めませんか?

▼さらに詳しい情報や、無料体験はこちらから▼

.jpg?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)