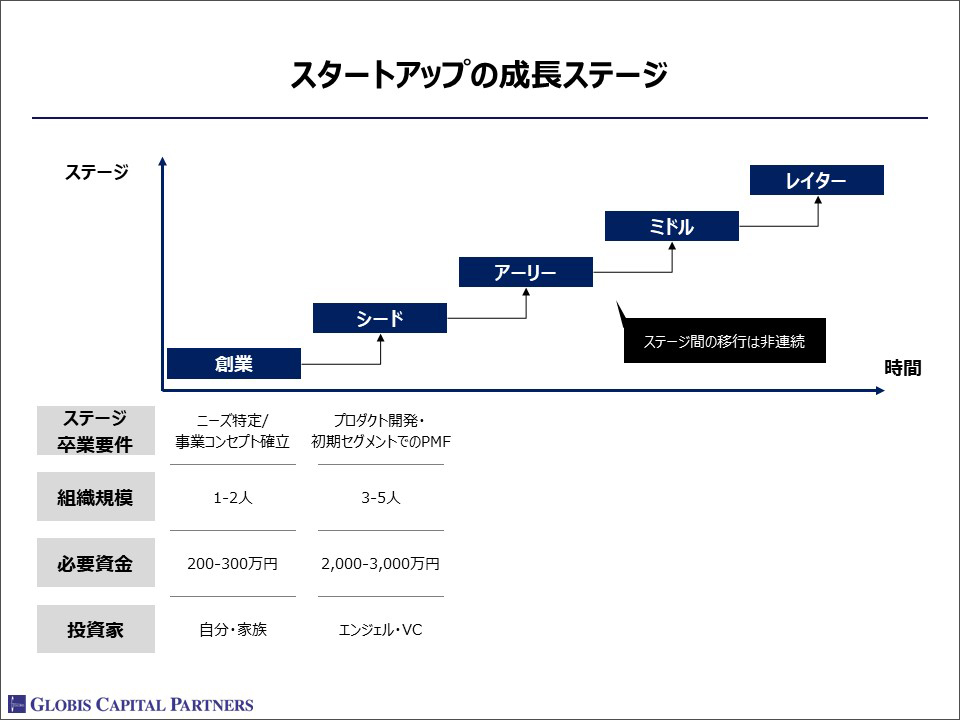

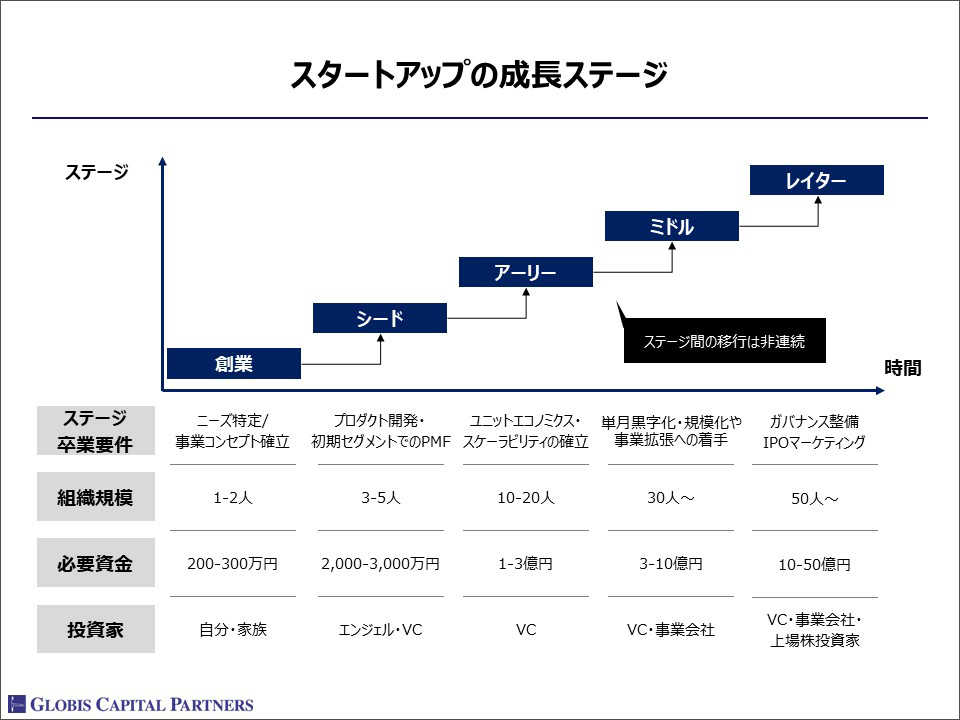

本稿では、スタートアップのステージを、以下の6つに分類します:

①創業期

②シードステージ

③アーリーステージ

④ミドルステージ

⑤レイターステージ

⑥上場企業

そのうえで、

・何を達成すればそのステージに進めるのか(入学要件・卒業要件)

・そのためには何にリソースを投下すればいいのか(検証項目)

・検証を実現するために必要な人員(組織規模)と資金

・その資金の出し手(投資家)

について整理したいと思います。

なお、「シリーズA」や「シリーズB」など、優先株の種類と紐付けてスタートアップのステージを整理する場合もあります。しかし、事業モデルや資本政策によっては、事業がシードステージであってもB種優先株式を発行している場合もありますし、事業がレイターステージのタイミングではじめてA種優先株式を発行する場合もあります。いわゆる「シリーズ」による整理は、事業のステータスとそれに応じた具体的な打ち手と必ずしも連動しないことが多いため、本稿では「シリーズ」による整理は行いません。

また、シリーズAを中心に、企業価値という切り口でステージに応じた企業成長について整理した弊社(編集部注:グロービス・キャピタル・パートナーズ)湯浅の記事も併せてご参照ください。スタートアップのステージの整理学は、画一的な正解がある話ではなく、営んでいる事業領域や各VC/キャピタリストによって見解が異なることが多いため、本稿も1つの視点として参考にしていただければ幸いです。

1. 創業期

(1)入学要件

身も蓋もありませんが、プロジェクトを起こしさえすれば、創業期に分類されます。必ずしも法人化する必要はなく、一人または数人で特定の事業に関するディスカッションやプロトタイプの開発に着手している状態が「創業期」です。

(2)アクション項目

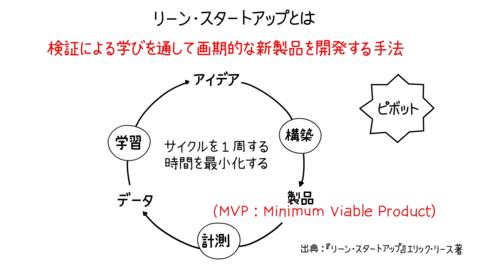

創業している以上、創業者として、解決したい何らかの課題や「不」があるはずです。創業期においては、ユーザーインタビューやプロトタイプを通じて、より具体的にどのようなニーズがあるかを特定していきます。その上で、どのようなプロダクトを開発するかについての構想を固めていき、MVP(編集部注:Minimum Viable Product。プロトタイプなど顧客のニーズを最小限に満たすプロダクト)を開発します。MVPは、本プロダクトではなくクイックに仮説検証を行うための手段なので、GoogleフォームやLINE@など、出来合いのツールを活用することも少なくありません。

重要なのは、事業がターゲットとするペルソナを具体的に特定することを目標とすることです。目の前の具体的な人間(B向けサービスの場合は、担当者個人)のBurning Needs(編集部注:今すぐ消火しなければならないような差し迫った課題)を特定することで、はじめて良いプロダクト・ソリューションを開発することができます。「市場の課題ではなく、顧客の課題に向き合うべき」と表現されることもあります。

事後的に、設定したペルソナが誤っていたことが判明したり、Burning Needsが存在しなかったことが判明することもありますが、創業者としての仮説を構築するのが創業期のポイントです。

(3)組織規模

一般的には創業者である1〜2名のみでプロジェクトを進めます。インターネット・ソフトウェアビジネスを構想している場合には、ビジネス担当として1名、エンジニアリング担当として1名の組み合わせが理想的ですが、これといった正解はありません。

(4)必要資金

一般的には、200万円〜300万円が必要な資金といえます。創業期においては創業者以外に従業員もいませんし、オフィスを借りることも稀なので、必要な資金は基本的には創業者の生活費です。

(5)主な投資家

創業者自身が自分の貯蓄から拠出したり、家族を頼るなどして資金の手当てをすることが一般的です。

2. シードステージ

(1)入学要件

事業がターゲットとする具体的ペルソナ、そのBurning needs、提供するべきソリューション、初期的なプロダクトについての仮説が固まり、そして仮説検証をするためのMVPが完成した段階以降を、シードステージとして整理します。ここでの仮説は「不動の最終結論」ではなく、プロダクト開発の羅針盤となる仮説と構想があれば十分です。

(2)アクション項目

創業期に構築した仮説が正しいかどうかを検証するのがシードステージです。そのためには、MVPを実際にユーザーに利用してもらいその反応を確認する必要があります。したがって、シードステージにおいてはMVPを通じた仮説検証、検証結果を受けての本プロダクト開発・ローンチ・初期的トラクション(編集部注:成長の兆しの証となる定量的なもの)の精査を行うことになります。

初期的トラクションとしては、例えば、ノンマーケでの成長率、良質な口コミ、ユーザーからの積極的な機能改善要望、導入後のアクティブ率など、プロダクトを届けたい特定のペルソナがそのプロダクトに「熱狂」しているかどうかの指標が重要です。

初期的トラクションが振るわず、創業期に構築した仮説が誤っていたと判断した場合、仮説を修正してプロダクトを改良して、改めてユーザーの反応を確認し直す必要があります。仮説が一つ目から「大正解」である可能性は低く、シードステージにおいては、この仮説検証サイクルを何周回せるか(「打席に何回立てるか」と表現することもあります)が勝負です。比喩的には、シードステージは、ビジネスというよりも、「ユーザーが何に熱狂するか」という自然科学の真理を追及する「理科の実験」なのです。

そのため、シードステージにおいては、いわゆるPLやKPIを中心とした事業数値計画よりも、「残り資金で、仮説検証を何回行うか」というPDCA計画を設計することが重要です。

(3)組織規模

シードステージの組織規模は、創業者にビジネス担当やエンジニアリング担当を数名追加して、3〜5名程度となるのが一般的です。いわゆる創業チームのメンバーであり、アーリーステージにおけるVC投資では、このチームの能力やマーケットとのフィット度合いが重視されます。

(4)必要資金

一般的には、2,000万円〜3,000万円が必要な資金といえます。その内訳は、フルタイムのメンバーや業務委託のメンバーに対して支払う人件費、オフィスを借りる場合にはその賃料、サービスの運営に必要なサーバー費などです。

(5)主な投資家

シリアルアントレプレナーであれば、自己資金で乗り切ることも可能かもしれませんが、一般的に2,000万円〜3,000万円の資金は、エンジェル投資家やVCから調達するのがスタンダードです。

3. アーリーステージ

(1)入学要件

シードステージでの「実験」を経て、特定のペルソナのユーザーがプロダクトに熱狂している状態(プロダクト・マーケット・フィット)に達した段階以降を、アーリーステージとして整理します。決してマス向けの機能や、他のセグメントに向けた機能が完成している必要はなく、あくまでも特定のニッチ領域において熱狂が起きているかどうかが基準となります。マス・隣接セグメントへのリーチは、主にミドルステージ以降で取り組むべきテーマです。

(2)アクション項目

アーリーステージにおいて実現したいのは、初期的顧客セグメントにおけるユニットエコノミクス(編集部注:単位あたりの収益性を見ること。例えばサブスクなら1ユーザーあたりの収益性を見るなど)の確立、再現性の確立、グロースドライバーの特定です。

ユニットエコノミクスを確立するとは、サービスの提供単位(ユニット)ごとに、顧客獲得コストやオンボーディング・カスタマーサクセスのコストを考慮してもなお、しっかりと利益を確保できる状態を作り出すということです。「粗利」とは異なる概念であることに注意が必要です。

ユニットエコノミクスが成り立たない状態(つまり、逆ざやの状態)でユーザー数を増加させても、赤字が増え続けるだけです。したがって、ユーザー数を増やす前提として、ユニットエコノミクスを確立することが不可欠となります。

再現性の確立とは、ユーザー数が増えたとしても、品質を落とさずにプロダクトやソリューションを提供できる状態を確立することを意味します。シードステージまでは、創業チームが「何でも屋」として全てをカバーするのが一般的ですが、いつまでもそういった状態を続けていくことはできません。事業を拡大するには、新しく入社したメンバーでも安定的にプロダクトやソリューションを運営できる必要があります。そのための定型化・フォーマット化・組織化を確立し、ミドルステージ以降の拡大再生産に備えておく必要があります。

グロースドライバーとは、「ユーザー数の増加ひいては事業のスケールに最も効果的なお金の投下先」のことです。スタートアップの資金調達環境もかなり改善が進んでいますが、それでもメガベンチャーや大手IT企業と比較した場合、資金量に劣る場合が少なくありません。ミドルステージで調達する限られた資金を有効活用するべく、アーリーステージにおいてグロースドライバーを特定して、一石三鳥を実現できるお金の使い方の発見を目指すべきです。

そして、上記3点は、事業やプロダクトの中長期のプランと一貫している必要があります。その意味では、アーリーステージは、事業戦略を確立するための期間とも言えます。

(3)組織規模

アーリーステージにおいては、機能別の組織化、KPIの精緻な分析、実験的なマーケティングなどが求められます。そのため、一般的には10人〜20人規模でアーリーステージを乗り切ることが多いのではないでしょうか。

(4)必要資金

シードステージと比べて、組織規模もオフィス規模も拡大し、実験的なマーケティング費用も要することから、1億円〜3億円程度の資金が必要になることが多いでしょう。

(5)主な投資家

上記の金額は、エンジェル投資家ではカバーしきれない資金量であり、一般的にはVCが資金の出し手となることが多いでしょう。なお、アーリーステージでは、事業会社との資本提携を実施するほどの段階には至っていないことが多く、ストラテジックリターンを求めるCVC(編集部注:コーポレート・ベンチャー・キャピタルのこと。事業会社がファンドを組み、自社の事業とのシナジーが見込めるスタートアップなどに投資すること)が資金の出し手となることも多くはないように見受けられます。

4. ミドルステージ

(1)入学要件

アーリーステージでの取り組みを通じてユニットエコノミクス確立、再現性確立、グロースドライバー特定ができた段階以降を、ミドルステージとして整理します。この時点では依然として赤字(月次・年次)であることも少なくありません。また、マスへの展開や隣接セグメントへの展開は、このミドルステージの間において取り組むべきテーマであり、ミドルステージへの入学要件ではありません。

(2)アクション項目

アーリーステージを経て、既存セグメントについてはグロースドライバーと再現性が確立されているはずなので、一定の資金投下と事業成長の方程式が確立しています。ミドルステージにおいては、調達した資金を開発やマーケティングに投下することで、既存セグメントでの成長(ユーザー数や顧客単価)を加速させます。

また、アーリーステージまでは、あくまでも最初に発見したユーザーペルソナを中核とした顧客セグメントでの事業展開にフォーカスしてきました。しかし、既存の顧客セグメントだけで事業が十分にスケールするとは限りません。ミドルステージにおいては、経営陣としては、アップセルのための機能拡充や、隣接する顧客セグメントへの事業展開を試みることになります。

事業によっては、ミドルステージの期間中に単月での黒字化を目指すこともありますが、いわゆる「SaaS」モデルの事業においてはユニットエコノミクスが成立していれば積極的に投資を続け、あえて赤字のまま事業を成長させることも少なくありません。

(3)組織規模

ミドルステージにおいては、既存セグメントでの事業の積極拡大に加えて、隣接セグメントへの展開、事業会社との提携など、新しい打ち手のための組織拡大も必要になります。結果として、組織規模としては30人を超えてくることが多いのではないでしょうか。

(4)必要資金

ミドルステージにおいてはグロースドライバーが特定されているので、マーケティングや営業に積極的に資本を投下していくことになります。組織規模も拡大することもあり、必要な資金は3億円〜10億円が一般的なのではないでしょうか。

(5)主な投資家

アーリーステージに引き続き、VCが中心的な資金の出し手となるでしょう。また、ミドルステージに至ると、事業会社との資本提携を活かして事業を伸ばすこともできるようになり、CVCや事業会社が資金の出し手となることも増えます。

5. レイターステージ

(1)入学要件

アーリーステージまでに確立した初期事業セグメントをしっかり成長させ、隣接セグメントや追加機能による事業拡張が軌道にのりはじめた段階以降を、レイターステージとして整理します。

(2)アクション項目

レイターステージは、IPOを意識するフェーズに入ります。IPOに向けてのタスクは、大別するとガバナンス構築とIPOマーケティングの2つに分類できます。

前者は、上場に耐え得る企業体を構築するために、監査法人や証券会社と協同して、東証の審査に向けて決算管理や内部統制の仕組みを整えていきます。

後者は、上場株投資家に向けて、自社の魅力および成長ストーリーを的確に伝えるための投資家マーケティングのことです。いうまでもなく、上場株投資家は、上場後の事業成長を期待して株式を保有します。つまり、創業からレイターステージまでに培ってきた自社のコアコンピタンス・競争優位性を明確に伝えるだけでなく、上場後においてどのような打ち手でさらなる成長を目指すのかも伝えることが必要になります。そのため、IPO時のエクイティストーリーにおいては、既存事業のさらなる成長可能性に加えて、二の矢・三の矢としてどのような新規事業を展開していくのかをアピールすることも少なくなりません。

したがって、レイターステージにおいては既存事業を安定的に成長させることはもちろんのこと、IPO時のメッセージにおいて新規事業について言及するのであれば、少なくとも新規事業の立ち上げは済ませておくのが理想的でしょう。

(3)組織規模

事業の内容、新規事業の規模にもよりますが、プロダクトドリブンなコンパクトな組織であったとしても、50人規模を超えるのが一般的なのではないでしょうか。

(4)必要資金

すでに一定規模にスケールしている既存事業を引き続き成長させることに加えて、新規事業の立ち上げも行うとなると、優秀な人材を多数採用する必要があります。ガバナンス面においても、コーポレートの専門人材をしっかり雇用する必要があり、また、監査報酬なども発生します。必要資金としては10億円〜50億円にのぼることが多いのではないでしょうか。

(5)主な投資家

ミドルステージに引き続きVCや事業会社が主要な資金の出し手となりますが、最近では、投資銀行などの上場株投資家がレイトステージでの資金の出し手として存在感を強めつつあります。また、海外の大手VCも、日本のレイトステージでの投資を積極化させる姿勢を見せています。

レイターステージでさらに成長をすれば⑥上場企業となります。本記事では、スタートアップの成長ステージについて整理させていただきました。自社の現在地や、いま集中するべきトピック、今後取り組むべきテーマを見定める一助となれば幸いです。また、今後も起業家の皆様にとって有益な情報発信を行っていきたく思いますので、是非ニュースレターへのご登録もお願いいたします。

グロービス経営大学院では、ベンチャー企業・新規事業の立ち上げから拡大までのプロセスにおける戦略立案や事業遂行の方法を起業家や現役のVCから学ぶ「ベンチャー戦略プランニング」の授業や、ベンチャー企業が起業や成長に必要な資金を確保するための考え方やファイナンスの知識を学ぶ「ベンチャー・キャピタル&ファイナンス」の授業を行っています。

*本記事は、COMPASS by Globis Capital Partnersから転載した記事を元にしています。

.png?fm=webp&fit=clip&w=720)

.jpg?fm=webp&fit=clip&w=720)