さて、今まで、M&Aの全体感と各M&Aスキームについて話して来ました。

今回はもう少しリアリティのある話をしたいと思います。

私は圧倒的にセルサイド・フィナンシャルアドバイザー(FA)であることが多かったわけですが、その時にバイヤー候補先をどうリストアップするかは、かなりFAとしてのセンスが問われますし、まさに戦略的な視点で案件を鳥瞰できないと、ディールの成功確率も低くなります。

そういった意味でMBAとしての体系的な知識、知恵の習得はかなり効いていると思いますし、実際に投資銀行、ファンドは圧倒的にMBAホルダーが多いのも事実です。

■手離れの良さが重要

例えば、某メーカーのある事業を売却する話があり、論点を整理するとします。

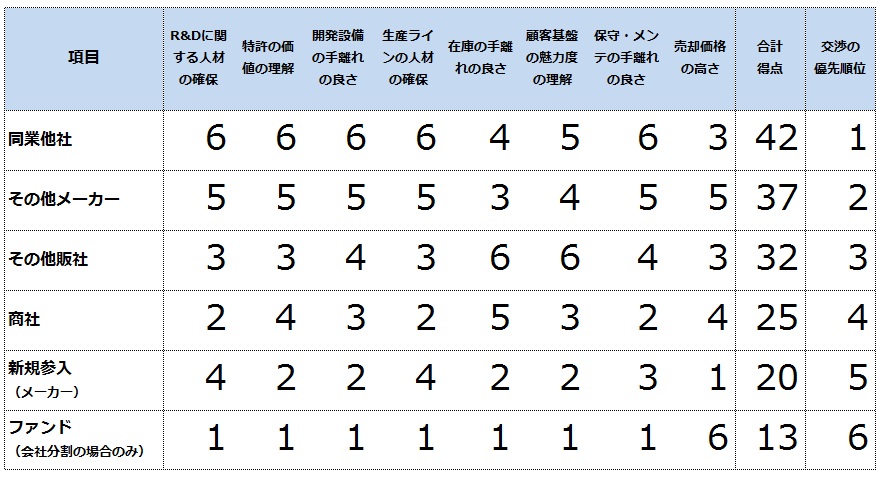

まずは、この事業を誰に売却すれば一番効果が高いのかを検討する際、いきなり個別のリストアップ先を作成するのではなく、入口の議論として表1のようなマッチング点数表を作成します。

これは、縦軸に買い手候補先の属性、横軸にその時の論点が記載されています。

今回はメーカーなので、基本的に論点はバリューチェーンの各フェーズをヒト、モノ、カネで切っていくとかなりすっきりします。それを点数化していくことになります。

業種によって横軸の内容が変わってくるので、売り手の事業のバリューチェーンをいかに丁寧に理解するかということがとても重要です。

今回のメーカーの製品は参入障壁や専門性が非常に高いので、その技術をしっかりと理解できるのは同業他社だろうということになりました。

そして、売り手からヒアリングしてわかったことは、案件の「手離れの良さ」というのはかなり重要だということでした。事業を売却しても買い手はそのノウハウを承継するために、一定期間コンサル契約や顧問契約を締結する場合が多いのですが、そのような契約は売り手としては面倒なものとなります。

また、買収する事業の業績達成度の確実性や事業リスクがわからないため、最初の年にマイノリティ(株式の半数未満の保有比率)を取得し、計画通りの業績が出れば、残りを全部取得するような2段階買収(2tier)などの方法があります。この場合、時間がかかり事務が煩雑になります。

売る時は一気に終わらせたいというのが、売り手側のホンネなのです。

表1 マッチング点数表

■常にバリューチェーンごとのマッチング度合いを意識する

さらに、細かく見ていきましょう。

同業他社に買い手候補先を絞ったわけですが、それでも国内には3社しかいないマーケットでした。そのうち2社は外資です。

外資A社、国内B社、外資C社を買い手候補先として、事業譲渡時のマッチング度、論点、重要度の評価を行います(表2)。

バリューチェーンのフェーズごとにさらに詳細にヒト、モノ、カネの論点を出し、売り手と買い手候補先の意思がマッチングしているところを同じ色に塗り、違うところの色を変えます。

そうすることで、どの買い手候補先とのマッチング度が高いかが分かります。あとはその論点の重要度の濃淡をはっきりさせることです。ここの見極めが一番重要になります。こうして、マッチングの相違の部分を解決していく上での方法、価格とのバランスを中心に交渉を行って行くことになります。

本件の場合は、開発部隊と営業体制です。外資は両方とも開発は本国ですから、日本には開発拠点はありませんし、そのような人材も日本では不要です。一方で売り手側は販売顧客先を既に持っているので、外資には大きな魅力であると思われます。

これはあくまでシミュレーションなので、ここからは実際の様々な要望をどのように契約、売却金額に落とし込んでいくのかがとても重要になります。

次回はバリュエーションです。

表2